Hyponamíru, specialista na online hypotéky a online refinancování hypoték, vám přináší již čtvrtý díl HypoNews, vašeho průvodce světem hypoték. Provázet vás bude online CEO hyponamíru Miroslav Majer.

Abychom našetřili na důstojný důchod, musíme si nejprve položit otázku, co to pro nás znamená. Každý máme jiný standard, kterého chceme dosáhnout, a tak nám pomohou odpovědi na tři základní otázky: Kdy chceme odejít do důchodu? Jak dlouho chceme důchod čerpat? Jaké budou naše příjmy a náklady v důchodu? Více najdete v článku na našem webu Jak našetřit na důstojný důchod.

Co se týče hypoték, každá banka má svá vlastní kritéria ohledně toho, jaké příjmy považuje za relevantní a které nikoliv. Někdy se stane, že něco, co je jedné bance nepřijatelné, může být u jiné banky akceptováno. Proto je vždy dobré vyhledat hypotečního specialistu, který má potřebné zkušenosti a pomůže vám s nastavením hypotéky. Pokud vás zajímá více informací o tomto tématu, přečtěte si náš článek na témaCo se týče hypoték, každá banka má svá vlastní kritéria ohledně toho, jaké příjmy považuje za relevantní a které nikoliv. Někdy se stane, že něco, co je jedné bance nepřijatelné, může být u jiné banky akceptováno. Proto je vždy dobré vyhledat hypotečního specialistu, který má potřebné zkušenosti a pomůže vám s nastavením hypotéky. Pokud vás zajímá více informací o tomto tématu, přečtěte si náš článek na téma Jaké příjmy se počítají do hypotéky?

Když máte jakékoliv závazky, je zodpovědné si sjednat životní pojištění, abyste vy i vaši blízcí byli v případě nečekané události finančně zajištěni. Doporučujeme konzultovat nastavení životní pojistky s odborníkem, který vezme v úvahu všechna možná rizika. Zvolte si takové pojištění, které není závislé přímo na hypotéce, aby spolu s ní nezaniklo. Je vždy dobré získat přehled o nabídce na trhu. Více informací o životním pojištění naleznete v článku Proč mít životní pojištění – výhody a podle čeho vybrat.

Témata

- Jak našetřit na důstojný důchod

- Jaké příjmy se počítají do hypotéky?

- Proč mít životní pojištění – výhody a podle čeho vybrat

Pojištění oceníte teprve v okamžiku nepříznivých životních událostí, které vedou k újmě na majetku, životě či zdraví. V případě pojistné události totiž vyplatí pojišťovna dle uzavřené smlouvy odpovídající pojistné plnění.

Tuzemské pojišťovny nabízí řadu pojistných produktů. Podle předmětu pojištění se jedná například o pojištění osob, majetku, právní ochrany, odpovědnosti či pojištění úvěru. Do kategorie pojištění osob se řadí především životní pojištění, úrazové pojištění a pojištění pro případ nemoci.

„U hypotečních úvěrů banky vždy vyžadují sjednání pojištění nemovitosti. Uzavřít životní pojištění není povinné, ale jeho sjednání doporučuji každému, kdo splácí hypotéku. Jedná se totiž o dlouhodobý úvěr, který lidí obvykle splácejí dvě až tři desetiletí. Případné úmrtí, vážná nemoc nebo trvalá invalidita živitele rodiny má vždy negativní dopad na rodinný rozpočet,“ upozorňuje Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Co je to životní pojištění a jak funguje

Rizikové životní pojištění je smlouva mezi vámi a pojišťovnou, na jejímž základě je kryto především riziko vaší smrti. Toto pojistné riziko je základem každé smlouvy o životním pojištění. K němu mohou být doplněna i další rizika jako například trvalé následky úrazu, vážná onemocnění nebo invalidita. Co pokrývá životní pojištění je přesně popsáno v pojistné smlouvě.

Rizikové životní pojištění funguje velmi jednoduše. Jakmile podepíšete pojistnou smlouvu, začnete pravidelně platit v dohodnutém intervalu předepsané pojistné. V případě pojistné události pojišťovna vyplatí určitou finanční částku přímo vám nebo osobě uvedené ve smlouvě (tzv. obmyšlená osoba).

Typy životního pojištění

Existuje více typů životního pojištění. Kromě rizikového životního pojištění se můžete setkat také s investičním životním pojištěním nebo kapitálovým životním pojištěním. Miroslav Majer k tomu dodává: „Rizikové životní pojištění se od zbývajících dvou odlišuje tím, že neobsahuje takzvanou rezervotvornou složku. V případě, že nenastane během doby trvání smlouvy žádná pojistná událost, nemáte ze strany pojišťovny na konci pojištění nárok na žádné plnění. Platíte pouze za pojistnou ochranu.“

Naproti tomu investiční životní pojištění obsahuje kromě pojištění pro případ smrti a dožití také investiční složku. Z placeného pojistného jde vždy určitá část na úhradu pojistné ochrany a poplatky životního pojištění a část na investice. Můžete si zvolit investiční strategii, podle které investujete do vhodných podílových fondů. Výnos z investice do fondů se odvíjí od rizikovosti zvolené investiční strategie. Výše výnosu ovšem není nijak garantována a odvíjí se od situace na kapitálových trzích. Výsledné zhodnocení může být i záporné.

Kapitálové životní pojištění rovněž zahrnuje pojištění pro případ smrti nebo dožití. Pojistné je z části využito na úhradu nákladů spojených s poskytnutím pojistné ochrany a poplatky a z části na budování finanční rezervy. Nastavit si můžete zvlášť výši pojistné částky pro případ smrti a pro případ dožití. U částky sjednané pro případ dožití je garantované minimální zhodnocení finančních prostředků. Úroková sazba, kterou se zhodnocuje finanční rezerva, se nazývá technická úroková. Výše této sazby je ovšem velmi nízká a po celou dobu se navíc nemění. To je důvod, proč se dnes toto pojištění prakticky nesjednává.

„V případě hypotéky je nejvýhodnější sjednání čistě rizikového životního pojištění. V případě smrti, trvalých následků či invalidity musí vyplacené pojistné pokrýt dosud nesplacenou část hypotéky,“ doporučuje Miroslav Majer.

K čemu je životní pojištění

Hlavním smyslem životního pojištění je finanční zajištění rodiny nebo jiné na vás závislé osoby v případě nenadálé životní situace. Vhodně nastavené rizikové životní pojištění pomáhá zmírnit finanční dopady na rodinný rozpočet v případě smrti, závažné nemoci nebo invalidity hlavního živitele rodiny.

Vyplatí se životní pojištění? Rozhodně ano. Život totiž přináší řadu neplánovaných událostí a vždy je lepší být dopředu připraven na nejhorší.

Parametry životního pojištění

Mezi hlavní parametry životního pojištění patří rozsah pojistného krytí a výše pojistné částky. Základem rizikového životního pojištění je vždy pojištění smrti. Aby ovšem pojištění splnilo svůj účel, je nutné, aby smlouva byla sjednána na smrt z jakýchkoliv příčin. Některé pojišťovny totiž mohou uznat pojistnou událost například pouze v případě smrti následkem úrazu. Pokud tedy bude příčinou smrti třeba rakovina, pojišťovna vám nevyplatí ani korunu.

Životní pojištění by mělo také obsahovat minimálně připojištění závažných onemocnění, trvalých následků úrazu a invalidity. I u těchto připojištění se zajímejte o detaily. Ve smluvní dokumentaci je uveden seznam konkrétních diagnóz a úrazů, na které se pojištění vztahuje. Může se jednat například o cévní mozkovou příhodu, rakovinu nebo také ztrátu končetin, zraku či sluchu. U pojištění invalidity si dávejte pozor na to, aby pojištění krylo všechny tři stupně invalidity.

Životní pojištění může zahrnovat i další připojištění jako je například pojištění hospitalizace, pracovní neschopnosti nebo denní odškodné za dobu nezbytného léčení úrazu.

Velmi důležité je rovněž nastavení správné výše pojistné částky. Kromě celkového limitu věnujte pozornost i dílčím pojistným limitům u jednotlivých rizik. „Určení dostatečné výše pojistných limitů je zcela individuální, protože každý má zcela jiný životní standard. Důležité je především zvážit všechna reálně hrozící rizika a jejich dopad na běžný život. Uvedu jednoduchý příklad. Když například pracujete jako profesionální řidič a při dopravní nehodě přijdete o dolní končetinu, do původního zaměstnání se již zřejmě nikdy nevrátíte. Pokud jste jediný živitel rodiny, dojde k výraznému propadu příjmů. V případě programátora je pravděpodobnost návratu k původní profesi a udržení stávajícího příjmu mnohem vyšší,“ vysvětluje Miroslav Majer.

Výluky u životního pojištění

Pojišťovny mají v některých případech právo odmítnou vyplatit pojistné plnění. Jedná se například o situace, kdy dojde k pojistné události v důsledku sebevraždy, pokusu o ni nebo úmyslným sebepoškozením. Nárok na výplatu pojistného plnění nemáte ani v případě nemoci, která vám byla diagnostikována před vznikem pojištění. Ke krácení pojistného plnění může pojišťovna přistoupit v situaci, kdy došlo k pojistné události po požití alkoholu, drog nebo jiných návykových látek.

Jak vybrat životní pojištění

Stejně jako u jiných finančních produktů se i při výběru životního pojištění vyplatí srovnávat nabídky jednotlivých pojišťoven. Podrobné informace k životnímu pojištění naleznete na stránkách pojišťoven. Ke srovnání životního pojištění můžete samozřejmě využít i online srovnávače nebo se obrátit na pojišťovacího poradce.

Než se pustíte do samotného výběru, měli byste přesně vědět, na jaká rizika se potřebujete pojistit a jaké pojistné limity požadujete. Jakmile budete mít k dispozici konkrétní nabídky od pojišťoven, stačí porovnat jejich parametry. Myslete na to, že cena životního pojištění není tím nejdůležitějším parametrem. Přihlédněte také k celkovému zákaznickému přístupu a servisu pojišťovny. Výhodou může být například obsluha pojištění online přes mobilní aplikaci pojišťovny, vstřícný přístup pojišťovny k řešení pojistných událostí či změnám ve sjednaném pojištění.

Nevíte, jak nastavit životní pojištění? Využijte služeb nezávislého pojišťovacího poradce. Zkušený profesionál má nejen dokonalý přehled o aktuálních nabídkách pojišťoven, ale také vás upozorní na výhody a rizika jednotlivých nabídek.

Přečtěte si také článek na téma Jak správně nastavit životní pojištění a kdy si jej sjednat.

Po koho je vhodné životní pojištění

Proč mít životní pojištění už víte. Pro koho je ale vhodné? O životním pojištění by měli vážně uvažovat především lidé, kteří živí rodinu nebo jiné blízké, splácí hypotéku či jiný větší úvěr.

Rizika a nevýhody životního pojištění

Největším rizikem u životního pojištění je nedostatečný rozsah pojistného krytí a nastavení příliš nízkých pojistných částek. V případě podpojištění hrozí, že vyplacené pojistné plnění nepokryje vaše potřeby. I když u rizikového životního pojištění převažují výhody, najdou se i určité nevýhody. Pro některé může být nevýhodou například příliš dlouhá doba trvání pojistné smlouvy a vyšší cena pojištění. Při sjednávání životního pojištění může být pro někoho nepříjemné i zkoumání zdravotního stavu.

Daně a životní pojištění

Při splnění zákonem daných podmínek můžete s životním pojištěním ušetřit na daních. Životní pojištění totiž patří mezi odečitatelné položky, podobně jako třeba úroky z hypotéky.

Splněny musí být následující podmínky:

- Pojistník musí být současně pojištěnou osobou

- Životní pojištění je sjednáno na riziko „dožití“, nebo „smrt, nebo dožití“

- Smlouva musí být uzavřena minimálně do 60 let věku

- Doba trvání smlouvy musí být nejméně 5 let

- Pojistná smlouva byla sjednána minimálně na období 60 měsíců

- Z pojištění není možná výplata jiného příjmu než pojistného plnění (tzn. nelze provádět mimořádné výběry)

- U smluv s pevně sjednanou pojistnou částku je minimální částka na dožití 40 tisíc korun (pozn. u smluv do 15 let), 70 tisíc korun (pozn. u smluv nad 15 let)

Od základu daně si můžete každý rok odečíst zaplacené pojistné na životní pojištění až do výše 24 tisíc korun. Maximální roční úspora na dani je v tomto případě 3 600 korun.

Penzijní reforma je dlouhodobě třaskavé téma. Státní důchodový účet se opakovaně propadá do hlubokých deficitů. Podle údajů Ministerstva financí byly od roku 2009 příjmy z pojistného na důchodové pojištění vyšší než výdaje na dávky důchodového pojištění pouze v letech 2018 a 2019. V roce 2022 dosahovalo saldo důchodového účtu 21,5 miliardy korun. Současná podoba důchodového systému je dlouhodobě neudržitelná, a proto nyní vláda chystá penzijní reformu.

„I když konkrétní podobu důchodové reformy zatím neznáme, jedno ji jisté. Státem vyplácená penze důstojné stáří nezajistí. Lidé se musí na život v důchodu finančně připravit. Odkládání peněz na důchod je dnes nutností. Spoření z dlouhodobé perspektivy nedává smysl, protože nabízený úrok na bankovních účtech zdaleka nepokryje ani inflaci. Je tedy nutné investovat. Kromě standardních investičních nástrojů jako jsou akcie, dluhopisy, podílové fondy či ETF se vyplatí investovat i do pořízení vlastní či investiční nemovitosti. Hodnota bytů, rodinných domů či pozemků dlouhodobě roste a jejich ceny kopírují inflační křivku,“ uvádí Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Výše důchodu roste. Ale stačí to?

Z důchodového pojištění jsou vypláceny starobní, invalidní a pozůstalostní důchody (pozn. vdovský, vdovecký a sirotčí). V prosinci roku 2022 evidovala Česká správa sociálního zabezpečení přes 2,84 milionu příjemců těchto dávek. Nejvíce bylo starobních důchodců, a to dohromady 2 367 185.

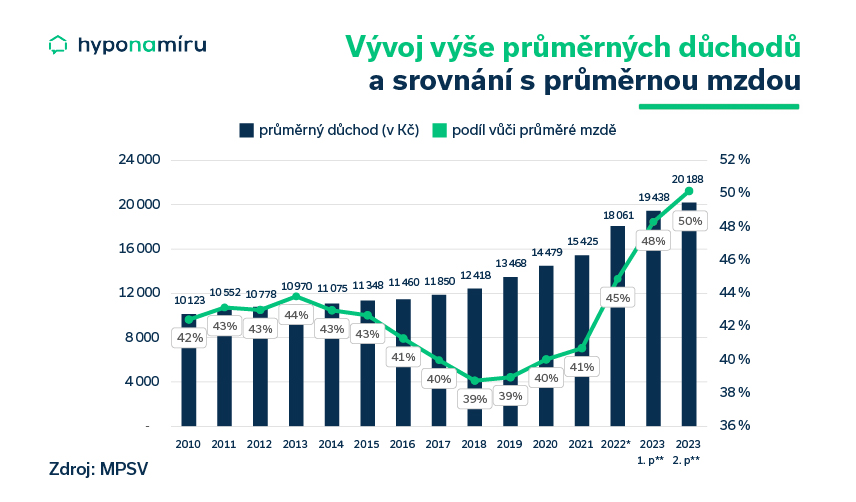

Na konci roku 2022 dosáhla průměrná výše starobního důchodu částky 18 061 korun. V lednu letošního roku se průměrná výše důchodu v Česku po valorizaci a přidání výchovného vyšplhala na 19 438 korun. Průměrný důchod dosahoval 48 procent průměrné hrubé mzdy.

A jaký bude důchod v následujících letech? Vláda upravila valorizaci důchodů a vyplácené penze v následujících letech porostou méně. To je pro stávající i budoucí důchodce špatná zpráva.

Čeští senioři si nepolepšili

I když nominální výše důchodu dlouhodobě roste, je třeba sledovat její reálnou hodnotu, tedy po zohlednění inflace. V uplynulém roce byla inflace uváděná Českým statistickým úřadem dvouciferná. Miroslav Majer k tomu dodává: „Inflace se vypočítává na základě přesně daného spotřebního koše. Ten ovšem většinou neodpovídá skutečnému spotřebnímu koši. Osobní inflace je tedy u každého jiná a může být tudíž i vyšší než inflace vypočtená statistickým úřadem. Čeští senioři si tedy ve výsledku po zohlednění inflace zřejmě příliš nepolepšili.“

Pozdější odchod do penze

Češi se dožívají stále vyššího věku a doba pobírání státní penze se prodlužuje. To představuje pro důchodový účet problém. Jedním z možných řešení, které povede ke zkrácení doby výplaty penze, je další postupné zvyšování hranice pro odchod do důchodu. Proto by měli mladí lidé počítat s tím, že budou muset setrvat v zaměstnání déle než jejich rodiče.

Dnešní čtyřicátníci odchází do řádného důchodu v necelých 67 letech. Podle zjištění České televize by mohli lidé narození v roce 1989 a později odcházet do důchodu až v 68 letech.

Jak spořit na důchod

Čeští penzisté se musí po odchodu z aktivního pracovního života vyrovnat s citelným poklesem příjmů. Pokud nehodláte v důchodu jen živořit, ale naopak si chcete život v penzi užívat naplno, je třeba finanční výpadek adekvátně kompenzovat vlastními úsporami. Zbývá jen včas vyřešit otázku, jak našetřit na důchod.

Jak získat co nejvyšší důchod? Výměra důchodu se mimo jiné odvíjí od celoživotních výdělků a odpracovaných let. Čím více vyděláváte a odvedete na důchodové pojištění, tím vyšší důchod získáte.

Než začnete odkládat peníze na důchod, odpovězte si na tyto 3 základní otázky:

- Kdy plánujete odejít do důchodu – pokud nastřádáte dostatečně vysokou částku, můžete si dovolit odejít do předčasného důchodu.

- Kolik let celkem budete z úspor na důchod čerpat – čím více let v důchodu strávíte, tím více peněz budete potřebovat. Střední délka života byla v roce 2021 v Česku u žen 80,5 let, u mužů 74 let.

- Jaké budou vaše příjmy a náklady v důchodu – pokuste se odhadnout budoucí příjmy a náklady na život v důchodu. Příjmy a náklady seniorů jsou různé. Někdo totiž například rád cestuje po světě, jiný může dát přednost poklidnému pobytu na vlastní chalupě.

Počítejte s dodatečnými příjmy

Státní důchod nemusí být jediným příjmem. Najde se například řada aktivních důchodců, kteří i po odchodu do penze pracují nebo využívají různé příležitostné přivýdělky. Do příjmů můžete započítat například i výnosy z pronájmu nemovitosti.

Příjmem jsou i různé příspěvky pro seniory. Úřady práce vyplácejí při splnění podmínek například příspěvek na bydlení pro důchodce. Žádat o něj mohou domácnosti, kterým na úhradu nákladů na bydlení nestačí 30 procent příjmů (pozn. v Praze 35 procent). Podrobné podmínky pro získání tohoto příspěvku jsou popsány na stránkách energetickyprispevek.cz.

Zvolte si vhodnou strategii

Jakmile máte odpovědi na výše uvedené otázky, připravte si strategii a vyberte si vhodné investiční nástroje do svého důchodového portfolia. Určete si částku, kterou budete každý měsíc pravidelně investovat.

Možností pro investování je celá řada od pravidelného investování do akcií přes nákup státních či firemních dluhopisů, investic do penzijních fondů, investičních certifikátů, kryptoměn až po investice do nemovitostí. Čím dříve začnete odkládat peníze stranou na důchod a zhodnocovat je, tím více můžete našetřit.

Při výběru investic přihlédněte k riziku, jaké jste ochotni podstoupit. Důležitý je i předpokládaný investiční horizont. Obecně z dlouhodobého pohledu dosahují nejvyššího průměrného výnosu akciové investice. Do akcií lze investovat například prostřednictvím podílových fondů či ETF.

S přibližujícím se důchodovým věkem je nutné v portfoliu navyšovat zastoupení konzervativních investic s pevným výnosem na úkor volatilních akcií. Do této kategorie patří zejména státní a kvalitní firemní dluhopisy. Využít můžete rovněž úročené spořicí účty či termínované vklady.

Kdo nechce v důchodu otáčet v kapse každou korunu, měl by si začít co nejdříve odkládat peníze stranou. Jak se co nejlépe finančně zajistit na důchod? Přečtěte si článek na téma Finanční nezávislost a spoření na důchod.

Investujte do nemovitostí

Zajímavou investicí na důchod může být i pořízení investiční nemovitosti na hypotéku. Největší zájem je tradičně o menší byty o dispozici 1+kk a 2+kk v lokalitách s kvalitní občanskou vybaveností. Nejenže jsou finančně dostupnější než velké byty a rodinné domy, ale snadno je lze také pronajímat. „Ceny nájemného rostou a ze získaného nájemného můžete i při současných vyšších úrokových sazbách pokrýt podstatnou část splátky hypotéky. Po doplacení hypotéky bude vlastnit byt v hodnotě několika milionů korun. Pokud máte další nemovitost, ve které bydlíte, nebo dáváte přednost bydlení v nájmu, můžete vlastní byt prodat a získat tak peníze na přilepšenou,“ dodává Miroslav Majer.

OSVČ a důchod – co potřebujete vědět

Dnešní výše starobního důchodu OSVČ je v porovnání se zaměstnanci obvykle nižší. Nejnižší jsou u podnikatelů, kteří odváděli do systému pouze minimální částky. odnikáte a odvádíte na sociálním pojištění pouze minimální povinnou částku? Připravte se na to, že státem vyplácená penze po odchodu do starobního důchodu bude velmi nízká. Výše státního důchodu nemile překvapila řadu stávajících penzistů, kteří se po roce 1989 rozhodli vydat na dráhu OSVČ a do důchodového systému dlouhá léta odváděli pouze minimální částky. Pokud si sami nevytvořili dostatečnou finanční rezervu, mohou být dnes odkázáni na další státem vyplácené dávky. Přečtěte si více v článku na téma OSVČ a důchod – co potřebujete vědět.

Kdy půjdete do důchodu

Věková hranice pro odchod do starobního důchodu se rok od roku zvyšuje. Zatímco například u mužů narozených v roce 1950 byl řádný důchodový věk 62 let a 6 měsíců, dnešní dvacátníci se dočkají penze až po oslavě svých 70. narozenin. V budoucnu by se měl věk pro odchod do důchodu posunout až k hranici 75 let. Nenechte si ujít článek na téma Odchod do důchodu: Kdy do něj půjdete?

Hyponamíru, specialista na online hypotéky a online refinancování hypoték, vám přináší již třetí díl HypoNews, vašeho průvodce světem hypoték. Provázet vás bude online CEO hyponamíru Miroslav Majer.

Vyřízení hypotéky trvá zpravidla 4 až 6 týdnů, a proto je dobré se spojit s hypotečním specialistou a probrat s ním svůj záměr. Je třeba dát pozor na platnost dokladů totožnosti a na změny v rodinném stavu, které mohou ovlivnit schválení hypotéky. Také je důležité ověřit, zda strategie nastavená na začátku stále platí, a splácet svoje závazky včas, aby pozdní splátky neovlivnily schválení hypotéky. Více o tomto tématu v našem článku ? Co je potřeba k vyřízení a získání hypotéky – 2023.

Délka splácení hypotéky je obvykle 30 let, ale u starších klientů může být problém s její schválením, protože standardní splatnost je většinou do 65 let. Existují ale i varianty, které umožňují splácení úvěru až do 72 let a v některých případech i do 75 let. Více se dozvíte v našem článku ? Hypotéka do 75 let aneb hypotéka i po čtyřicítce.

Investice do nemovitosti je v současné době výhodná, protože úroky bank jsou stále relativně nízké vzhledem k vysoké inflaci a cena nemovitostí aktuálně klesá. Rostoucí cena nájemného také poskytuje další motivaci pro nákup investiční nemovitosti. Více najdete v článku ? Investice do nemovitostí se teď vyplatí, řekneme vám proč.

Témata

- Co je potřeba k vyřízení a získání hypotéky – 2023

- Hypotéka do 75 let aneb hypotéka i po čtyřicítce

- Investice do nemovitostí se teď vyplatí, řekneme vám proč

Dnešní generace Z má rozdílné představy o životě než jejich rodiče a klíčová životní rozhodnutí stále více odsouvají na později. Mnozí před oslavou třicetin kladou na první místo například studium, cestování, vlastní koníčky a záliby nebo budování kariéry. Naopak na pozdější věk mnohdy odkládají stěhování od rodičů do vlastního, svatbu a pořízení dětí. Není se tedy čemu divit, že narůstá podíl starších žadatelů o hypotéku.

„Důvodem k odložení pořízení vlastního bydlení na pozdější dobu bývá stále častěji i finanční nedostupnost vlastního bydlení. Ceny nemovitostí v uplynulých pěti letech výrazně vzrostly a po rychlém zdražení hypoték jsou tyto úvěry pro mladé zájemce prakticky nedosažitelné. Dočasným řešením se potom stává nájemní bydlení,“ dodává Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Kdo uvažuje o hypotéce po čtyřicítce

Podíl zájemců o hypotéku starších 40 let není vůbec zanedbatelný. Z aktuální statistiky hyponamíru.cz vyplývá, že lidé v této věkové skupině tvoří přibližně jednu třetinu žadatelů. Nejvíce zájemců pak najdeme ve věkové kategorii 31 až 40 let. Do 30 let věku se rozhodne sjednat hypotéku přibližně čtvrtina lidí.

Miroslav Majer ke statistikám dodává: „Setkáváme se i se zájemci o hypotéku staršími čtyřiceti let, kteří již mají zajištěné vlastní bydlení a úvěr plánují využít na pořízení další nemovitosti pro vlastní děti nebo jako investici. Důvodem ovšem může být i nová životní situace jako je například rozvod a s ní související potřeba zajištění vlastního bydlení.“

Jaký je ideální věk na sjednání hypotéky

Sjednání hypotéky je nejvýhodnější do 36 let věku. Tito žadatelé si mohou zvolit maximální možnou dobu splatnosti úvěru, čímž dojde ke snížení splátek hypotéky na minimum. Podle aktuálních pravidel České národní banky také platí pro mladší žadatele do 36 věku mírnější limity ukazatelů pro poskytování hypoték. Těmito limity se musí poskytovatelé hypotečních úvěrů řídit.

U banky dosáhnou na úvěr až do výše 90 procent hodnoty zastavené nemovitosti (pozn. ukazatel LTV). K pořízení vlastní nemovitosti budou tedy mladší žadatelé potřebovat méně vlastních zdrojů.

Získat mohou úvěr až do výše 9,5násobku svého čistého ročního příjmu (pozn. ukazatel DTI). Kromě dvou předchozích podmínek je nutné splnit i limit třetího ukazatele DSTI. Výše měsíčních splátek všech úvěrů včetně sjednané hypotéky nesmí být dohromady vyšší než polovina čistého příjmu zájemce o hypotéku. (pozn. Bankovní rada ČNB deaktivovala s účinností od 1. července 2023 nastavení horní hranice úvěrového ukazatele DSTI. Budou hypotéky dostupnější? Dozvíte se v článku Dostupnější hypotéky díky zmírnění limitů.)

Ukazatele LTV, DTI a DSTI si můžete velmi jednoduše spočítat online na internetových stránkách ČNB. Výsledek vám napoví, zda máte šanci získat hypotéku na pořízení vlastního bydlení.

Doba splatnosti hypotéky

Česká národní banka udává rovněž doporučení týkající se maximální délky splácení hypotéky. Ta by neměla přesáhnout 30 let nebo ekonomicky aktivní život žadatele. Většina bank se až na jednu výjimku drží tohoto horního limitu délky splácení hypotéky. Pouze u mBank existuje hypotéka na 40 let. Její poskytnutí je ovšem podmíněno splněním několika podmínek.

Hypotéka sjednaná ve věku 40 let a více

Hypotéku si můžete klidně uzavřít ve 40 letech i později. Nevýhodou ovšem je, že čím později si hypotéku sjednáte, tím méně času budete mít na její splacení. A čím kratší je délka splácení hypotéky, tím vyšší bude její měsíční splátka. Splnit je třeba samozřejmě i přísnější limity České národní banky pro poskytování hypoték (tzn. limity ukazatelů LTV, DTI a DSTI pro žadatele starší 36 let).

„U většiny českých bank se setkáte s horní věkovou hranicí do 65 let. Do tohoto věku už musí být celá hypotéka splacena. Existují ovšem dvě banky, které mají maximální věkovou hranici o několik let výše. Pokud tedy uvažujete o hypotéce v pozdějším věku a současně požadujete co nejdelší dobu splatnosti, je třeba oslovit s žádostí správnou banku,“ doporučuje Miroslav Majer.

Hypotéka do 72 let

Splatit hypotéku i po sedmdesátce umožňují v Česku pouze dvě finanční společnosti. Hypotéku s maximální dobou splatnosti 72 let nabízí Stavební spořitelna Česká spořitelny (pozn. známá jako Buřinka). V rámci Hypoúvěru od Buřinky můžete získat částku od 300 tisíc až 5 milionů korun. Podrobné informace k tomuto úvěru naleznete na našich stránkách ZDE.

Přečtěte si: Co je to mezigenerační hypotéka a jak funguje

Hypotéka do 75 let

Nabídka hypotéky do věku 75 let je jen jedna. Hypotéku je možné splácet až do věku 75 let pouze u Modré pyramidy stavební spořitelny. Pokud si tedy sjednáte hypoteční úvěr například až ve 45 letech, stále ho máte možnost splácet do 75 let, tedy až 30 let.

Žijeme déle, pracujeme déle

Je rozumné splácet hypotéku až do pozdního věku? Statistiky ukazují, že šance na dožití se vysokého věku rostou. Průměrný věk dožití v Česku dlouhodobě roste. Za delší život vděčíme například moderní medicíně, vyšší bezpečnosti práce, lepší hygieně i kvalitnější výživě. Podle údajů Českého statistického úřadu byl v letech 2020-2021 průměrný věk dožití u mužů 74 let a žen téměř 81 let.

S rostoucí věkem dožití souvisí i posouvání horní hranice pro odchod do starobního důchodu. V současné době se vedou živé debaty o dalším posunu důchodového věku nad hranici 65 let. Lidé narození v roce 1989 a později by mohli odcházet do důchodu až v 68 letech.

Se splácením hypotéky do pozdního věku se pojí i určitá rizika. Selhat může například zdraví nebo můžete přijít o zaměstnání a s ním i o pravidelný příjem. Možná rizika by měl každý dopředu důkladně zvážit.

Vyřízení hypotéky obvykle zabere čtyři až šest týdnů. Na úplném začátku si sepište seznam vašich požadavků na úvěr. Následně je třeba oslovit s konkrétní poptávkou několik bank, získat od nich aktuální nabídky hypoték a poté porovnat jejich jednotlivé parametry. Práci a čas ušetříte, když využijete online srovnávač hypoték. Pomůže vám v rozhodování, kde si vzít hypotéku. Jakmile si vyberete nejlepší nabídku, musíte bance doručit žádost o hypotéku a také ji předložit veškeré požadované dokumenty. Pokud banka hypotéku schválí, můžete po podpisu hypoteční smlouvy začít úvěr čerpat.

„Sjednání hypotéky nenechávejte na poslední chvíli. Někteří zájemci o vlastní bydlení osloví banku teprve v okamžiku, kdy mají vybranou nemovitost a někdy i dokonce podepsanou rezervační smlouvu s realitní kanceláří. To je ovšem velká chyba. Pokud totiž banka úvěr zamítne, riskujete úhradu penále za odstoupení od smlouvy. O hypotéku se zajímejte už od první chvíle, kdy vážně uvažujete o koupi vlastní nemovitosti. Vhodným řešením může být i hypotéka bez nemovitosti,“ uvádí Miroslav Majer, CEO hyponamíru.cz.

Mimo to, že by banka hypotéku zamítla, se může stát, že se její vyřízení protáhne a vy tak nestihnete peníze na nákup nemovitosti získat i v případě, že vám banka plánuje hypotéku schválit. Následně budete nuceni od kupní smlouvy odstoupit a zaplatit penále. Jak dlouho samotné vyřízení hypotéky trvá? V krátkém videu vám více podrobností doplní Miroslav Majer:

Jak na hypotéku

Abyste získali peníze od banky co nejdříve, v předstihu se připravte a zvolte si správný postup získání hypotéky. Dopředu si sepište základní požadavky na hypotéku. V první řadě musíte vědět, kolik peněz budete od banky požadovat. Spočítejte si také výši vlastních zdrojů. Rozhodněte se, jak dlouho plánujete hypotéku splácet. Čím delší dobu splatnosti zvolíte, tím nižší bude vaše měsíční splátka hypotéky.

Zvolte si dobu fixace hypotéky

Současně popřemýšlejte o vhodné době fixace úrokové sazby. Po celou dobu fixace máte jistotu, že se vám výše měsíční splátky nezmění. Nejčastěji si Češi sjednávají hypotéku s fixací 3 nebo 5 let. Vybrat si ovšem můžete i delší dobu fixace, třeba 10 nebo i 15 let. Ne všechny banky ale takto dlouhé fixace nabízejí.

V současné době se úrokové sazby hypoték pohybují na historických maximech. Pokud si plánujete sjednat hypotéku v roce 2024, jeví se jako nejvýhodnější tříletá fixace. Po uplynutí této doby je pravděpodobné, že sazby hypoték budou níže než dnes a při refixaci se vám měsíční splátka sníží. Ušetřit můžete i při refinancování hypotéky.

Na co hypotéku využijete

Než začnete řešit hypotéku, měli byste už také vědět, jakou nemovitost budete úvěrem financovat. Hypoteční úvěr Češi nejčastěji využívají na koupi nemovitosti, její výstavbu, přestavbu nebo rekonstrukci. Peníze je možné využít také na pořízení chaty či chalupy, musí ovšem splňovat podmínky pro celoroční bydlení. Hypotéku nemusíte mít po celou dobu splácení u jedné banky. Můžete ji refinancovat, tedy vzít si úvěr u jiné nové banky a úvěr u stávající banky doplatit.

Podmínky hypotéky

Každý zájemce o úvěr na bydlení musí splňovat podmínky pro získání hypotéky. Základní podmínkou je věk žadatele, přičemž minimální věková hranice je 18 let, někde dokonce 21 let. Banky si individuálně stanovují i horní věkovou hranici. Veronika Kráčmar Hegrová k tomu dodává: „Jednotlivé banky přistupují k věku žadatele trochu jinak, proto některé umožňují splácet například do 65 let věku, jiné mohou připustit několik let navíc. Ideální vstupní věk je mezi 28 a 36 lety, protože si můžete zvolit nejdelší nabízenou dobu splatnosti a získat nejnižší možnou měsíční splátku hypotéky.“

Maximální délka hypotéky, tedy nejdelší možná doba její splatnosti, je aktuálně 30 let. Jedinou výjimkou je mBank, kde lze hypotéku při splnění podmínek splácet až 40 let.

Některé banky jsou například vstřícnější vůči zájemcům o hypotéku z řad OSVČ a podnikatelů, některé vám mohou poskytnout hypotéku bez nemovitosti nebo pomoci s financováním kontejnerového domu nebo jiné atypické stavby. S doporučením nejlepšího způsobu financování a vhodné banky vám poradí zkušení hypoteční specialisté.

Banky se musí řídit pravidly ČNB

Banky se musí držet platné legislativy. Ze zákona mají poskytovatelé hypoték povinnost řádně posoudit, zda budete schopni úvěr bez problémů splácet. Proto se banky vždy zajímají o výši a zdroj vašeho příjmu a výši stávajících finančních závazků. Pokud je žadatelů o hypotéku více, sledují banky i jejich příjmy. Pokud máte záznam v registru dlužníků, banka vám žádost o hypotéku s nejvyšší pravděpodobností zamítne.

Dosáhnu na hypotéku?

Maximální výše hypotéky se odvíjí od bonity zájemce o hypotéku. Poskytovatelé hypoték se řídí platnými limity úvěrových ukazatelů (pozn. LTV, DTI a DSTI), jejich výši nastavuje Česká národní banka. Důležitá je rovněž hodnota zastavované nemovitosti. Po vyhodnocení těchto parametrů zjistíte, zda dosáhnete na hypotéku.

Ukazatel LTV napoví, zda si neberete příliš vysoký úvěr. Vyjadřuje procentní poměr mezi výši úvěru a hodnotou zastavované nemovitosti. Od začátku dubna 2022 je horní hranice tohoto ukazatele 80 % (pozn. 90 % pro žadatele mladší 36 let).

Ukazatele DTI poměřuje výši poskytnutého úvěru s výši vašeho čistého ročního příjmu. Tento ukazatel má odhalit vaše případné předlužení. Horní hranice tohoto příjmového ukazatele je na úrovni 8,5násobku vašeho ročního příjmu (pozn. 9,5násobku pro žadatele o hypotéku mladší 36 let).

Ukazatel DSTI pomáhá určit maximální možnou výši hypotéky dle příjmu, tedy jestli zvládnete ze svých příjmů hypotéku splácet. Jedná se o procentní podíl celkové výše všech vašich měsíčních splátek úvěrů na čistém měsíčním příjmu. Maximální hranice tohoto ukazatele je 45 % čistého měsíčního příjmu (50 % pro žadatele mladší 36 let). (pozn. Bankovní rada ČNB deaktivovala s účinností od 1. července 2023 nastavení horní hranice úvěrového ukazatele DSTI. Budou hypotéky dostupnější? Dozvíte se v článku Dostupnější hypotéky díky zmírnění limitů.)

Zajímejte se také o to, jaké příjmy se počítají do hypotéky.

Doklady potřebné k vyřízení hypotéky

Při sjednávání hypotéky se zajímejte o to, co je potřeba k vyřízení hypotéky. Potřebovat budete především řadu dokumentů. Přesný seznam požadovaných dokladů zjistíte u svého hypotečního specialisty.

V první řadě je nutné mít s sebou dva doklady totožnosti. Ty předkládá žadatel o hypotéku a všichni případní spolužadatelé. Využít můžete občanský průkaz spolu s řidičským průkazem. Pokud řidičský průkaz nevlastníte, můžete použít jako alternativu cestovní pas nebo rodný list.

„Bance je nutné doložit i výši a zdroj příjmu. Zaměstnanci potvrdí příjmy zaměstnavatel na speciálním formuláři banky. OSVČ potřebují minimálně jedno poslední daňové přiznání spolu s potvrzením úhrady nebo přeplatku daně. Banky také obvykle vyžadují několik posledních výpisů z bankovního účtu,“ vysvětluje Veronika Kráčmar Hegrová.

Seznam dokumentů

Dokumenty požadované při sjednání hypotéky se liší i podle účelu využití hypotéky. Níže je seznam základních dokumentů, které banky od zájemců o hypotéku běžně vyžadují. Banky si samozřejmě mohou vyžádat i další doklady.

- Koupě nemovitosti – předkládá se návrh smluvní dokumentace (pozn. kupní smlouvu nebo smlouvu o budoucí kupní smlouvě a smlouvu o advokátní úschově).

- Rekonstrukce – předkládá se rozpočet na rekonstrukci. Pokud to vyžaduje zákon nebo rozsah stavebních prací, tak i projektovou dokumentaci.

- Výstavba – bance se předkládá rozpočet a projektová dokumentace nebo alespoň studie, která je jasně okótována a je z ní patrné, o jak velkou stavbu se jedná. Pro první čerpání hypotéky stačí předložit stavební povolení.

- Vypořádání majetku – vyžadovány jsou návrhy smluv na vzájemné vypořádání.

Co je potřeba k hypotéce

Při sjednávání hypotéky je třeba vždy řešit i otázku pojištění nemovitosti v zástavě. Banka sjednání tohoto majetkové pojištění vyžaduje pro případ, že by došlo ke zničení či poškození nemovitosti. Pojištěna musí být minimálně základní rizika včetně vodovodních škod. Podrobně se tématu pojištění nemovitosti věnujeme v článku Jak na pojištění nemovitosti financované hypotékou.

Jak si vzít hypotéku?

Sjednání hypotéky nemusí na první pohled vypadat jako snadný úkol. Nemusíte se ale ničeho obávat. Zkušený hypoteční specialista vám vždy ochotně poradí, jak získat hypotéku. Společně si nejen porovnáte aktuální nabídky bank, ale také vyberete nejvhodnější řešení ušité na míru.