Jak si vedou dvouleté fixace v porovnání s tříletými?

Úrokové sazby během října klesaly velmi pozvolně, což se projevilo jak u nabídkových indexů, tak u skutečných úrokových sazeb.

Index GOFI 70 se snížil o 7 bazických bodů na 5,25 %, zatímco Index realizačních cen GOFIREAL klesl o 4 bazické body na 5,13 %. V průběhu měsíce se změnila struktura preferovaných fixací – tříletá fixace nyní představuje většinu poskytnutých hypoték (77,2 %). Po letním období však začíná růst zájem o jednoleté a zejména dvouleté fixace. Roční fixace dosáhly podílu 6,3 %, zatímco dvouleté zaznamenaly výraznější nárůst na 12,2 %. Delší fixace, zejména pětileté, jsou v současnosti spíše výjimečné.

Nárůst podílu dvouletých fixací nelze přičítat pouze jejich ceně – významnou roli hrají také preference klientů, neboť tyto sazby jsou cenově příznivější už od počátku roku. Výhodnost dvouletých fixací, která byla nejvýraznější v červnu a červenci. Od té doby se dvouleté a tříleté sazby k sobě opět více přiblížily, přičemž průměrná sazba dvouletých fixací zůstává o něco nižší než u tříletých. V říjnu se dokonce průměr dvouletých sazeb dostal pod hranici 5 %, konkrétně na 4,98 %.

Co si z článku odnést:

- Správně zvolené pojištění ochrání váš rodinný rozpočet i v nepříznivých životních situacích.

- Některá pojištění, jako například povinné ručení, jsou povinná ze zákona. Většina ostatních typů pojištění je však dobrovolná.

- Životní pojištění kryje rizika, jako jsou smrt, trvalé následky úrazu nebo invalidita, a je vhodné pro ty, kteří mají rodinné závazky nebo splácejí hypotéku.

- Úrazové pojištění chrání před poklesem rodinného příjmu při úrazu a je určeno jak pro dospělé, tak pro děti.

- Pojištění nemovitosti kryje škody na stavbě, zatímco pojištění domácnosti se vztahuje na vybavení domácnosti. Oba typy pojištění se často kombinují pro zajištění komplexní ochrany majetku.

- Pojištění odpovědnosti kryje škody, které neúmyslně způsobíte jiným osobám, například poškození cizího majetku.

- Pojištění schopnosti splácet pokrývá splátky závazků, jako je hypotéka, v případě výpadku příjmu.

- Pojištění vozidel zahrnuje povinné ručení, které kryje škody způsobené třetím osobám, a havarijní pojištění, které chrání vlastní vozidlo.

- Cestovní pojištění poskytuje krytí při cestách, například na úhradu léčebných výloh a kompenzaci za ztrátu zavazadel.

- Jak ušetřit na pojištění – porovnávejte nabídky, zvažte spoluúčast a využijte online srovnávače.

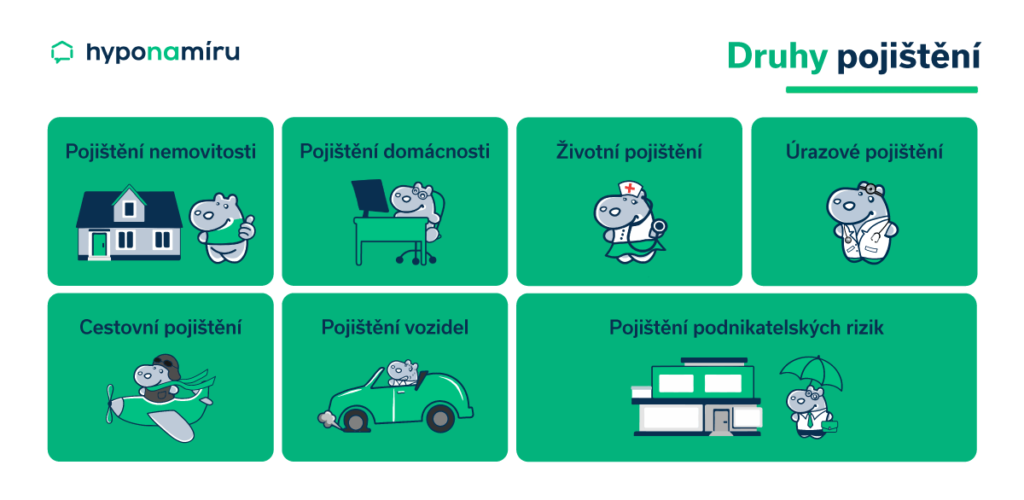

Pojištění poskytuje finanční ochranu v případě neočekávaných událostí. Jeho účelem je pomoci snížit finanční dopady událostí, jako je ztráta majetku, nemoc, úraz nebo smrt. Pro mnohé z nás je ale svět pojištění složitý a často nevíme, jaké druhy pojištění existují a které jsou pro nás nejvhodnější.

„Aby pojištění splnilo svou funkci, je třeba vybrat správný typ pojištění a správně nastavit jeho parametry. Základem je důkladná analýza potřeb a následné porovnání nabídek pojišťoven. To vše dnes můžete provést online,“ říká Miroslav Čejka, pojišťovací specialista fintech startupu hyponamíru.cz. Podívejme se nyní podrobněji na to, jaké druhy pojištění existují a jaký je jejich účel.

Životní pojištění

Životní pojištění pokrývá nejzávažnější rizika, jako jsou smrt, trvalé následky úrazu nebo invalidita. K základnímu krytí lze připojistit i další vybraná rizika. Toto pojištění by nemělo chybět lidem, na jejichž příjmu je rodina závislá, kteří splácí hypotéku nebo mají jiné finanční závazky.

Existují tři hlavní druhy životního pojištění – čistě rizikové, investiční a kapitálové. Čistě rizikové životní pojištění slouží výhradně ke krytí rizik. Naproti tomu kapitálové a investiční životní pojištění zahrnují i investiční složku, kdy je část prostředků zhodnocována. Pro ochranu před riziky je vhodné zvolit čistě rizikové životní pojištění, zatímco investice lze řešit jinými produkty, jako jsou například podílové fondy nebo ETF.

Výhody:

- Poskytuje finanční stabilitu rodině při tragických událostech.

- Možnost individuálního nastavení parametrů pojištění.

Nevýhody:

- Pro starší osoby nebo lidi se zdravotními problémy bývá dražší.

- Životní pojištění je dlouhodobé a vyžaduje pravidelné platby.

Úrazové pojištění

Úraz vás může dočasně vyřadit z práce a v případě trvalých následků dokonce zkomplikovat výkon určité profese. S úrazem a jeho léčbou často přichází i pokles příjmu. Úrazové pojištění vám pomůže tento finanční výpadek vyrovnat. Je vhodné nejen pro dospělé, ale i pro děti, takže nabízí ochranu pro celou rodinu. Pojištění kryje následky různých typů úrazů a lze jej nastavit tak, aby odpovídalo aktuálním potřebám.

Výhody:

- Flexibilní možnosti připojištění, jako je krytí úrazu při sportu.

- Poskytuje finanční podporu při pracovní neschopnosti nebo trvalých následcích úrazu.

Nevýhody:

- Nekryje nemoci, pouze úrazy.

- Pojistné se může s věkem výrazně zvýšit.

Pojištění nemovitosti a domácnosti

Pojištění nemovitosti a domácnosti sice často uzavíráme společně, ale každý z těchto typů pojištění majetku se vztahuje na něco jiného.

Pojištění nemovitosti kryje samotnou stavbu a její pevné součásti, tedy to, co je přímo spojené s konstrukcí domu nebo bytu. Patří sem například zdi, střecha, okna, podlahy, ale také garáž, sklep či bazén na pozemku. Pojištění nemovitosti vás ochrání v případě, že by tyto části byly poškozeny například živelnou pohromou, jako je povodeň nebo vichřice, nebo v případě vandalismu.

Pojištění domácnosti se naopak vztahuje na vybavení uvnitř bytu či domu – to, co tvoří vnitřní zařízení. Patří sem nábytek, elektronika, spotřebiče, osobní věci a cennosti, které v domácnosti máte. Pokud by došlo například ke krádeži, požáru nebo jiné škodě na vašem majetku, pojištění domácnosti vám pomůže pokrýt náklady na jejich obnovu nebo opravu.

Oba typy pojištění se vzájemně doplňují, a dohromady tak poskytují komplexní ochranu jak pro samotnou stavbu, tak pro věci, které máte uvnitř.

Výhody:

- Chrání vás před finančními náklady spojenými s poškozením či zničením domova.

- Lze nastavit limity podle hodnoty vašeho majetku a vybavení.

Nevýhody:

- Pokud je pro pojišťovnu riziko příliš vysoké (např. u nemovitostí v záplavových oblastech), může pojišťovna dané riziko odmítnout pojistit.

- Je nutná pravidelná aktualizace pojistné smlouvy, aby vždy odpovídala reálné hodnotě majetku.

Miroslav Čejka dále dodává: „Součástí pojištění nemovitosti bývá také pojištění odpovědnosti majitele nemovitosti. Toto pojištění se vztahuje na případy, kdy je v souvislosti s vaší nemovitostí způsobena škoda třetí osobě – například pokud by ze střechy spadla taška a zranila chodce nebo kdyby se uvolněný kus fasády poškodil majetek souseda. Pojištění odpovědnosti majitele vás tak chrání před náklady na odškodnění, které byste v takových situacích jinak museli hradit sami.“

Chcete ušetřit čas i peníze? Vyzkoušejte pojištění online! Na internetu můžete rychle a snadno provést srovnání druhů pojištění i srovnání cen pojištění a vybrat si to nejvýhodnější.

Pojištění odpovědnosti občana

Toto pojištění odpovědnosti pokrývá náklady na škody, které neúmyslně způsobíte třetím osobám. Tento typ pojištění oceníte v situacích, kdy například poškodíte majetek sousedů nebo nechtěně zraníte někoho při sportu. Pojištění odpovědnosti se vztahuje nejen na dospělé, ale i na děti nebo domácí mazlíčky.

Výhody:

- Kryje rizika spojená s náhodným způsobením škody druhým.

- Zahrnuje odpovědnost při každodenních situacích, doma i venku.

Nevýhody:

- Některé typy škod mohou být vyloučeny nebo omezeny.

- Nastavení nízkého limitu může být problémem při vyšších škodách.

Pojištění schopnosti splácet

Tento typ pojištění je určen k zajištění schopnosti splácet úvěry v případě ztráty zaměstnání, nemoci nebo úrazu. Pojištění schopnosti splácet pokryje splátky za vás, když nemůžete plnit své závazky.

U pojištění schopnosti splácet si zjistěte přesné podmínky pojistného plnění. Pojišťovna obvykle nezačne hradit splátky od prvního měsíce nezaměstnanosti, ale až po uplynutí určité čekací doby, například dvou měsíců. Omezená bývá i maximální doba hrazení splátek, například na 6 měsíců.

Výhody:

- Poskytuje finanční jistotu při výpadku příjmů a chrání vás před prodlením se splátkami.

- Lze ho využít u dlouhodobých závazků, jako je hypotéka.

Nevýhody:

- Splátky za vás začne pojišťovna platit až po určité době. Doba hrazení splátek úvěru je omezená.

- Bývá často omezeno na konkrétní typy úvěrů.

Tento typ pojištění je vhodný pro osoby s hypotékou nebo jiným dlouhodobým závazkem, kteří chtějí být chráněni před neočekávanou ztrátou příjmu.

Pojištění vozidel

Každé vozidlo provozované na pozemních komunikacích musí mít sjednané povinné ručení. Toto pojištění, oficiálně nazývané pojištění odpovědnosti z provozu vozidla, pokrývá škody, které zaviníte a svým vozidlem způsobíte ostatním – ať už na jejich majetku, zdraví nebo ve formě ušlého zisku. Pokud vám naopak způsobí škodu jiný řidič, vzniklá škoda je hrazena z jeho povinného ručení.

Výhody:

- Kryje náklady spojené s náhradou škod třetím osobám – zejména škody na zdraví mohou být velmi vysoké.

- U povinného ručení si můžete vybrat z různých variant s odlišnými pojistnými limity a doplňkovými krytími. Některé z těchto variant mohou zahrnovat i připojištění, která jsou obvykle dostupná v rámci havarijního pojištění, jako například pojištění skel nebo asistenční služby.

Nevýhody:

- Cena povinného ručení je vyšší pro mladé a méně zkušené řidiče a také pro majitele vozidel z velkých měst, kde je riziko nehod vyšší. Tito řidiči tak za povinné ručení obecně zaplatí více než ostatní.

- Pokud způsobíte nehodu, pojišťovna vám obvykle zvýší pojistné (tzv. malus), což znamená, že při dalším sjednání pojištění budete platit vyšší částku.

Kromě povinného ručení si můžete dobrovolně sjednat také havarijní pojištění. Pomůže vám uhradit náklady na opravu vlastního vozidla v případě nehody, ať už jste viníkem vy nebo někdo jiný. Také chrání před škodami způsobenými přírodními živly, jako jsou povodně či požáry, nebo pokud dojde ke krádeži či vandalismu.

Dohromady povinné ručení a havarijní pojištění poskytují komplexní ochranu pro majitele vozidla i ostatní účastníky provozu.

Výhody:

- Pokrývá škody na vašem vozidle bez ohledu na to, kdo nehodu zavinil.

- Zahrnuje i krádež vozidla nebo škody způsobené přírodními živly.

Nevýhody:

- Havarijní pojištění nepokrývá všechny škody – pojišťovny mají seznam výluk, tedy situací, kdy plnění neposkytnou.

- Může být finančně náročné, zejména pro dražší vozidla, a u starších vozidel se nemusí vždy vyplatit vzhledem k jejich nižší hodnotě.

Oba druhy pojištění jsou vhodné pro všechny majitele aut, přičemž havarijní pojištění se doporučuje zejména pro nová a hodnotná vozidla.

Cestovní pojištění

Cestovní pojištění chrání před riziky spojenými s cestováním, a to především v zahraničí. Zahrnuje například úhradu léčebných výloh, krytí odpovědnosti, ochranu pro případ úrazu nebo náhradu za ztrátu zavazadel. Pojištění lze sjednat jednorázově na konkrétní cestu nebo celoročně.

Výhody:

- Kryje náklady na zdravotní péči a hospitalizaci v zahraničí, což je často velmi drahé.

- Nabízí připojištění pro ztrátu zavazadel nebo odpovědnost.

Nevýhody:

- Jednorázové pojištění je nutné sjednat před každou cestou.

- Může být omezeno na určité typy rizik a aktivit. Pojistit nelze například extrémně rizikové sportovní aktivity.

Jaké pojištění zvolit?

Nejprve se zaměřte na své aktuální potřeby a životní situaci. Odpovězte si na otázku, co přesně potřebujete pojistit a na jakou částku, aby byl váš majetek nebo rodina dostatečně chráněni. Poté se soustřeďte na podmínky pojištění. „Důležité je zvolit dostatečný rozsah krytí, správně nastavit limity pojištění a zaměřit se na výluky. Vyplatí se spolupracovat s nezávislým pojišťovacím specialistou, který vám upozorní na rizika, která byste mohli přehlédnout, porovná dostupné nabídky na trhu a doporučí nejvhodnější produkt,” doplňuje Miroslav Čejka

Kdy je pojištění povinné a kdy je dobrovolné?

Typickým příkladem povinného pojištění je povinné ručení, které je vyžadováno přímo zákonem. Povinnost sjednat pojištění se vztahuje také na některé profese – lékaři, právníci, architekti či notáři musí mít uzavřené pojištění odpovědnosti za škodu způsobenou výkonem svého povolání. Většina ostatních druhů pojištění, jako je životní pojištění, úrazové pojištění nebo pojištění majetku, je dobrovolná. Pokud však pojištění nemáte, případné škody budete muset uhradit ze svého.

Jaké faktory ovlivňují cenu pojištění?

Cenu pojištění ovlivňuje několik klíčových faktorů, které určují, jak širokou ochranu získáte a kolik za ni zaplatíte:

- Rozsah krytí – Čím širší je rozsah pojištění a více rizik zahrnuje, tím vyšší bude pojistné. Pojištění může zahrnovat základní krytí jen pro vybraná rizika nebo komplexní balíček pokrývající i méně časté situace, což cenu zvyšuje.

- Výše pojistné částky (limit krytí) – Pojišťovny stanovují limity, tedy maximální částky, které mohou při pojistné události vyplatit. Čím vyšší limit si nastavíte, tím více vás pojištění bude stát. Vyšší pojistná částka znamená větší jistotu, že náklady budou v případě škody pokryty, ale také vyšší cenu pojištění.

- Spoluúčast – Částka, kterou při pojistné události hradíte sami, ovlivňuje pojistné. Vyšší spoluúčast snižuje cenu pojištění, protože pojišťovna vyplácí méně. Nižší spoluúčast naopak pojistné zvýší.

- Věk a zdravotní stav (u osobního pojištění) – V případě životního nebo úrazového pojištění ovlivňuje cenu věk, zdravotní stav a životní styl pojištěného. Mladší a zdraví lidé platí zpravidla nižší pojistné, zatímco starší osoby nebo lidé s vyšším zdravotním rizikem platí více.

- Typ a hodnota majetku (u majetkového pojištění) – U pojištění nemovitostí a vozidel je cena určena hodnotou a typem pojištěného majetku. Dražší nemovitosti či novější auta budou mít vyšší pojistné, protože náklady na jejich opravu nebo náhradu jsou vyšší.

- Lokalita – Například u pojištění nemovitosti může hrát roli i místo, kde se nachází. Oblasti se zvýšeným rizikem, jako jsou záplavové zóny nebo místa s vyšším výskytem kriminality, mohou cenu pojištění zvýšit.

Tyto faktory umožňují pojišťovně nastavit pojistné přesně podle vaší situace, čímž se zajišťuje, že platíte adekvátní částku za krytí odpovídající vašim potřebám a rizikům.

Jak nastavit pojistné limity a krytí?

Nastavení optimálních limitů pojištění je klíčové pro to, abyste získali dostatečné krytí bez zbytečného navýšení ceny pojistného. U pojištění majetku by pojistná částka měla co nejvíce odpovídat reálné hodnotě nemovitosti či vybavení domácnosti, aby pojistka pokryla případné škody v plné výši. Pokud zvolíte příliš nízké limity, hrozí, že při škodě zaplatíte část nákladů sami. Naopak příliš vysoké krytí zvyšuje pojistné, což může být zbytečné.

U životního pojištění nebo úrazového pojištění je optimální nastavit limity tak, aby zajistily rodinu či pokryly hypotéku nebo jiné závazky. Využití konzultace s pojišťovacím specialistou vám pomůže nastavit pojistné limity efektivně, a tím dosáhnout rovnováhy mezi krytím a náklady.

Jak ušetřit na pojištění? Porovnejte nabídky více pojišťoven a vyberte takovou, která nabízí vhodné krytí za nejlepší cenu

Jak probíhá vyplacení pojistného plnění při pojistné události?

Když dojde k pojistné události, je třeba co nejdříve nahlásit škodu škody pojišťovně. Většina pojišťoven umožňuje hlášení pojistné události online, telefonicky nebo osobně na pobočce. Při nahlášení škody je důležité poskytnout všechny potřebné informace, například popis události, datum, místo a fotografie nebo další důkazy, které potvrzují vzniklou škodu.

Po nahlášení zahájí pojišťovna šetření, jehož cílem je ověřit rozsah a příčinu škody. V této fázi může pojišťovna požádat o doplnění dokumentace, jako jsou lékařské zprávy, policejní protokol nebo potvrzení o vlastnictví poškozeného majetku. Na základě tohoto šetření určí pojišťovna výši pojistného plnění, tedy částku, kterou pojištěnému vyplatí.

Jakmile je šetření dokončeno a nárok na plnění potvrzen, pojišťovna vyplatí pojistné plnění na bankovní účet pojištěného. Doba, za kterou je pojistné plnění vyplaceno, se může lišit – obvykle jde o několik dnů až týdnů od uzavření šetření.

Výhody tarifu Optimum: Nové podmínky a akce dorovnání státní podpory

ČSOB Stavební spořitelna představila od 1. listopadu 2024 nový tarif s názvem Optimum. Tento tarif přináší nižší základní úrokovou sazbu, která je kompenzována akčním dorovnáním státní podpory.

Podrobnosti tarifu Optimum:

- Základní úroková sazba činí 0,5 % ročně.

- Bonusový program Optimum přináší navíc úrok 1 %.

- Úroková sazba řádného úvěru je nastavena na 3,5 % ročně.

- Minimální výše vkladu a pravidelné spoření zůstávají beze změn, tedy 0,25 % z cílové částky.

- Tarif Optimum je určen výhradně pro nové spořící smlouvy.

- Akce dorovnání státní podpory platí do konce roku 2024.

K 31. říjnu 2024 byl ukončen předchozí tarif TrendPlus Spořicí, který je nyní od 1. listopadu 2024 nahrazen právě tarifem Optimum Spořicí.

Co si z článku odnést:

- Věk žadatele ovlivňuje podmínky hypotéky, zejména délku splatnosti a výši měsíční splátky.

- Banky požadují, aby byla hypotéka splacena do dosažení důchodového věku, obvykle do 65 let.

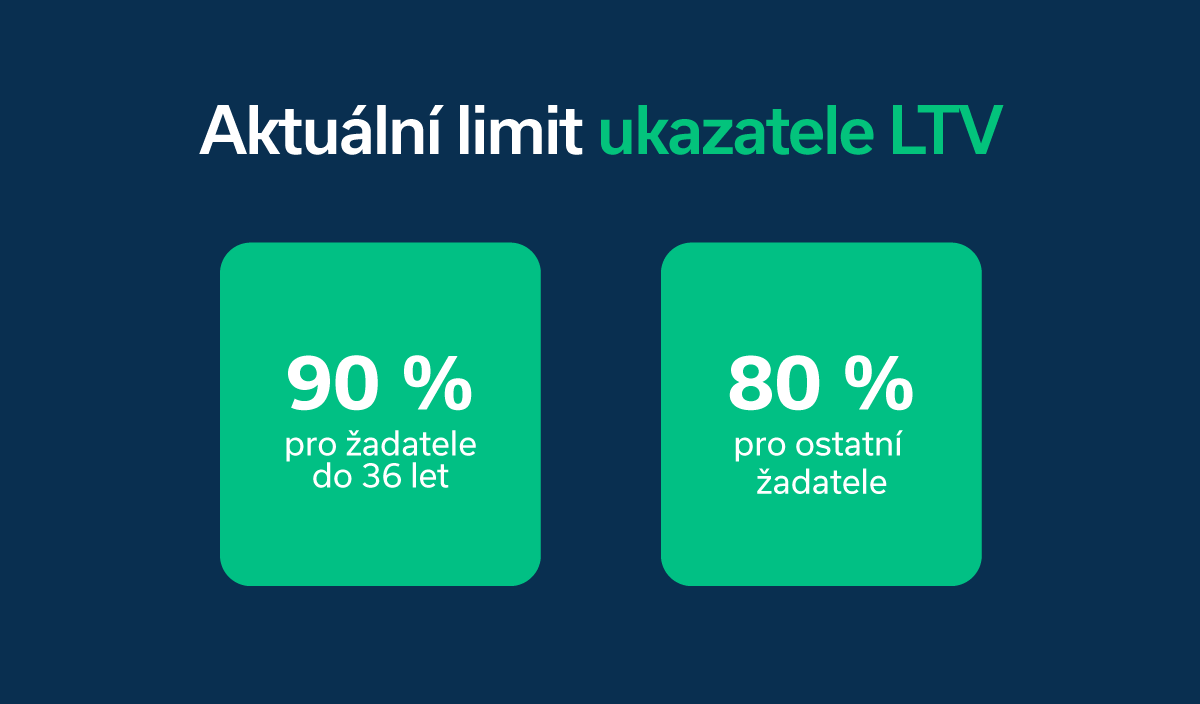

- ČNB určuje limity úvěrových ukazatelů LTV, DTI a DSTI, přičemž pro banky je v současnosti závazný pouze ukazatel LTV.

- Ideální věk pro sjednání hypotéky je okolo 30 let, což umožňuje zvolit maximální dobu splatnosti.

- Starší zájemci o hypotéku musí mít obvykle vyšší příjem nebo větší úspory. Musí také počítat s kratší dobou splácení, což zvyšuje jejich měsíční splátky.

- Hypotéka je dostupnější pro jednotlivce a rodiny s nadprůměrnými příjmy. Důvodem jsou vysoké ceny nemovitostí a současné úrokové sazby.

Věk je jedním ze zásadních parametrů při sjednávání hypotéky. Limituje totiž dobu splatnosti úvěru na bydlení. Každá banka si stanovuje určitou maximální věkovou hranici, do které musí být poskytnutý úvěr splacen. „Jednotlivé banky přistupují k věku žadatele trochu jinak, proto některé umožňují splácet například do 65 let, jiné mohou připustit několik let navíc. Ideální doba na sjednání první hypotéky je mezi 28 a 36 lety. V tomto vstupním věku si totiž stále můžete zvolit nejdelší možnou dobu splatnosti a snížit si tak výši měsíční splátky hypotéky,“ uvádí Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Mírnější limity pro mladší žadatele

Banky se musí řídit limity ukazatelů ČNB pro poskytování hypoték. Aktuálně je závazná pouze hranice ukazatele LTV. Pro žadatele o hypotéku mladší 36 let je horní hranice tohoto ukazatele 90 % a u starších žadatelů pak 80 %. Mladší zájemci o hypotéku na bydlení si tedy musí připravit minimálně 10 % z hodnoty nemovitosti stanovené bankou z vlastních zdrojů.

Miroslav Majer k tomu dodává: „Nad stanovenou hranici LTV mohou banky poskytovat úvěry pouze na výjimku. ČNB může ovlivňovat situaci na trhu i prostřednictvím dalších úvěrových ukazatelů, jako jsou DTI a DSTI. Tyto ukazatele mají v současnosti pouze formu doporučení, takže pro banky nejsou závazné.“

Plánujete koupi nemovitosti, ale nevíte, jestli dosáhnete na potřebnou hypotéku? Zjistěte, kolik si maximálně můžete půjčit na bydlení.

Příklad: Zájemce o hypotéku ve věku 30 let plánuje koupit nemovitost v hodnotě 6 milionů korun. Na pořízení plánuje využije vlastní úspory ve výši 600 tisíc korun, což odpovídá 90 % LTV. Úvěr na bydlení plánuje splatit do svých šedesátých narozenin, a proto si zvolil dobu splatnosti 30 let. Zájemce o hypotéku nesplácí žádné další úvěry.

Jak vysoký příjem musí tento zájemce o úvěr mít, aby dosáhl na hypotéku ve výši 5,4 milionu korun?

Výše hypotéky: 5,4 mil. Kč

Měsíční splátka hypotéky (při úrokové sazbě 4,8 % p.a.): 28 332 Kč

| DTI | DSTI | |

| Minimální měsíční čistý příjem | 56 250 Kč | 71 000 Kč |

Z výpočtu vyplývá, že pokud by banka požadovala splnění obou doporučených limitů úvěrových ukazatelů současně, musel by žadatel doložit příjem ve výši minimálně 71 tisíc korun.

Maximální doba splatnosti hypotéky je 30 let (pozn. až na jedinou výjimku). Pokud stihnete zažádat o hypotéku do čtyřicátých narozenin, máte ještě šanci dosáhnout na maximální dobu splatnosti.

Starší žadatelé jsou v nevýhodě

Zájemci o hypotéky starší 36 let musí počítat s přísnějšími limity ukazatelů. Pokud se rozhodnou financovat vlastní bydlení hypotékou, musí si připravit minimálně 20 % z vlastních úspor.

Příklad: Zájemce o hypotéku ve věku 45 let plánuje koupit nemovitost v hodnotě 6 milionů korun. Na pořízení nemovitosti využije vlastní úspory ve výši 1,2 milionu korun (LTV = 80 %). Úvěr na bydlení plánuje splatit do svých šedesátých narozenin, doba splatnosti je tedy v tomto případě 15 let.

Jak vysoký příjem musí tento zájemce o úvěr mít, aby dosáhl na hypotéku ve výši 4,8 milionu korun?

Výše hypotéky: 4,8 mil. Kč

Měsíční splátka hypotéky (při úrokové sazbě 4,8 % p.a.): 37 460 Kč

| DTI | DSTI | |

| Minimální měsíční čistý příjem | 50 000 Kč | 94 000 Kč |

Z výpočtu vyplývá, že pokud by banka požadovala splnění obou doporučených limitů úvěrových ukazatelů současně, musel by žadatel doložit příjem ve výši minimálně 94 tisíc korun.

Do kolika let si vzít hypotéku

Ideální věk pro sjednání hypotéky je kolem 30 let, kdy máte dostatek času na pohodlné splacení úvěru před odchodem do důchodu. S přibývajícím věkem se dostupné období splatnosti zkracuje, což zvyšuje měsíční náklady na splácení. Mladší žadatelé si mohou rozložit splátky na delší dobu, což jim přináší větší flexibilitu v rodinném rozpočtu. Před podpisem hypotéky je proto důležité zvážit nejen aktuální finanční možnosti, ale i životní plány.

Maximální věk pro získání hypotéky

Hypotéku lze získat i po padesátce, ale je třeba počítat s kratší dobou splatnosti. Žadatel musí mít zpravidla vyšší příjem, více vlastních úspor nebo nabídnout bance další nemovitost jako zástavu. Vyšší věk tak může ovlivnit nejen dostupnost úvěru, ale i jeho konkrétní podmínky.

Délka splácení hypotéky podle věku

Věk výrazně ovlivňuje dostupnou délku splatnosti hypotéky. Mladší klienti, kolem třiceti let, si mohou vybrat splatnost až 30 let a dosáhnout tak nižších měsíčních splátek. Starší žadatelé však musí počítat s kratší splatností, což pro ně znamená vyšší měsíční zatížení. Při rozhodování o délce splácení je proto klíčové zohlednit finanční situaci a dlouhodobé plány.

Hypotéku si sjednejte co nejdříve!

Méně času na splacení hypotéky znamená vyšší měsíční splátku úvěru. Při současných cenách nemovitostí a úrokových sazbách dosáhnou na hypotéku především jednotlivci a rodiny s nadprůměrnými příjmy.

Rádi byste se dozvěděli, co vše musíte splnit pro získání hypotéky, jaká jsou pravidla pro hypotéky nebo jaké jsou nejčastější překážky pro získání hypotéky? Neváhejte oslovit naše specialisty na hypotéky. Poradí vám, jak na bezpečné sjednání hypotéky online.

Proč jsou pětileté fixace méně atraktivní než kratší fixace?

V Indexu GOFI 70, který monitoruje trendy v cenách hypotečních úvěrů na českém trhu, dlouhodobě převažují pětileté úrokové sazby. V současnosti se však jejich využití omezuje jen na minimum, protože klienti nyní dávají přednost hlavně tříletým, případně ještě kratším fixacím.

Pětileté fixace v září 2024 tvořily pouhých 2,5 % z nově sjednaných hypoték, což je historicky velmi nízká úroveň. Tento trend má několik příčin: krátké fixace jsou atraktivní pro ty, kdo věří v brzký pokles sazeb, a jejich výše se příliš neliší od pětiletých a delších fixací. Z těchto důvodů zájem o pětileté fixace aktuálně klesá.

Tato situace se však může změnit, jakmile sazby dosáhnou nové stabilní hladiny – pravděpodobně kolem 4 %. V té chvíli klienti zřejmě začnou preferovat delší fixace, které jim nabídnou stabilitu a předvídatelnost. Navíc předčasné splacení nebude pravděpodobně příliš finančně zatěžující a klienti se budou postupně přizpůsobovat vyšším sazbám.

Plánujete si pořídit vlastní bydlení a přemýšlíte o hypotéce? Možná vás zajímá, jak funguje hypotéka pouze na jednoho z manželů, jaké výhody přináší pojištění odpovědnosti, nebo jak může zúžení společného jmění manželů ovlivnit vaši finanční situaci. Tyto tři oblasti mají jedno společné – pomáhají vám efektivněji chránit vaše finance a přizpůsobit je vašim individuálním potřebám. Čtěte dál a dozvíte se, jaké jsou specifika jednotlivých kroků, které vám mohou přinést nejen klid v otázce financí, ale i jistotu v případě neočekávaných událostí či rizik.

Říjnovým dílem HypoNews vás bude provázet Miroslav Majer, CEO společnosti hyponamíru.cz

Jak funguje hypotéka pouze na jednoho z manželů

Jste v manželství a plánujete hypotéku pouze na sebe? Ať už jde o příjem, kreditní historii nebo jiné závazky, hypotéka na jednoho z partnerů má svá specifika, která je důležité znát.

Tento typ hypotéky je vhodný, když druhý z manželů nemůže nebo nechce být součástí žádosti. Obvyklými důvody bývá nižší příjem, špatná kreditní historie či jiné závazky. Banka pak posuzuje pouze příjmy a závazky žadatele. Výhodou je, že do bonity nejsou započítávány závazky druhého partnera. Pokud máte zúžené společné jmění, majetek pořízený na hypotéku bude patřit výhradně žadateli.

Více informací najdete v článku Jak funguje hypotéka pouze na jednoho z manželů.

Pojištění odpovědnosti: Co vše kryje a proč je dobré ho mít

Myslíte si, že vám se nehoda stát nemůže? I když jste opatrní, nehody se stávají kdykoliv a komukoliv. Proto je užitečné mít sjednané pojištění odpovědnosti.

Toto pojištění vás ochrání v případě, že nechtěně způsobíte škodu na majetku nebo zdraví jiného člověka. Ať už jde o menší škodu, jako je rozbití telefonu, nebo závažnější situaci, náhrada škody může být finančně náročná. Pojištění odpovědnosti pokryje náklady za vás, takže se vyhnete tomu, že byste museli platit škody sami.

Sjednání pojištění je snadné a cenově dostupné.

Pokud vás zajímá více, přečtěte si celý článek Pojištění odpovědnosti: Co vše kryje a proč je dobré ho mít.

Zúžení společného jmění manželů: Jaký má dopad na hypotéku

Přemýšlíte o zúžení společného jmění manželů a chcete vědět, jak to ovlivní vaši hypotéku? Tento krok může mít různé výhody i nevýhody. Zúžení znamená, že majetek a závazky již nejsou automaticky společné, což může být užitečné, pokud jeden z manželů má slabou kreditní historii.

Umožňuje to, aby o hypotéku žádal jen jeden z vás, což může zjednodušit proces schválení. Důležité je však mít na paměti, že to má dlouhodobý dopad na majetek v manželství.

Pro více informací si přečtěte celý článek Zúžení společného jmění manželů: Jaký má dopad na hypotéku.