Obsah článku

- Hypotéka v manželství

- Posuzování příjmů společné hypotéky

- Možnosti hypotéky na jednoho z manželů

- Možnosti zúžení společného jmění manželů

- Podmínky hypotéky na jednoho z manželů

- Dokumenty k hypotéce bez manžela

- Jak vyřešit problém s nízkým příjmem

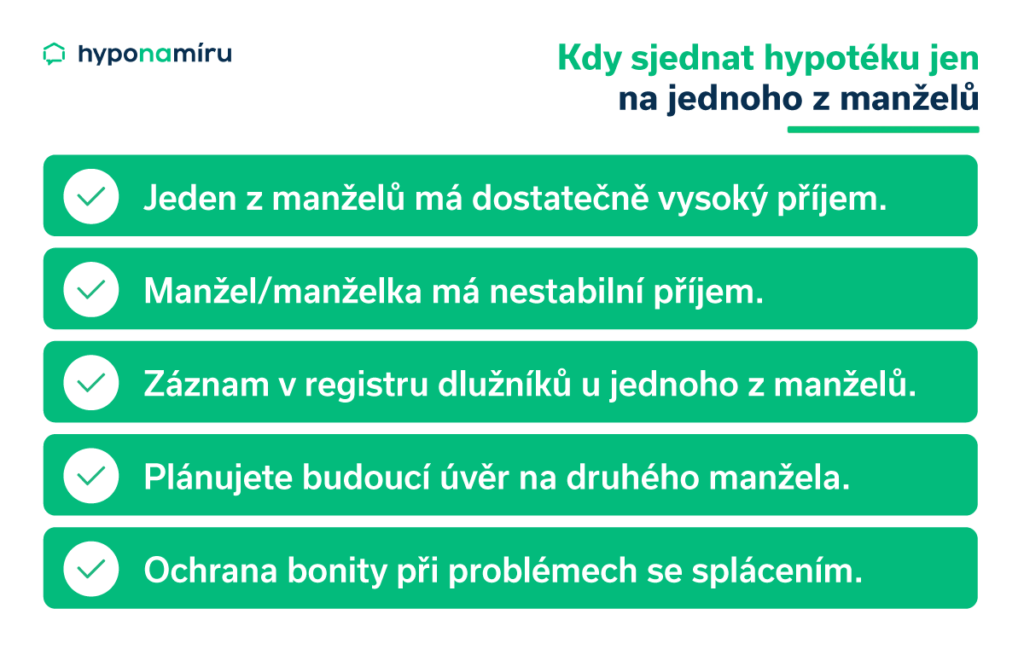

- Výhody hypotéky na jednoho z manželů

- Rizika hypotéky na jednoho z manželů

- Hypotéka při rozdělení společného jmění manželů