Pravidla a podmínky pro hypotéky 2025

Česká národní banka nastavuje limity úvěrových ukazatelů pro poskytování hypoték. Aktuálně je pro banky závazná pouze horní hranice ukazatele LTV. Přečtěte si, jaké podmínky musíte splnit pro bezproblémové získání hypotéky v roce 2025.

Co si z článku odnést:

- Česká národní banka (ČNB) má pravomoc stanovovat limity pro poskytování hypoték, které jsou pro banky závazné.

- Aktuálně je pro banky závazný pouze ukazatel LTV (poměr výše úvěru k hodnotě nemovitosti).

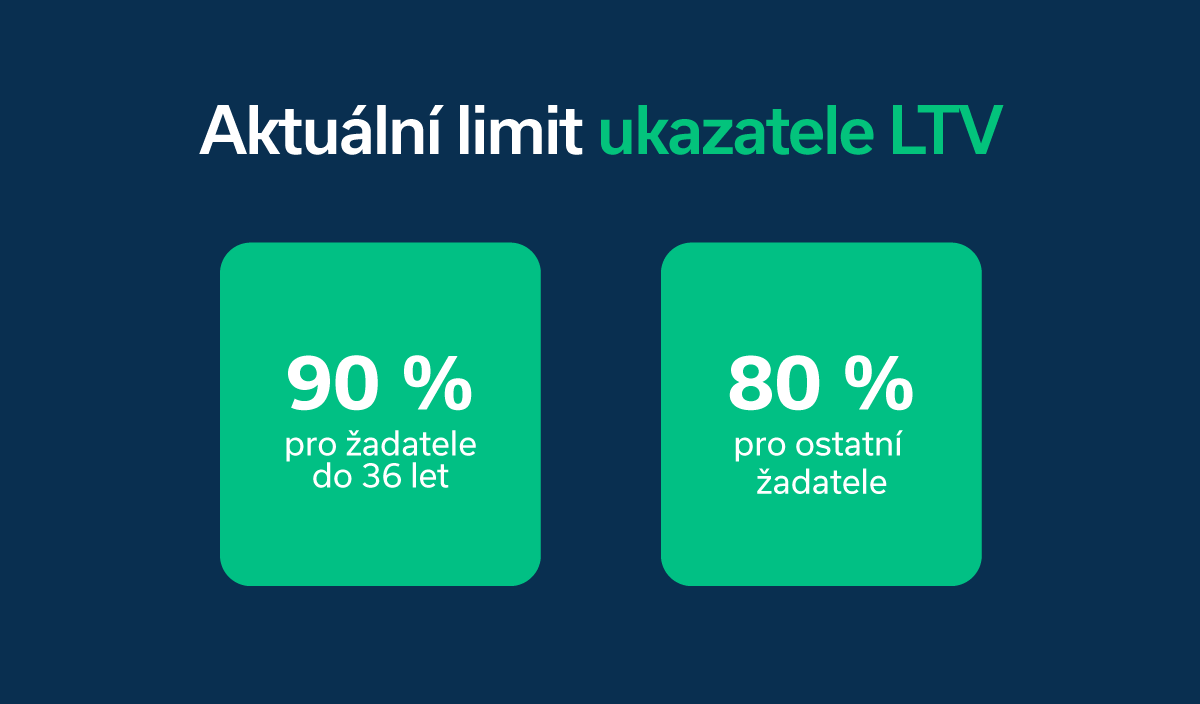

- Pro žadatele o hypotéku mladší 36 let je horní hranice LTV 90 %, pro starší žadatele 80 %.

- ČNB doporučuje obezřetnost při posuzování ukazatelů DTI (poměr dluhu k příjmu) a DSTI (poměr splátek k příjmu), ale tyto limity nejsou závazné.

- V roce 2025 se neočekávají zásadní legislativní změny týkající se hypoték.

- Předpokládá se pozvolný pokles úrokových sazeb, ale ty zůstanou vyšší než před krizí.

- Při výběru hypotéky je důležité zvážit nejen úrokovou sazbu, ale i poplatky a další náklady.

- Refinancování hypotéky je možné, ale je třeba zohlednit poplatky za předčasné splacení, které se mohou lišit v závislosti na podmínkách banky.

Česká národní banka má ze zákona pravomoc upravovat vybrané podmínky pro poskytování hypotečních úvěrů. V praxi nastavuje hranice limitů úvěrových ukazatelů DTI, DSTI a LTV, kterými se musí všichni poskytovatelé hypoték řídit.

„Zatímco do okamžiku účinnosti novely zákona o České národní bance v roce 2022 měly pro banky hranice úvěrových ukazatelů pouze charakter doporučení, dnes jsou pro ně právně závazné. Centrální banka nastavuje horní hranice úvěrových ukazatelů prostřednictvím opatření obecné povahy. V případě potřeby může hranice vybraných ukazatelů i zrušit,“ doplňuje Miroslav Majer, CEO fintech startupu hyponamiru.cz.

Definice úvěrových ukazatelů:

- LTV (Loan to Value) – je procentní poměr mezi výší úvěru a hodnotou zastavené nemovitosti.

Příklad: Pokud je výše poskytnuté hypotéky 3,5 milionu korun a hodnota zastavené nemovitosti 5 milionů korun, bude hodnota ukazatele LTV rovna 70 %. Hodnota LTV nepřekročila hodnotu stanovenou ČNB. - DTI (Debt to Income) – ukazatel DTI je poměr výše celkového zadlužení zájemce o hypotéku a výše jeho čistého ročního příjmu. Pomocí tohoto ukazatele poskytovatel hypotéky zjistí, zda nebude žadatel o úvěr předlužený.

Příklad: Pokud je výše poskytnuté hypotéky 3,5 milionu korun, bude hodnota ukazatele DTI při čistém ročním 500 tisíc korun dosahovat hodnoty 7. - DSTI (Debt Service to Income) – ukazatel DSTI představuje procentní poměr mezi výší měsíčních splátek všech úvěrů žadatele o hypotéku a jeho čistým měsíčním příjmem.

Příklad: Pokud je výše měsíčních splátek hypotéky 15 tisíc korun, bude hodnota ukazatele DSTI při čistém měsíčním příjmu 40 tisíc korun 37,5 %.

Aktuální změny legislativy a regulací pro rok 2025

V roce 2025 se neočekávají žádné zásadní legislativní změny týkající se hypotečních úvěrů. Česká národní banka (ČNB) ponechává jako jediný závazný ukazatel LTV. Je však důležité sledovat aktuální informace od ČNB a dalších relevantních institucí, protože legislativa a regulace se mohou průběžně měnit.

Hypoteční trh 2025

Vývoj úrokových sazeb v roce 2025 bude klíčový pro trh hypoték. Očekává se, že centrální banka bude pokračovat ve snižování sazeb, avšak velmi pozvolným tempem. Tento trend by mohl podpořit poptávku, což by vedlo k vyššímu zájmu o financování bydlení.

Jak ovlivní inflace hypotéky v roce 2025? Pokud se inflace bude vyvíjet podle očekávání ČNB, úrokové sazby hypoték mohou dále klesat. Je však třeba počítat s tím, že úrokové sazby 2025 zůstanou vyšší než před krizí, i když budou nižší než v roce 2023.

Proč využít nezávislého hypotečního poradce? Na jednom místě získáte podrobný přehled možností financování. Odborník vám předá zkušenosti s hypotékou v roce 2025 a pomůže najít nejvýhodnější řešení podle vaší situace.

Financování bydlení 2025

S ohledem na očekávaný vývoj úrokových sazeb je důležité pečlivě zvážit vhodnou dobu fixace hypotéky. Jaké jsou výhody a nevýhody fixace úroků v roce 2025? Při očekávaném poklesu sazeb může být výhodnější kratší fixace. Po jejím uplynutí lze totiž získat lepší podmínky a snížit si tak měsíční splátku hypotéky.

Při výběru hypotéky je nutné zohlednit individuální potřeby a finanční možnosti žadatele. Důležitou otázkou zůstává, jaká délka splatnosti je nejvýhodnější. Při kratší splatnosti je třeba počítat s vyšší měsíční splátkou. Výhodou ovšem je, že celkově zaplatíte na úrocích méně.

Stejně tak je třeba sledovat podmínky schválení hypotéky a to, jaké změny čekají hypotéky v roce 2025, jelikož nové regulace i vývoj sazeb mohou ovlivnit dostupnost financování.

Plánujete koupi nemovitosti, ale nevíte, jestli dosáhnete na potřebnou hypotéku? Zjistěte, kolik si maximálně můžete půjčit na bydlení.

Aktuální parametry LTV, DTI a DSTI

Pro žadatele o hypotéku mladší 36 let je aktuálně horní hranice ukazatele LTV 90 % a u starších žadatelů pak 80 %. ČNB doporučuje poskytovatelům hypoték obezřetnost při posuzování žádostí, u nichž úvěrový ukazatel LTV přesahuje horní hranici.

| Limity v roce 2025 pro žadatele do 36 let: | Limity v roce 2025 pro žadatele nad 36 let: |

| LTV: 90 % | LTV: 80 % |

| DTI: 8 (doporučená hranice) | DTI: 8 (doporučená hranice) |

| DSTI: 40 % (doporučená hranice) | DSTI: 40 % (doporučená hranice) |

„Horní hranice ukazatelů DTI a DSTI není aktuálně stanovena. ČNB ale doporučuje obezřetnost. Poskytovatelé by měli vysoce obezřetně posuzovat žádosti o poskytnutí spotřebitelského úvěru na bydlení, u nichž by úvěrový ukazatel DTI přesáhl hodnotu 8. V případě ukazatele DSTI je třeba postupovat obezřetně, pokud úvěrový ukazatel přesáhne úroveň 40 %,“ doplňuje Miroslav Majer.

Kdy banky mohou překročit stanovené limity?

Zákonná úprava připouští, že až pět procent všech nově poskytnutých hypoték nemusí limity úvěrových ukazatelů splňovat, pokud je poskytovatel úvěru přesvědčen, že klient hypotéku v budoucnu bez problémů splatí.

Specialisté na hypotéky z portálu hyponamiru.cz mají tu zkušenost, že se do povoleného pětiprocentního limitu má šanci dostat pravděpodobněji „ideální klient“ banky, což je například žadatel s nemovitostí v žádané lokalitě, s vyšším vzděláním, který vykonává méně rizikovou profesi apod. (pozn. parametrů může být daleko více).

Miroslav Majer k tomu dodává: „Profil ideálního klienta si každá banka sestavuje sama. Udělení výjimky při nesplnění úvěrových limitů je čistě na bance. Po zohlednění rizikového profilu daného klienta se může rozhodnout tuto výjimku udělit.“

Poplatky a další náklady u hypoték v roce 2025

V roce 2025 je při výběru bankovní hypotéky klíčové pečlivě porovnat nejen úrokovou sazbu, ale i veškeré poplatky spojené s hypotékou. Tyto náklady se mohou mezi bankami výrazně lišit a zahrnují například poplatky za ocenění nemovitosti, vyřízení úvěru nebo vedení úvěrového účtu.

Kromě toho je nutné počítat i s dalšími výdaji, jako jsou poplatky za pojištění nemovitosti nebo případné náklady na právní služby spojené s koupí nemovitosti.

Před podpisem úvěrové smlouvy je nezbytné pečlivě prostudovat všechny podmínky a porovnat nabídky různých bank, aby nedošlo k nečekaným nákladům a bylo možné získat co nejvýhodnější financování.

Bezpečné sjednání hypotéky online: Online hypotéka je v posledních letech stále častěji vyhledávanou alternativou k osobnímu sjednání úvěru na bydlení. Z pohodlí domova nebo kanceláře si nejenom rychle a bezpečně srovnáte aktuální nabídky jednotlivých bank, ale také vyřídíte veškerou administrativu spojenou se sjednáním hypotéky. Hypotéka online je bezpečná hypotéka!

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Možnosti refinancování hypotéky

Hypotéku lze refinancovat kdykoliv, nejvýhodnější je však počkat na konec fixace. Pokud v roce 2025 zvažujete refinancování hypotéky před uplynutím sjednané doby fixace, je důležité sledovat poplatky spojené s předčasným splacením.

Vláda v červnu 2023 schválila novelu zákona o spotřebitelském úvěru, která přinesla změny v oblasti předčasného splacení hypoték a úvěrů ze stavebního spoření. Nová pravidla platí od 1. září 2024 a umožňují bankám v některých případech účtovat si za předčasné splacení hypotéky až 1 % z předčasně splacené částky. Existuje ovšem řada možností, kdy je ze zákona předčasné splacení bez poplatku. Přečtěte si, kolik zaplatíte za předčasné splacení hypotéky po 1. září 2024.

Pravidla a podmínky pro hypotéky 2025

V roce 2025 se očekává pozvolný pokles hypotečních sazeb, což povede k růstu poptávky po úvěrech na bydlení. S tímto růstem poptávky budou pravděpodobně dále růst i ceny nemovitostí, takže se na pokles sazeb nemusí vyplatit čekat.

Pro banky zůstává závazný pouze limit ukazatele LTV, zatímco jiné ukazatele nejsou právně závazné. Žádné zásadní legislativní změny se neplánují, ale při refinancování hypotéky je důležité zvážit poplatky spojené s předčasným splacením.

Nepřehlédněte

Nepřehlédněte

Recenze - hypoteční specialista: Monika Cahová, klient: Elena F.

Partners Banka zvyšuje úroky: Hypotéky od 4,59 % p.a.

HypoNews #6/25: Hypotéka bez zástavy, maximální hypotéka a hypotéka na vyplacení sourozence

Modrá pyramida od července zvyšuje úročení stavebního spoření

Vývoj úrokových sazeb hypoték 2020 - 2025