Obsah článku

- Co je předčasné splacení hypotéky

- Doba fixace úrokové sazby

- Hypoteční změny 2024

- Poplatky pod dohledem ČNB

- Kdy je možné splatit hypotéku předčasně

- Výše náhrady nákladů za předčasné splacení hypotéky

- Aktuální úrokové sazby hypotéky

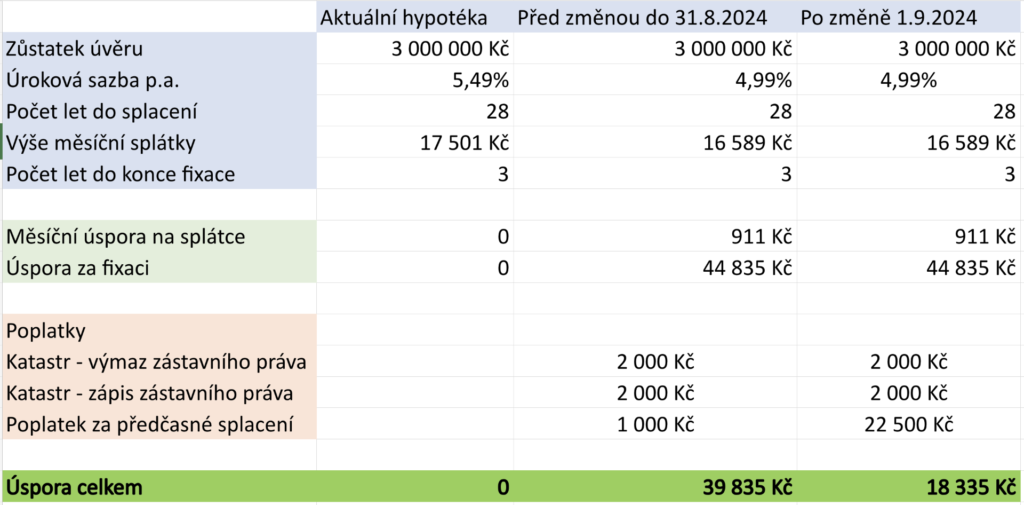

- Vyplatí se předčasné splacení hypotéky?

- Úspora při včasném refinancování