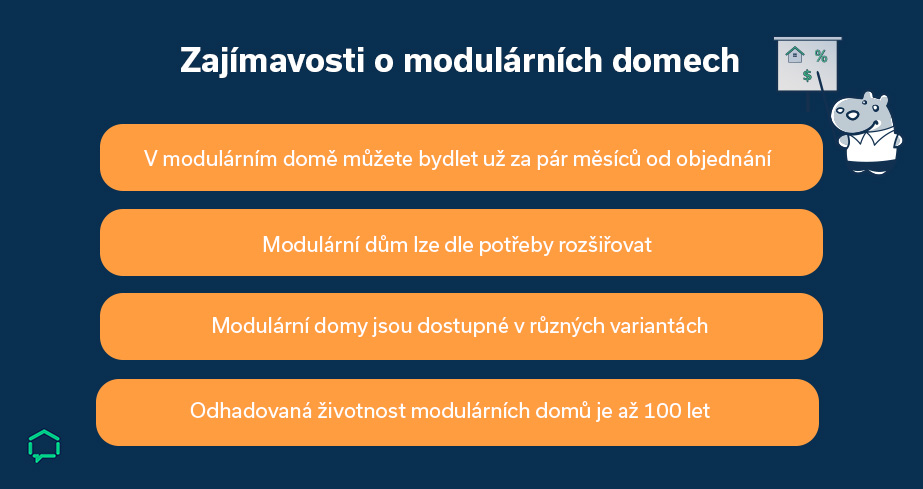

Na českém trhu najdete několik firem, které se specializují na výrobu takzvaných modulárních domů. Oproti klasickým stavbám z cihel, pórobetonových tvárnic, betonu či dřeva je modulární dům kompletně sestaven v hale a po dokončení dopraven na pozemek. Na místě jsou jednotlivé moduly usazeny na připravené zemní vruty či betonové patky a po ukotvení je dům připojen k inženýrským sítím. Mezi hlavní výhody modulárních domů patří především rychlá výstavba, výběr z mnoha variant provedení a také příznivá pořizovací cena. „I tento typ stavby je možné financovat pomocí hypotéky. Podle našich zkušeností má aktuálně nejlépe zpracovanou metodiku na financování modulárních domů Hypoteční banka,“ uvádí Veronika Hegrová z fintech startupu hyponamíru.

Vyberte si vhodný pozemek

Pokud uvažujete o pořízení modulárního domu, neobejdete se bez vhodného pozemku. V první řadě musí být dům umístěn na ploše určené pro bydlení. Současně se na místně příslušném stavebním úřadě zeptejte, zda je možné tento typ stavby na daném místě postavit. Překážkou je například rozpor s přijatým územním plánem města či obce. Vzhledem k tomu, že modulární dům je potřeba na pozemek dopravit kamionem a usadit na místo pomocí jeřábu, musí být dobře přístupný pro těžkou techniku. Modulární dům tedy není možné postavit například v řadové zástavbě. Ideální je dostatečně velký a rovinatý pozemek určený k výstavbě samostatně stojícího rodinného domu.

Výstavbu modulárního domu konzultujte se stavebním úřadem

K záměru umístit modulární dům na pozemek a připojit ho k dostupným inženýrským sítím mohou jednotlivé stavební úřady přistupovat odlišně. Modulární dům mohou úředníci považovat buď za výrobek plnící funkci stavby, nebo za klasickou stavbu.

V prvním zmíněném případě musíte stavebnímu úřadu dodat ohlášení stavby, projektovou dokumentaci domu včetně nákresu jeho umístění na pozemku o prohlášení výrobce modulárního domu o shodě výrobku s požadavky na bydlení. Modulární dům musí například splňovat veškeré statické, tepelně-izolační i protipožární vlastnosti dané stavebním zákonem. Pokud stavební úřad nahlíží na modulární dům jako klasickou stavbu, je nutné ohlášení stavby a předložení kompletní stavební dokumentace.

Hypotéka na modulární dům

Při posuzování žádosti o hypotéku se banky vždy zajímají o zastavovanou nemovitost. „Modulové domy musí splňovat stejné podmínky jako stavby postavené z klasických stavebních materiálů. Aby byl modulární dům pro banku akceptovatelnou zástavou, musí být pevně spojen se zemí, být zapsán v katastru nemovitostí a mít přiděleno číslo popisné či evidenční. Modulární dům musí být také standardně napojen na inženýrské sítě, aby byl určen k trvalému bydlení, což je základní podmínka účelové hypotéky,“ vysvětluje Veronika Hegrová.

Uvažujete o koupi dřevostavby a financovat budete hypotékou? Přečtěte si specifika čerpání hypotéky pro dřevostavbu.

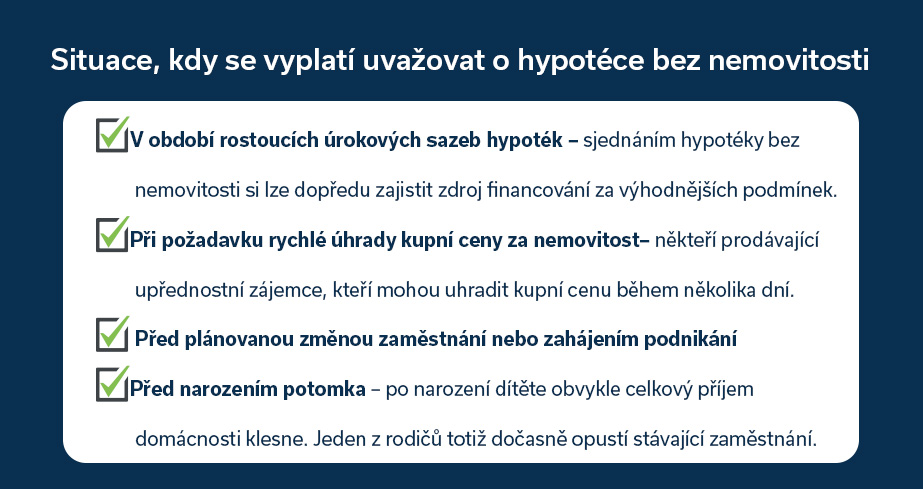

Současná poptávka po nemovitostech je natolik vysoká, že si většina prodávajících může vybírat mezi několika zájemci. Může se stát, že prodávající upřednostní kupujícího s vyřešeným financováním. Pokud si chcete zajistit peníze na koupi nemovitosti nebo její výstavbu v předstihu, stojí za zvážení takzvaná hypotéka bez nemovitosti (pozn. někdy se také označuje jako pohotovostní úvěr). „Banka se zájemcem o hypotéku uzavře úvěrovou smlouvu, i když v okamžiku jejího podpisu žadatel ještě neví, na co přesně ji využije nebo nemá vybranou konkrétní nemovitost. Na využití úvěru má v závislosti na bance od dvou do tří let. Ve smlouvě je dohodnuta nejen výše hypotéky, ale také její doba splatnosti, úroková sazba a doba fixace. Hypotéku bez nemovitosti je nutné ve stanovené době využít, jinak hrozí sankce za nečerpání,“ uvádí Veronika Hegrová z fintech starupu hyponamíru.

K čemu je hypotéka bez nemovitosti?

Tuto hypotéku lze využít například na koupi bytu, rodinného domu, stavebního pozemku nebo také výstavbu. Hypotéku bez nemovitosti si sjednejte pouze tehdy, pokud víte, že si nemovitost v brzké době skutečně pořídíte nebo začnete stavět. Pokuta za nečerpání úvěru se pohybuje v závislosti na bance od několika desetitisíců až po stovky tisíc korun (např. 5 % z nevyčerpané částky).

Sjednání hypotéky bez nemovitosti

Hypotéku bez nemovitosti nenabízí všechny tuzemské banky. V současné době ji najdete například u Komerční banky, Raiffeisenbank a také Modré pyramidy stavební spořitelny, Stavební spořitelny České spořitelny a ČSOB Stavební spořitelny. V prvním kroku se vyplatí zběžně srovnat aktuální nabídky jednotlivých bank. Využít k tomu můžete například online hypoteční kalkulačku. Vytvoříte si tak prvotní představu o výši měsíční splátky hypotéky i aktuálních úrokových sazbách na trhu. Tyto údaje berte pouze jako orientační, přesné vyčíslení získáte až při samotném vyřizování hypotéky.

Zájemce o hypotéku bez nemovitosti musí splnit stejné podmínky jako u běžné hypotéky. Veronika Hegrová k tomu dodává: „Banka nejdříve na základě aktuálních příjmů a závazků žadatele posoudí, zda na požadovanou částku dosáhne a bude schopen hypotéku bez problémů splácet. Dopředu klient v žádostí pouze obecně uvede, k čemu úvěr využije, tedy zda plánuje například kupovat byt nebo stavět rodinný dům. Záměr lze později změnit. Po schválení hypotéky bankou je podepsána úvěrová smlouva. Nemovitost pro zajištění úvěru na bydlení je upřesněna formou dodatku ke smlouvě později. Po nalezení nemovitosti se také provede standardní bankovní odhad, kterým se prověří cena nemovitosti a její vhodnost pro zástavu.“

Pozor na výši sjednané hypotéky!

Ceny nemovitostí v posledních letech výrazně rostly a odhadnout dopředu přesnou výši hypotéky není snadné. Může se stát, že cena pořizované nemovitosti bude oproti původnímu očekávání vyšší nebo naopak nižší. „Pokud hypotéka nevystačí na zaplacení požadované kupní ceny nemovitosti, musí se paralelně sjednat druhá hypotéka. Původní hypotéku nelze navýšit, protože byla schválena na určitou výši příjmu, s daným LTV, úrokovou sazbou a v dané době na danou částku. V případě nižší ceny nemovitosti je situace jednodušší. Banky totiž standardně umožňují bez jakékoliv sankce nedočerpat až 20 % úvěru. Nad tento rámec si může účtovat pokutu dle sazebníku“ doplňuje Veronika Hegrová.

Nejprve se dozvíte, kdo si v České republice nejčastěji sjednává hypotéku online a proč. Primární motivací u sjednání hypotéky online je získání té nejvýhodnější úrokové sazby, můžete totiž vybírat z více možností. Důležitější je ovšem to, zda se jedná o srovnávač, který následně vaši poptávku přeprodá hypotečním poradcům a vy tedy dopředu netušíte, s kým budete hypotéku řešit, nebo o sjednávač hypoték, jako jsme my. U nás komunikujeme s klientem od začátku až do konce. Vy tak máte 100 % přehled o své hypotéce a průběhu vyřizování, navíc za vás vyřizujeme i čerpání a zároveň vám do budoucna pohlídáme i případné refinancování. Co je ale možná ještě důležitější je bezpečnost. Naše data ani kontakty nesdílíme s nikým dalším a komunikujeme na přímo s bankami a klienty.

Druhým tématem je refinancování hypotéky v roce 2022 a jak ho ustát. To, že vám v tomto roce končí fixace už neovlivníte, co ale ovlivnit můžete je jakou zvolíte pro refinancování strategii, díky které můžete ušetřit nemalé peníze. Kromě zkušeností našich online hypoteční specialistů k tomu jako jediní využíváme automatizaci a robotizaci, kdy vám pohlídáme konec fixace, mimořádné splátky, výročí a podobně.

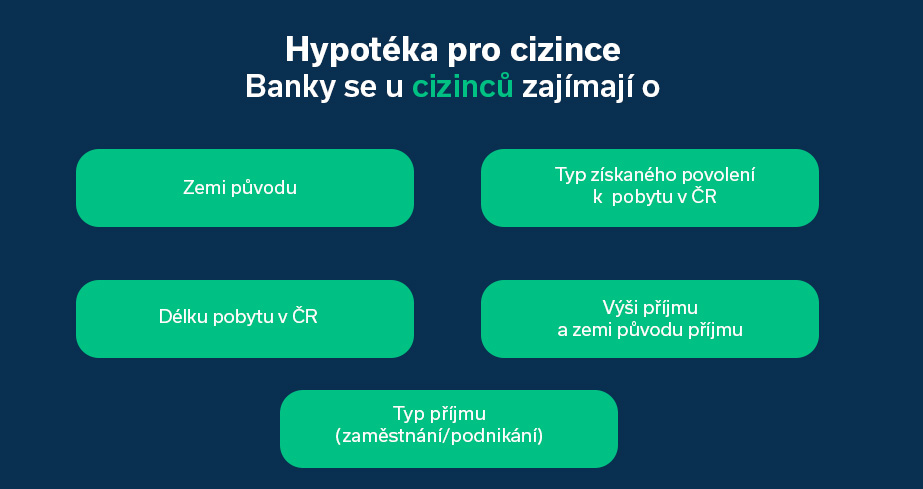

Posledním březnovým tématem je hypotéka pro cizince pracující v Česku. Jedná se o individuální záležitost, a to ve všech bankách. Nejvíce výjimek u nás mají Slováci. U ostatních národností je pak nejjednodušší získat u nás hypotéku pro občany z EU. Ale ani pro cizince mimo EU, například pro Ukrajince není situace neřešitelná. Intenzivně se tímto tématem zabýváme a jsme schopni řešit i takové případy.

Témata

- Kdo si v Česku nejčastěji sjednává hypotéku online

- Jak ustát refinancování v roce 2022

- Hypotéka pro cizince

Podle údajů Českého statistického úřadu pobývalo na konci roku 2021 na území České republiky více než 660 tisíc cizinců, přičemž trvalý pobyt zde mělo přes 321 tisíc z nich. Z hlediska národnosti jsou nejpočetnější skupinou cizinců Ukrajinci, za kterými následují Slováci, Vietnamci a Rusové. „O hypotéku na pořízení vlastního bydlení žádají především cizinci, kteří už v Česku pobývají dlouhodobě, mají u nás stabilní zaměstnání, založili si zde například vlastní rodinu a neplánují se natrvalo vrátit do své rodné země. Doposud se o hypotéku nejčastěji ucházeli Slováci, kteří k nám Čechům mají jazykově i kulturně nejblíže,“ potvrzuje dosavadní trend Veronika Hegrová z fintech startupu hyponamíru.

Podmínky získání hypotéky pro cizince

Při posuzování žádosti o hypotéku postupuje každá banka podle vlastní interní metodiky. Nejinak tomu je i v případě, kdy se o hypotéku uchází lidé s jiným než českým občanstvím. Pokud cizinec žádá o hypotéku, banky se vždy zajímají o zemi původu žadatele. „Obecně platí, že k cizincům ze zemí Evropské unie jsou banky benevolentnější než v případě žadatelů pocházejících z ostatních zemí. Nejvýhodnější postavení při sjednávání hypotéky mají dlouhodobě Slováci, některé banky u nich nemusí vyžadovat například ani doložení přechodného pobytu. Pro získání hypotéky tedy musí splnit stejné podmínky, jako mají čeští občané,“ doplňuje Veronika Hegrová.

Tuzemské banky poskytují nejčastěji hypotéky pro Slováky. Za nimi následují žadatelé z Vietnamu a Ukrajiny. V souvislosti s válkou na Ukrajině lze očekávat, že část lidí se do své rodné země nevrátí a v následujících letech u této skupiny zájem o hypotéky poroste.

Banky sledují také rizikovost jednotlivých mimounijních zemí. Poskytovatelé hypoték si vedou seznamy vyloučených zemí, ze kterých cizince nefinancují. Za bezrizikové jsou považovány třetí země jako například Spojené státy americké, Kanada nebo Austrálie. Naopak mezi rizikové se řadí například Maroko, Etiopie a další africké země, země Blízkého východu a některé asijské země jako Indonésie či Srí Lanka.

Typ pobytu v České republice

Banky u cizích státních příslušníků sledují také typ pobytu. Cizinci žijící v Česku mohou mít trvalý, přechodný nebo také dlouhodobý pobyt. Veronika Hegrová k tomu dodává: „Nejvýhodnější postavení při jednání s bankou mají obecně cizinci, kteří získali povolení k trvalému pobytu v České republice. Hypotéku je ovšem možné získat i bez něj. Cizincům ze zemí Evropské unie může stačit jen přechodný pobyt nebo jej může nahradit trvalý pracovní úvazek na našem území, který trvá dva až tři roky. U cizinců ze zemí mimo Evropskou unii chtějí banky většinou trvalý pobyt, někdy ovšem může stačit povolení k dlouhodobému pobytu. Záleží na přístupu konkrétní banky.“

Přísnější podmínky pro získání hypotéky

Při schvalování hypotéky patří mezi hlavní posuzované parametry také výše příjmu. V případě cizinců je kromě samotné výše příjmu důležité i to, z jaké země plynou. Snáze dosáhnou na hypotéku cizinci, kteří mají hlavní zdroj příjmu z České republiky. Případné příjmy ze zahraničí si banky vždy důkladně prověřují. „Cizinci žádající o hypotéku jsou obvykle mírně znevýhodněni vyšší LTV, může být zastropované například na 70 nebo 80 procentech. Opět záleží na přístupu a metodice konkrétní banky,“ uvádí Veronika Hegrová.

Jak prodat dům, byt či nemovitost s hypotékou? Pokud již máte kupce na nemovitost, jako první se zajímejte o to, jakým způsobem zaplatí požadovanou kupní cenu. Setkat se můžete se třemi možnostmi. Kupující má dostatek vlastních finančních prostředků na úhradu celé kupní ceny a nevyužije tedy hypotéku, kupující bude financovat nákup nemovitosti pomocí vlastního hypotečního úvěru nebo se také může rozhodnout pro převzetí vaší stávající hypotéky. „Prodej nemovitosti s hypotékou je dnes zcela běžnou záležitostí a pro banky nepředstavuje žádný problém. Důležité je, aby byl kupující dostatečně bonitní. V případě financování koupě nemovitosti hypotékou se totiž může stát, že kupující nesplní některou z podmínek banky a úvěr na koupi bytu či domu nakonec nezíská,“ upozorňuje Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Připravte si základní dokumenty

Ať už prodáváte byt nebo rodinný dům, dopředu si připravte potřebné doklady a dokumenty. Při jednání s vaší stávající bankou budete vždy potřebovat občanský průkaz nebo jiný alternativní doklad totožnosti. Osobní doklady budou předkládat i případní spolužadatelé o hypotéku. Při prodeji nemovitosti zatížené hypotékou je důležitým dokumentem také stávající úvěrová smlouva a vyčíslení zůstatku hypotéky.

Pokud se rozhodnete pro prodej bytu nebo domu s hypotékou, zeptejte se přímo ve vaší bance, jaké dokumenty od vás bude potřebovat. Zkušený hypoteční poradce vám rovněž vysvětlí, jak funguje prodej bytu nebo domu s hypotékou.

Kupující má připraveny vlastní zdroje

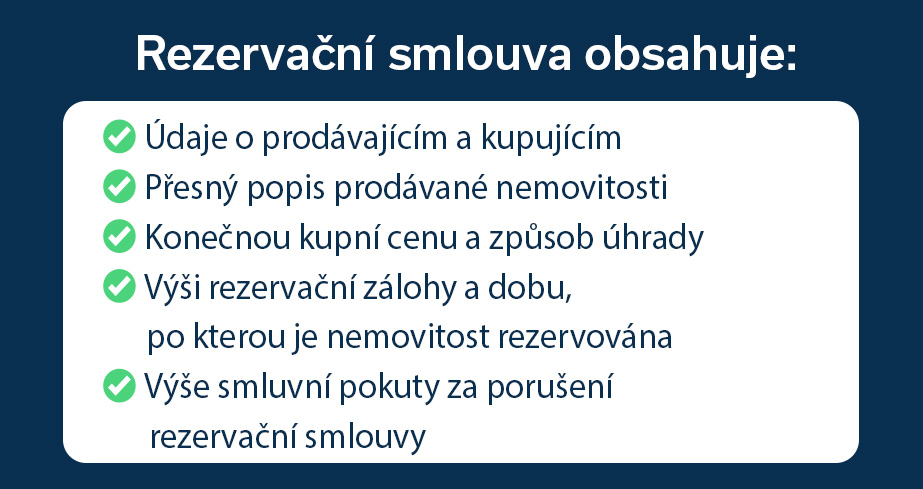

Při prodeji nemovitosti prostřednictvím realitní kanceláře je běžně uzavírána rezervační smlouva. „V rezervační smlouvě jsou vymezena práva a povinnosti obou smluvních stran. Prodávající se v tomto dokumentu zavazuje prodat nemovitost za dohodnutou cenu kupujícímu. Kupující získává garanci rezervace nemovitosti po sjednanou dobu, která mu dává prostor seskládat finanční prostředky na koupi,“ uvádí Miroslav Majer.

S podepsanou rezervační smlouvou se následně obrátíte na vaši stávající banku, informujete ji o záměru nemovitost prodat a požádáte ji o vyčíslení aktuálního zůstatku hypotéky. Tuto částku je nutné uvést do kupní smlouvy.

S prodávajícím následně podepíšete kupní smlouvu, případně také smlouvu o advokátní úschově (pozn. peníze na vyplacení hypotéky je nutné zaslat přímo do banky a zbytek na účet prodávajícího). „Po podpisu kupní smlouvy odešle kupující část kupní ceny dle vyčíslení na účet banky a zbytek pak do advokátní úschovy nebo na váš účet. Následně je podán návrh na změnu vlastníka nemovitosti, ke kterému dává banka prodávajícího souhlas pro katastr nemovitostí. V době přepisu není ještě vymazáno zástavní právo prodávajícího, které s sebou často nese zákaz jakékoliv manipulace s nemovitostí, tedy i přepis vlastníka,“ doplňuje Miroslav Majer.

Po zápisu kupujícího jako nového vlastníka do katastru nemovitostí se uvolňuje zbývající část peněz z advokátní úschovy, pokud byla sjednána, a banka prodávajícího uvolní po obdržení dlužné částky zástavu (pozn. zpravidla do 30 dnů od zaplacení této částky plus dalších 21 až 30 dní trvá výmaz z katastru nemovitostí). Vyplacení peněz z advokátní úschovy může být vázané až na výmaz zástavního práva – záleží, jak se mezi sebou kupující a prodávající dohodnou.

Hypotéka a předčasné splacení

Novela zákona o spotřebitelském úvěru z roku 2023 rozšiřuje možnosti předčasného splacení hypotéky bez sankce (pozn. nová pravidla začnou platit od září 2024). Nově půjde splatit hypotéku během sjednané doby fixace bez sankce i v případě, že je důvodem předčasného splacení prodej nemovitosti a od její koupě uběhly nejméně 2 roky. Bez sankce bude možné předčasně splatit hypotéku i v případě vypořádání společného jmění manželů při rozvodu, pokud se vypořádání týká i nemovitosti financované úvěrem na bydlení. Zmíněné dvě změny rozšiřují výčet výhod předčasného splacení hypotéky. Jak předčasně splatit hypotéku podrobně popisujeme v samostatném článku Předčasné splacení hypotéky a plánované změny od 1. 1. 2024.

Kupující financuje nákup nemovitosti hypotékou

Kupující si může sám vybrat, u které banky si sjedná hypotéku. Pokud bude financovat nemovitost úvěrem u stejné banky, u které máte sjednanou hypotéku i vy, zůstává nemovitost v zástavě stejné bance. V tomto případě dochází ke změně vlastníka nemovitosti, což obnáší přepracování zástavních smluv. Každá hypotéka znamená jiné zástavní právo, které se vkládá na katastr nemovitostí, a původní se následně vymazává. Miroslav Majer k tomu dodává: „Výhodou pro kupujícího je, že si může dle svých potřeb nastavit podmínky hypotéky, tedy například zvolit dobu splatnosti, fixace nebo výši měsíční splátky hypotéky. Jakmile banka schválí kupujícímu hypoteční úvěr, uvolní peníze na splacení stávající hypotéky a zbývající část kupní ceny převede na bankovní účet prodávajícího nebo do advokátní úschovy.“

Při prodeji nemovitosti se vyplatí zjistit, zda již kupující předběžně jednal s bankou o hypotéce. Zodpovědný kupující podepíše rezervační smlouvu až v okamžiku, kdy má jistotu, že na potřebnou výši hypotéky dosáhne.

Pokud si kupující vybere jinou banku, než máte vy, může realitní transakce zabrat více času. Je potřeba opět počítat s lhůtami katastru nemovitostí pro převod zástavního práva z jedné banky na druhou. Jakmile vám vaše banka vyčíslí aktuální zůstatek hypotéky a podepíšete kupní smlouvu, případně smlouvu o úschově, banka kupujícího si zřídí zástavní právo k nemovitosti. „Následně dochází k čerpání hypotéky z banky kupujícího a je podán návrh na změnu vlastníka, ke kterému dává vaše banka souhlas. Banka kupujícího je po udělení souhlasu zapsána v katastru nemovitosti na druhém místě jako zástavní věřitel. Po vypořádání stávající hypotéky se banka vzdá svého zástavního práva a v katastru nemovitostí figuruje jako zástavní věřitel pouze banka kupujícího a jako vlastník nový majitel nemovitosti,“ vysvětluje Miroslav Majer.

Kupující převezme stávající hypotéku

Možným řešením je i převod stávající hypotéky na kupujícího. Přenechání hypotéky může být pro kupujícího výhodné, pokud má váš stávající úvěr výrazně výhodnější úrokovou sazbu než nově sjednaný hypoteční úvěr. „Kupující musí při převzetí hypotéky splnit všechny podmínky vaší banky, jako by si sjednával novou hypotéku. Převzetí hypotéky je rychlejší než sjednání nového úvěru u jiné banky, protože vaše banka má již nemovitost v zástavě a také má o bytu či domu veškeré potřebné informace,“ doplňuje Miroslav Majer. Kupní cena nemovitosti bývá vyšší než nesplacená část hypotéky. Při prodeji se z kupní ceny odečte výše hypotéky a rozdíl v ceně bude vyplacen na váš účet.

Rychlý výkup nemovitosti

Někteří majitelé nemovitostí mohou požadovat rychlý výkup bytu, rodinného domu či pozemku. O rychlou likvidaci nemovitosti se mohou postarat i realitní kanceláře. Možný je také přímý výkup nemovitosti investorem nebo oslovení potenciálních zájemců na specializovaných portálech, kde je realizován prodej a koupě nemovitosti bez realitky.

Nevýhodou rychlého výkupu nemovitosti je obvykle dosažení nižší prodejní ceny. Výhodou je naopak možnost velmi rychlého získání potřebných finančních prostředků. Před samotným prodejem se vyplatí poradit s realitními specialisty, kteří vědí, jak prodat nemovitost rychle a za co nejvyšší cenu.