Žádosti podané před pozastavením pokračují v běžné administraci, zatímco Ministerstvo životního prostředí a Státní fond životního prostředí připravují podmínky další fáze podpory a rozšiřují síť odborných poradců i využití renovačních pasů. V tomto článku shrnujeme, co aktuální pauza znamená v praxi, jak se připravit na další výzvu a jak k renovaci přistupovat finančně bezpečně.

Hlavní poznatky z článku

- Program dočasně nepřijímá nové žádosti, ale dříve podané se dále zpracovávají.

- Příčinou je rekordní počet žadatelů a rychlé vyčerpání rozpočtu i přes jeho navýšení.

- Termín obnovení příjmu žádostí zatím nebyl zveřejněn.

- Vyplatí se připravit dokumentaci, cenové kalkulace a analýzu úspor, abyste byli po znovuotevření mezi prvními.

- V dalším období se má výrazně posílit systém odborného poradenství a renovačních pasů.

- Financování je vhodné plánovat s rezervou – banky často počítají s dotací jako budoucí mimořádnou splátkou.

- Vyhýbejte se závazným smlouvám s dodavateli bez pojistky v podobě schválené dotace.

Proč k pozastavení došlo a jaký má dopad

Hlavním cílem dočasného zastavení příjmu žádostí je zvládnout extrémní poptávku. Podle oficiálních informací byla finanční alokace pro letošní rok vyčerpána rychleji, než se očekávalo, a to i přes opakované navýšení prostředků. Pauza poskytuje prostor pro vyhodnocení dosavadního fungování a případné úpravy pravidel, aby se podpora zaměřila co nejlépe na projekty s nejvyššími úsporami energie a snížením emisí. Nejedná se tedy o ukončení programu, ale o přerušení, které má pomoci zkvalitnit následující etapu.

Pro ty, kteří svou žádost již podali, se situace nemění – hodnocení, kontroly i vyplácení podpory pokračuje. Jestliže jste žádost nestihli odeslat, není důvod přípravu odkládat. Rozpracovaná dokumentace, nabídky a energetické výpočty vám po znovuotevření zajistí výrazný náskok. Termín další výzvy zatím není znám; vyplatí se sledovat oficiální komunikaci programu.

Máte v plánu o podporu žádat, až se znovu spustí? Bude se vám hodit náš článek Jak získat dotaci z programu Nová zelená úsporám

„Krátká pauza není důvodem program ignorovat – spíš naopak. Kdo využije čas na kvalitní přípravu, má po znovuotevření náskok a sníží riziko chyb v žádosti,“

říká Miroslav Majer, CEO společnosti hyponamíru.

Jak postupovat, pokud jste žádost ještě nepodali

Nejefektivnější je využít dobu pauzy k přípravě. Základem je energetické hodnocení a návrh rozsahu renovace, které pomohou zvolit vhodnou kombinaci opatření – obvykle zateplení, výměnu výplní otvorů, modernizaci zdroje tepla včetně tepelných čerpadel a případné doplnění o fotovoltaickou elektrárnu. Souběh opatření přináší lepší výsledky než jednotlivé kroky bez návaznosti.

Zároveň si nechte zpracovat cenové nabídky od více firem a zvažte rezervu na možné zdražení materiálů. Při plánování se zaměřte na finanční toky: kolik pokryje dotace, jakou část zaplatíte z vlastních úspor a co případně doplníte úvěrem. U větších projektů dává smysl rozdělit renovaci do několika kroků, aby úspory z prvních opatření pomohly financovat navazující práce.

Důležité: průběžná fotodokumentace

Pro potřeby žádosti je velmi vhodné pořizovat fotky stavu před zahájením prací, průběhu renovace i dokončeného řešení. Fotodokumentace často pomáhá při prokazování parametrů, umožňuje snadnější kontrolu a může zabránit případnému krácení dotace. Doporučuje se fotit všechny klíčové fáze, konstrukce, umístění technologií i štítky zařízení.

Výdaje je možné uplatnit zpětně

U programu Nová zelená úsporám lze standardně uplatnit náklady až 1 rok zpětně od data podání žádosti. To znamená, že renovaci můžete mít klidně dokončenou již nyní a žádost podat až po znovuotevření programu – pokud nepřekročíte tento roční limit.

Standardní pravidlo:

- Výdaje (faktury + prokazatelné platby) mohou být maximálně 12 měsíců staré k datu podání žádosti.

Přechodná období při změnách programu:

- Při předchozí úpravě programu (například při změně v únoru 2025) platilo přechodné období, kdy byly uznatelné i starší výdaje, a to až zpětně od 1. 1. 2021.

- Není jisté, zda podobné přechodné období bude i tentokrát, ale očekává se, že možnost 1 rok zpětně zůstane zachována.

Z toho vyplývá, že pokud renovaci dokončíte během pauzy programu, nemusíte čekat – účtenky si uchovejte, můžete je následně uplatnit.

Jak se připravit na novou výzvu

- Zajistěte si vstupní energetický posudek a návrh úsporných opatření.

- Nepodceňte fotodokumentaci – mějte před, průběh i finální stav.

- Nechte si vypracovat renovační pas domu s jasným pořadím kroků.

- Oslovte 2-3 prověřené dodavatele a sjednoťte rozsah a parametry nabídek.

- Počítejte s rezervou v rozpočtu alespoň 10-15 %.

- Zjistěte si předem požadavky na dokumentaci, revize a fotodokumentaci.

- Sledujte oficiální oznámení programu a buďte připraveni reagovat ihned.

„U klientů často pomůže předběžné schválení hypotéky nebo úvěru ze stavebního spoření s tím, že dotace poslouží jako mimořádná splátka. Dává to klid i lepší vyjednávací pozici u dodavatelů,“

doplňuje Miroslava Straková, Team leader hypotečních specialistů v hyponamíru.

Máte již podanou žádost?

V tomto případě pokračují běžné procesy. Sledujte komunikaci v systému SFŽP a včas reagujte na případné požadavky. Pokud se během realizace mění parametry projektu, řešte to oficiální cestou – neohlášené změny mohou ovlivnit výši podpory. U technologií si hlídejte protokoly o zprovoznění a revizní zprávy, bez nich nelze dotaci proplatit.

S financemi počítejte realisticky: peníze z dotace přicházejí až po splnění podmínek, proto je vhodné využít přemosťovací financování a rozdělit projekt na dílčí fakturace, aby nedocházelo ke zbytečnému zatížení cash-flow.

I pokud už máte podanou žádost, fotodokumentace během realizace je důležitá – zejména pokud dojde ke kontrole na místě nebo potřebě doložit změny.

„Dotace je skvělý akcelerátor, ale stále je to jen část rozpočtu. Běžná chyba je postavit plán na ‚nejlepším scénáři‘. Rozumné je počítat s rezervou, ať už kvůli revizím, dodacím lhůtám nebo drobným změnám projektu,“

upozorňuje Miroslav Majer z hyponamíru.

Renovační pas a síť poradců jako klíčové prvky další etapy

Chystané změny počítají s širším využitím odborných poradců a renovačních pasů. Renovační pas poskytuje dlouhodobý plán modernizace konkrétní nemovitosti s jasným pořadím kroků a odhadem jejich přínosu. Majitelé tak získají ucelený přehled o možnostech úspor a nákladech, banky pak lépe čitelný projekt.

Síť poradců zároveň snižuje riziko chyb, špatného výběru technologií nebo předimenzovaných řešení. Ne vždy je nejdražší technika tou nejvhodnější – klíčovým základem je kvalitní zateplení.

Jak bezpečně plánovat financování

Nejčastěji se využívá hypotéka na rekonstrukci, případně úvěr ze stavebního spoření doplněný vlastními prostředky. Banky umožňují bezplatné mimořádné splátky po připsání dotace, což zlepšuje splatnost nebo snižuje měsíční splátku. U větších projektů lze dočasně využít překlenovací financování – vždy ale zohledněte jeho náklady.

Ve smlouvách s dodavateli stanovte, že plnění a termíny jsou podmíněny schválením dotace. Dejte pozor na vysoké zálohy bez záruk a prověřte podmínky servisu u technologií.

Důležité je také pořadí kroků: nejprve zateplení a výměna oken, až poté volba tepelného čerpadla a výkonu fotovoltaiky. Tím lze významně snížit celkovou investici i provozní náklady.

Co sledovat dál

Protože termín znovuotevření programu zatím není znám, je důležité držet se aktuálních informací: příjem žádostí je nyní pozastaven, administrace probíhá dále. O budoucích úpravách se jedná a očekává se větší důraz na projekty s nejvyšším energetickým efektem.

Sledujte oficiální komunikaci programu. Rychlost podání po znovuotevření hraje významnou roli, proto mějte vše připravené tak, abyste mohli jednat okamžitě. Závěrem platí jednoduchý princip: i když je program dočasně uzavřen, příprava běží dál. Kdo bude připraven, získá výhodu.

Co si z článku odnést:

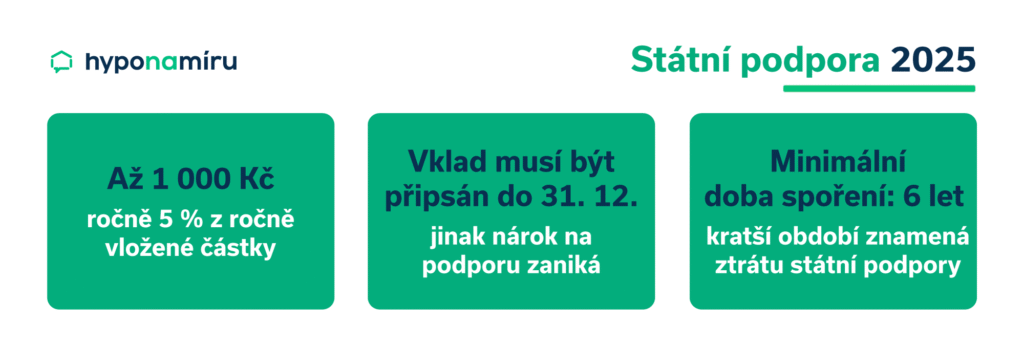

- Stavební spoření má v Česku dlouhou tradici, největšího rozmachu dosáhlo v roce 2003 s více než 6,3 milionu smluv. Jeho popularita postupně klesá kvůli nižší státní podpoře a slabému zhodnocení vkladů.

- Jde o bezpečný finanční produkt podporovaný státem, který pomáhá financovat vlastní bydlení. Vklady jsou úročeny pevnou sazbou a chráněny zákonným pojištěním vkladů.

- Státní podporu mohou získat pouze fyzické osoby. Podmínkou je spořit minimálně šest let.

- Na jedno rodné číslo lze mít více smluv, ale státní podpora se připíše jen na tu nejstarší. Spoření lze sjednat i dětem, podmínky podpory jsou stejné jako u dospělých.

- Od roku 2024 činí státní podpora maximálně 1 000 Kč ročně, což odpovídá 5 % z ročního vkladu 20 000 korun. V minulosti byla výrazně vyšší.

- Vklady nad 20 000 Kč se do výpočtu státní podpory nezapočítávají, ale dál se úročí a pomáhají rychleji dosáhnout cílové částky.

- Státní podpora se připisuje každoročně, obvykle v dubnu, ale vyplácí se až po uplynutí vázací doby.

- Od roku 2024 je státní podpora zdanitelným příjmem, ale daň se neplatí, pokud ostatní příjmy nepřesáhnou padesát tisíc korun ročně. Většiny klientů se zdanění prakticky nedotkne.

Stavební spoření má v Česku dlouhou tradici. První smlouvy začaly stavební spořitelny uzavírat už v roce 1993 a během prvního roku jich bylo sjednáno více než 220 tisíc. Rekordní počet platných smluv byl zaznamenán v roce 2003, kdy jich bylo přes 6,3 milionu. Za jeho popularitou stála především atraktivní státní podpora stavebního spoření.

„Zájem o stavební spoření dlouhodobě klesá. Hlavním důvodem je snižující se státní podpora a nízké zhodnocení vkladů. Zatímco dříve nabízelo stavební spoření zajímavé zhodnocení úspor, dnes si lidé spoření častěji sjednávají kvůli možnosti využití úvěru. To potvrzuje i rostoucí objem řádných úvěrů,“

říká Miroslav Majer, CEO fintech startupu Hyponamiru.cz.

Co je stavební spoření

Stavební spoření je finanční produkt podporovaný státem, který pomáhá financovat pořízení, opravy nebo rekonstrukci vlastního bydlení. Účastník si pravidelně odkládá určitou částku na účet u stavební spořitelny. Vklady jsou úročeny pevně stanovenou úrokovou sazbou a při splnění podmínek získá k naspořeným prostředkům státní podporu. Jde o bezpečnou formu spoření, protože vklady u stavební spořitelny jsou ze zákona pojištěny.

Kdo má nárok na státní podporu u stavebního spoření

Podmínky státní podpory stavebního spoření vymezují okruh oprávněných osob. Nárok na podporu mají pouze fyzické osoby. Právnické osoby (firmy) ji čerpat nemohou. Podporu mohou získat občané České republiky a občané Evropské unie s povolením k pobytu nebo trvalým pobytem na území České republiky, kteří mají přiděleno rodné číslo.

Základní podmínkou je uzavření smlouvy o stavebním spoření. V současné době poskytují stavební spoření tyto stavební spořitelny:

- ČSOB Stavební spořitelna

- Modrá pyramida stavební spořitelna

- Moneta Stavební spořitelna

- Raiffeisen stavební spořitelna

- Stavební spořitelna České spořitelny

Pro získání státní podpory je nutné spořit minimálně po dobu 6 let. Tato lhůta se označuje jako vázací doba stavebního spoření. Co když smlouvu ukončíte před 6 lety? V takovém případě přijdete o dosud připsanou státní podporu.

Výše státní podpory

Státní příspěvek stavebního spoření se v průběhu času postupně snižoval. Nejvyšší byl v letech 1993 až 2003, kdy bylo možné získat při ročním vkladu 18 000 Kč částku 4 500 Kč ročně. V následujících letech docházelo ke snižování procentní sazby pro výpočet státní podpory, což vedlo ke snížení maximální výše této podpory.

Kolik je státní podpora u stavebního spoření dnes? Maximálně 1 000 Kč ročně, což odpovídá 5 % z ročního vkladu 20 000 Kč.

Vývoj ročního limitu státní podpory u stavebka

| Období | Sazba pro výpočet státní podpory | Vklad pro získání maximální státní podpory | Maximální státní podpora ročně |

|---|---|---|---|

| 1993–2003 | 25 % | 18 000 Kč | 4 500 Kč |

| 2004–2010 | 15 % | 20 000 Kč | 3 000 Kč |

| 2011–2023 | 10 % | 20 000 Kč | 2 000 Kč |

| Od 2024 | 5 % | 20 000 Kč | 1 000 Kč |

Co když vklad přesáhne 20 000 Kč

Pokud na účet stavebního spoření vložíte více než 20 000 Kč ročně, výše státní podpory zůstává stejná. Maximálně můžete získat 1 000 Kč ročně. Důležité je, že všechny vložené prostředky, včetně částky nad 20 000 Kč, se na účtu úročí a pomáhají rychleji dosáhnout cílové částky stavebního spoření.

Kombinace státní podpory a bonusů od spořitelny může zvýšit celkový výnos. Některé spořitelny například u nových klientů státní podporu zdvojnásobují. Pokud plánujete uzavřít stavební spoření, srovnejte si aktuální nabídky jednotlivých spořitelen. Rozdíly mohou být výrazné.

Co se započítává do ročního vkladu pro podporu

Do ročního vkladu pro výpočet státní podpory se započítávají všechny peněžní prostředky, které během kalendářního roku vložíte na svůj účet u stavební spořitelny. Počítají se pravidelné měsíční vklady i jednorázové platby uskutečněné kdykoli v průběhu roku.

„Důležité je, aby vklady byly na účet připsány nejpozději do 31. prosince, protože státní podpora se vypočítává podle skutečně naspořené částky za daný kalendářní rok,“

dodává Monika Cahová, hypoteční specialistka Hyponamiru.cz.

Jak požádat o státní podporu

O státní podporu není třeba žádat. Připsání zajistí stavební spořitelna. Na začátku kalendářního roku odešle žádost na Ministerstvo financí. Jakmile státní podporu obdrží, připíše ji na váš účet stavebního spoření.

Kdy je státní podpora vyplacena

Státní podpora se na účet stavebního spoření připisuje každý rok, obvykle v dubnu. Vyplacena je ovšem až na konci doby spoření, pokud splníte vázací dobu 6 let.

Vlastní naspořené prostředky včetně státní podpory můžete po uplynutí této doby využít na cokoliv. Pokud však čerpáte úvěr ze stavebního spoření, můžete poskytnuté peníze využít pouze na bytové potřeby. Ty definuje zákon o stavebním spoření a státní podpoře stavebního spoření.

Mohou lidé mít více smluv se státní podporou

Na své rodné číslo si můžete sjednat i více smluv stavebního spoření, ale státní podpora je vyplacena pouze jednou. Pokud máte souběžně více smluv, státní podpora se připíše na tu nejstarší.

Stavební spoření často sjednávají i rodiče svým dětem. Státní podpora pro děti u stavebního spoření funguje stejně jako u dospělých.

Daňový dopad státní podpory

Řada lidí řeší otázku, zda je státní podpora zdanitelná. Od roku 2024 je státní podpora u stavebního spoření zdanitelným příjmem. Dříve byla osvobozena od daně z příjmů, ale nově spadá mezi takzvané ostatní příjmy podle paragrafu 10 odst. 1 písmene q zákona o daních z příjmů.

Daňová povinnost vzniká až v okamžiku, kdy vám stavební spořitelna státní podporu skutečně vyplatí. Pokud součet všech ostatních příjmů nepřesáhne 50 000 Kč za rok, státní podporu není nutné uvádět v daňovém přiznání a daň tedy neplatíte.

Aktuální změny na hypotečním trhu přinášejí několik novinek, které mohou být pro zájemce o hypotéku příležitostí k výhodnějším podmínkám. Tyto úpravy sahají od snížení úrokových sazeb po změny v nabídce produktů, což může ovlivnit rozhodování nejen stávajících klientů, ale i nových zájemců.

Snížení úrokových sazeb u UniCredit Bank

Jednou z nejvýznamnějších změn je snížení úrokových sazeb u hypotečních úvěrů UniCredit Bank, které platí od 27. října 2025. Banka nyní nabízí sazby začínající na 4,19 % p.a. s fixací na 2 roky. Aby klienti mohli získat tento úrok, musí splňovat určité podmínky, jako je LTV do 80 %, resp. do 90 % pro mladé do 36 let, sjednání úvěrového pojištění a výše úvěru přesahující 1 000 000 Kč.

Výhodnosti pro energeticky úsporné nemovitosti

Kromě základních sazeb banka umožňuje další snížení o 0,1 % p.a. pro doložení energetické náročnosti PENB A nebo B, což podporuje tzv. „Nízkoenergetickou hypotéku“. Tento benefit je k dispozici i pro kombinované financování.

Navýšení LTV u amerických a kombinovaných hypoték

UniCredit Bank navýšila LTV u Amerických hypoték na 80 %, což nyní představuje nejvyšší hodnotu na českém bankovním trhu. Společně s tím došlo ke zrušení horní hranice hypotéky, dříve nastavované na 10 milionů Kč. Podobné změny se dotkly i Kombinovaných hypoték, kde se neúčelová část zvýšila na 49 %.

Růst podílu hypoték ve vyšších pásmech LTV

Aktuální analýza ukazuje, že rostou podíly hypoték v pásmu LTV mezi 80 a 90 %, které v září 2025 dosáhly 21 % celkového objemu. Tento trend pravděpodobně souvisí se současným růstem cen nemovitostí, což vede k vyšší potřebě financování prostřednictvím hypotéky.

Hypoteční trh v České republice tak nadále podléhá dynamickým změnám, které odrážejí širší ekonomické a finanční podmínky. Pro investory a potenciální klienty anglických ústavů je důležité sledovat tyto trendy a přizpůsobovat své strategie aktuální situaci.

Ať už řešíte převod družstevního bytu do osobního vlastnictví, finanční vypořádání mezi sourozenci po dědictví nebo hledáte nejlepší způsob, jak financovat rekonstrukci, vždy je klíčové mít jasno v postupu i právních povinnostech. Každá z těchto situací má svá specifika – od nutnosti souhlasu družstva a zápisu do katastru přes správně sepsanou dohodu o vyplacení až po výběr vhodného typu úvěru či hypotéky. Správné načasování, promyšlené financování a znalost základních pravidel vám mohou ušetřit nejen peníze, ale i spoustu starostí. V tomto článku vám krok za krokem poradíme, jak celý proces zvládnout bez zbytečných komplikací.

Říjnovým dílem HypoNews vás bude provázet Miroslav Majer, CEO společnosti hyponamíru.cz

Podívat se můžete také na náš předchozí zářijový díl HypoNews, kde jsme řešili hypotéku pro nesezdaný pár, hypotéku pro cizince bez trvalého pobytu a hypotéku na developerský projekt.

Převod družstevního bytu do osobního vlastnictví

Víte, co vše obnáší převod družstevního bytu do osobního vlastnictví? Neobejdete se bez souhlasu družstva a nahlédnutí do jeho stanov. Klíčovým dokumentem je také prohlášení vlastníka, které určuje jednotlivé jednotky v domě.

Následuje smlouva o převodu, zápis do katastru nemovitostí (trvá několik týdnů) a případné vyrovnání dluhů či anuity. Počítejte s poplatky za notáře, právní služby i katastr. Pokud chybí vlastní zdroje, využít lze hypotéku nebo předhypoteční úvěr.

Celý proces může trvat i několik měsíců – záleží na družstvu i právních podmínkách. Doporučujeme začít včas a mít jasný plán financování.

Pokračujte čtením článku Převod družstevního bytu do osobního vlastnictví.

Dohoda o finančním vypořádání mezi sourozenci – co je dobré vědět

Nejčastěji se dohoda o finančním vypořádání řeší při dědictví nebo vyplacení za života rodičů. Základem je písemná smlouva, která jasně určí kdo, komu, kolik a kdy. Ocenění majetku stanoví znalecký posudek nebo dohoda všech. Bez souhlasu všech sourozenců hrozí soudní spor.

Počítejte s náklady na notáře, právní služby a případně odhad nemovitosti. Chybí-li hotovost, pomůže hypotéka nebo úvěr na vyplacení sourozence. Bezpečný průběh zajistí úschova peněz. V dohodě uveďte i sankce či postup při porušení, ať je vymahatelná.

Čtěte více v článku Dohoda o finančním vypořádání mezi sourozenci – co je dobré vědět.

Půjčka na rekonstrukci – jak vybrat nejlepší financování

Plánujete rekonstrukci bytu nebo domu? Možností je víc – hypotéka, úvěr ze stavebního spoření nebo spotřebitelský úvěr. Banky posuzují bonitu, příjmy a rozpočet prací, půjčka se odvíjí i od hodnoty nemovitosti. Splácet můžete až 30 let.

Nezapomeňte na poplatky a skryté náklady. Pokud už hypotéku máte, lze ji navýšit nebo využít předhypoteční úvěr. Rekonstrukci lze spojit i s dotacemi, např. Nová zelená úsporám. A hlavně – mějte vždy finanční rezervu, protože rekonstrukce se často prodraží.

Více se dozvíte v článku Půjčka na rekonstrukci – jak vybrat nejlepší financování.

1. Proč jste se rozhodl pro řešení s hyponamíru?

Byly na vas kvalitni recenze. Samotny koncept hyponamiru se mi libil, reseno elektronicky, telefonicky,..navic jsem dosahl na nizsi urokovou sazbu nezli nabizely bankovni domy.

2. Jak hodnotíte sjednání hypotéky online formou (bez návštěvy pobočky bank a poradců)?

Skvela prilezitost, jak usetrit cas.

3. V čem jsme Vám dokázali nejvíce pomoct?

Od A az po Z pri sjednani hypoteky.

4. Jak hodnotíte odbornost a informovanost specialisty, který se Vám věnoval v průběhu řešení hypotéky?

Monika Cahova. Pani Cahova poskytuje vyborne sluzby, komunikativnost, vysvetleni, trpelivost, planovani, vse bylo vyborne. Rozhodne si vas pracovnik zaslouzi odmenu za velice profesionalni pristup. Mohu jen vrele doporucit a budu doporucovat pani Cahovou.

5. Co by pomohlo tomu, aby se Vám snáze používalo naše internetové hypoteční bankovnictví?

Bez namitek, vse srozumitelne.

6. Jaké informace Vám v průběhu procesu chyběly nebo nebyly dostatečně jasné?

Vse bylo dostacujici, kdyz sem neco nevedel, vse mi bylo vysvetleno.

7. Jak jste se dozvěděl o hyponamíru?

Internet/recenze.

8. Napište o nás krátkou recenzi.

Tato služba je velmi dobře koncipovaná. Informace, specialisté, komunikace, vše je na vysoké úrovni a mohu vřele tuto službu doporučit.

Co si z článku odnést:

- Podílové spoluvlastnictví nemovitosti je běžné. Více osob může vlastnit jeden dům, byt nebo pozemek. Každý spoluvlastník má svá práva a povinnosti.

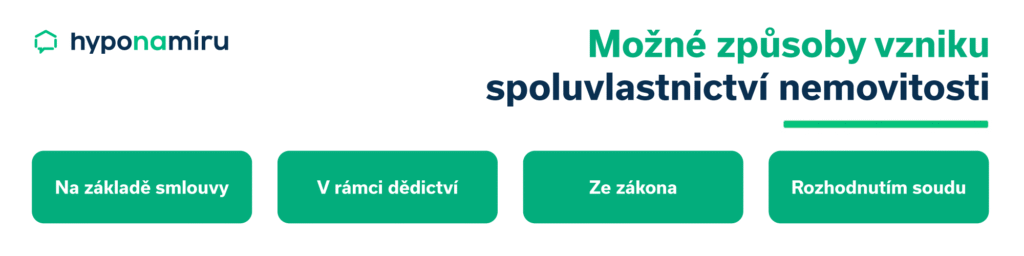

- Spoluvlastnictví může vzniknout smluvně, dědictvím, ze zákona nebo rozhodnutím soudu.

- Spoluvlastnictví funguje nejlépe při dobrých vztazích. Neshody mezi spoluvlastníky mohou komplikovat užívání i rozhodování.

- Existuje podílové spoluvlastnictví a dříve také bezpodílové spoluvlastnictví manželů, které bylo nahrazeno společným jměním manželů.

- Práva spoluvlastníků zahrnují užívání nemovitosti, podíl na rozhodování a možnost prodeje podílu. Povinnosti zahrnují podíl na nákladech, respektování ostatních vlastníků a souhlas při zásadních změnách.

- Výhody spoluvlastnictví spočívají v rozložení nákladů a vyšší šanci na získání úvěru. Nevýhody představují riziko sporů, omezenou svobodu menšinových vlastníků a komplikace při prodeji.

- Podíl na nemovitosti lze převést prostřednictvím písemné smlouvy s následným zápisem do katastru. Při prodeji celé nemovitosti je nutný souhlas všech spoluvlastníků.

- Nákup podílu na nemovitosti lze financovat hypotékou. Nutná je však zástava celé nemovitosti.

- Případné neshody spoluvlastníků se vyplatí řešit vzájemnou dohodou. V krajním případě je možné spory řešit soudní cestou.

Řada nemovitostí v Česku má více majitelů. Podílové spoluvlastnictví nemovitosti mohou mít manželé, jednotliví členové rodiny nebo i naprosto cizí lidé. Každý spoluvlastník nemovitosti má svá práva a povinnosti, která je nutné dodržovat v souladu se zákonem a s ohledem na ostatní spoluvlastníky.

„Pokud jsou vztahy mezi spoluvlastníky dobré, společné vlastnictví nemovitosti může bez problémů fungovat. V praxi ale často dochází k neshodám, které komplikují rozhodování i běžné užívání. Krajním řešením je pak prodej podílu, jehož financování lze řešit například prostřednictvím hypotéky,“

uvádí Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Co znamená spoluvlastnictví nemovitosti

Spoluvlastnictví nemovitosti znamená, že více osob vlastní společně například jeden dům, byt nebo pozemek. Každý spoluvlastník má určitý podíl na celku, který však není vázán na konkrétní část nemovitosti, ale představuje nedělitelný podíl na celém majetku. Všichni spoluvlastníci mají právo nemovitost společně užívat a rozhodovat o ní v poměru ke svému podílu. Toto právo se řídí občanským zákoníkem (§ 1115 až § 1239). Výše podílu je zapsána v katastru nemovitostí.

Rozdíl mezi bezpodílovým a podílovým spoluvlastnictvím

Bezpodílové spoluvlastnictví byla specifická forma vlastnictví, která vznikala výhradně mezi manžely. Šlo o dřívější právní režim, kdy manželé společně vlastnili veškerý majetek nabytý během manželství bez vymezených podílů. Tento režim měl vlastní právní úpravu, odlišnou od běžného podílového spoluvlastnictví. V současnosti je bezpodílové spoluvlastnictví nahrazeno institutem společného jmění manželů, které zahrnuje nejen společné vlastnictví, ale i společné dluhy, a má komplexnější úpravu v občanském zákoníku.

Jak vzniká spoluvlastnictví nemovitosti

Spoluvlastnictví nemovitosti může vzniknout několika způsoby, a to buď na základě dohody, rozhodnutí státního orgánu nebo ze zákona. Níže jsou jednotlivé možnosti popsány podrobněji.

Smluvní nabytí

Jedná se o situace, kdy si více osob společně pořídí nemovitost. Spoluvlastnictví může vzniknout také darováním, například když rodiče převedou nemovitost na více dětí. V kupní či darovací smlouvě je uvedeno, jaký podíl připadá každému ze spoluvlastníků.

V rámci dědictví

Pokud vlastník nemovitosti zemře a zanechá více dědiců, kteří se nedohodnou na rozdělení nemovitosti, stávají se spoluvlastníky ze zákona. Každý z nich získá podíl odpovídající výši jeho dědického nároku.

Ze zákona

Spoluvlastnictví může vzniknout i automaticky, například v rámci společného jmění manželů, pokud byla nemovitost pořízena v době trvání manželství.

Na základě právního rozhodnutí nebo užívání nemovitosti

Spoluvlastnictví může vzniknout i bez předchozí dohody mezi osobami. Soud může spoluvlastnictví určit například při vypořádání majetku po rozvodu nebo v jiných právních sporech. Spoluvlastnictví může vzniknout také vydržením, pokud více osob užívá nemovitost po zákonem stanovenou dobu a splní podmínky stanovené zákonem.

Každý z těchto způsobů má svá pravidla a právní důsledky, které je důležité znát, zejména pokud plánujete nemovitost nabýt společně s dalšími osobami.

Práva a povinnosti spoluvlastníků nemovitosti

Práva a povinnosti spoluvlastníků nemovitosti jsou vyvážené a odpovídají velikosti jejich spoluvlastnických podílů.

Práva spoluvlastníků

Každý spoluvlastník má právo:

- Držet, užívat a nakládat s celou nemovitostí, nikoli jen s její konkrétní částí.

- Pobírat výnosy z nemovitosti, například nájemné, a to podle velikosti svého podílu.

- Podílet se na správě nemovitosti a rozhodovat o ní podle velikosti svého podílu.

- Prodat, darovat nebo zastavit svůj spoluvlastnický podíl i bez souhlasu ostatních spoluvlastníků, s výjimkou situace, kdy spoluvlastnictví vzniklo dědictvím nebo závětí. V takovém případě mají ostatní spoluvlastníci po dobu 6 měsíců právo přednostního odkupu tohoto podílu.

Povinnosti spoluvlastníka

- Přispívat na náklady spojené s údržbou, opravami, správou a provozem nemovitosti podle velikosti svého podílu. To zahrnuje například platby za opravy, daň z nemovitosti nebo pojištění.

- Neprovádět bez souhlasu ostatních spoluvlastníků zásadní změny nemovitosti, které by mohly ovlivnit jejich práva. Jde například o stavební úpravy nebo změnu účelu užívání.

- Respektovat práva ostatních spoluvlastníků a nebránit jim v užívání nemovitosti.

- Při záměru prodat svůj podíl nabídnout tento podíl nejdříve ostatním spoluvlastníkům, pokud mají předkupní právo.

- Jednat tak, aby nebyla narušena společná správa nemovitosti ve spoluvlastnictví a aby bylo možné dosáhnout dohody při rozhodování.

Výhody a nevýhody spoluvlastnictví nemovitosti

Mezi hlavní výhody spoluvlastnictví patří možnost rozložit náklady na koupi, údržbu a opravy mezi více osob, vyšší šance na získání úvěru díky spolužadatelům a možnost společného rozhodování o nemovitosti.

Nevýhody zahrnují omezenou svobodu rozhodování menšinových vlastníků, riziko sporů mezi spoluvlastníky, složitější prodej podílů a nutnost dosažení shody většiny při zásadních rozhodnutích, což může komplikovat správu a užívání nemovitosti.

Převod podílu mezi spoluvlastníky

Jedním ze způsobů vypořádání spoluvlastnictví nemovitosti je převod podílu mezi spoluvlastníky. Ten probíhá tak, že se nejprve sepíše smlouva (kupní, darovací nebo jiná), která musí mít písemnou formu.

Doporučuje se úřední ověření podpisů. Následně je nutné provést zápis změny vlastníka podílu do katastru nemovitostí, aby byl převod spoluvlastnického podílu právně účinný.

Spoluvlastníci si mohou předem sjednat podmínky převodu, a pokud podíl spadá do společného jmění manželů, je nutný souhlas druhého manžela.

Nejbezpečnější je svěřit sepsání smlouvy advokátovi nebo notáři, kteří zajistí její správnost a pomohou předejít pozdějším komplikacím.

Jak prodat spoluvlastnický podíl nemovitosti

Prodej spoluvlastnického podílu nemovitosti začíná tím, že si prodávající připraví potřebné podklady, například výpis z katastru nebo doklady o nabytí podílu, a stanoví cenu. Pokud se najde zájemce, ať už spoluvlastník nebo třetí osoba, sepíše se písemná kupní smlouva.

Následně je třeba podat návrh na změnu do katastru nemovitostí. Řízení o vkladu trvá obvykle do 30 dní od doručení návrhu, v komplikovanějších případech se může protáhnout. Pokud je vše v pořádku, katastrální úřad provede zápis nového vlastníka podílu a informuje účastníky řízení o provedení vkladu.

Kdy je nutný souhlas všech vlastníků? Každý spoluvlastník může svůj podíl prodat samostatně bez souhlasu ostatních. Pro společný prodej celé nemovitosti, například domu nebo bytu jako celku, je však nutný souhlas všech spoluvlastníků a jejich podpis na smlouvě. Rozhodování o zásadních změnách, včetně prodeje celého majetku, podléhá principu jednomyslnosti.

Koupě nemovitosti ve spoluvlastnictví s jinou osobou

Nemovitost si můžete pořídit společně s jinou osobou. Nejčastěji si pořizují společný byt či dům nesezdaní partneři, může se ovšem jednat i o členy jedné rodiny nebo kamarády. Co zvážit před vstupem do spoluvlastnictví nemovitosti? Je důležité předem si domluvit jasná pravidla pro užívání a správu nemovitosti, rozdělení nákladů na její provoz, údržbu i případné rekonstrukce. Nezapomeňte promyslet, jak budete postupovat v situaci, kdy bude chtít jeden ze spoluvlastníků svůj podíl prodat nebo vyplatit. Písemná dohoda o správě a užívání nemovitosti vám může v budoucnu výrazně usnadnit řešení možných neshod a právních otázek.

Financování spoluvlastnického podílu

Spoluvlastnický podíl na nemovitosti lze financovat několika způsoby. Nejjednodušší je použít vlastní úspory nebo si půjčit v rámci rodiny. U vyšších částek přichází v úvahu hypotéka. „Banky v těchto případech ovšem vyžadují zástavu celé nemovitosti, nikoli pouze kupovaného podílu. Všichni spoluvlastníci musí podepsat zástavní smlouvu, což bývá v praxi problém. Pokud souhlas nezískáte, nabízí se řešení v podobě zástavy jiné nemovitosti ve vašem vlastnictví,“

doplňuje Ondřej Hradil, hypoteční specialista hyponamíru.cz.

Další možností je úvěr bez zajištění. Výhodné podmínky nabízejí stavební spořitelny, které poskytují úvěry na bydlení bez zajištění až do výše 2,5 milionu korun.

Jak řešit neshody mezi spoluvlastníky

Spoluvlastnictví nemovitosti může fungovat bez problémů, pokud mezi vlastníky panuje důvěra a jasně nastavená pravidla. Přesto se mohou objevit situace, kdy vznikne neshoda spoluvlastníků, například kvůli způsobu užívání nemovitosti nebo financování oprav.

V takových případech je vhodné nejprve hledat dohodu. Pokud ke shodě nedojde, přichází na řadu právní kroky při nedohodě spoluvlastníků. Krajním řešením je návrh na zrušení spoluvlastnictví prostřednictvím soudu. Ten může rozhodnout o vypořádání podílů, přikázání nemovitosti jednomu z vlastníků nebo o jejím prodeji a rozdělení výtěžku.