Co si z článku odnést:

- Na českém realitním trhu najdete starší byty, domy s historií, moderní novostavby od developerů i pozemky pro vlastní výstavbu.

- V posledních letech roste zájem o nové byty a domy z developerských projektů. Tyto nemovitosti splňují moderní standardy, jsou energeticky úsporné a umožňují výběr materiálů.

- Financování developerských projektů lze zajistit přes banky a nezávislé hypoteční zprostředkovatele.

- U dokončených novostaveb se peníze z hypotéky uvolní jednorázově, u rozestavěných se obvykle čerpají postupně podle postupu výstavby.

- K žádosti o hypotéku potřebujete doklady totožnosti, potvrzení o příjmu a dokumenty k projektu, jako smlouvu s developerem, stavební povolení a průkaz energetické náročnosti.

- Doba vyřízení hypotéky u developerského projektu je podobná jako u standardní hypotéky. Developeři mají obvykle potřebné doklady připravené.

- Banky při poskytování hypoték dodržují limit LTV podle ČNB. Pro žadatele do 36 let je to až 90 % hodnoty nemovitosti, pro starší 80 %.

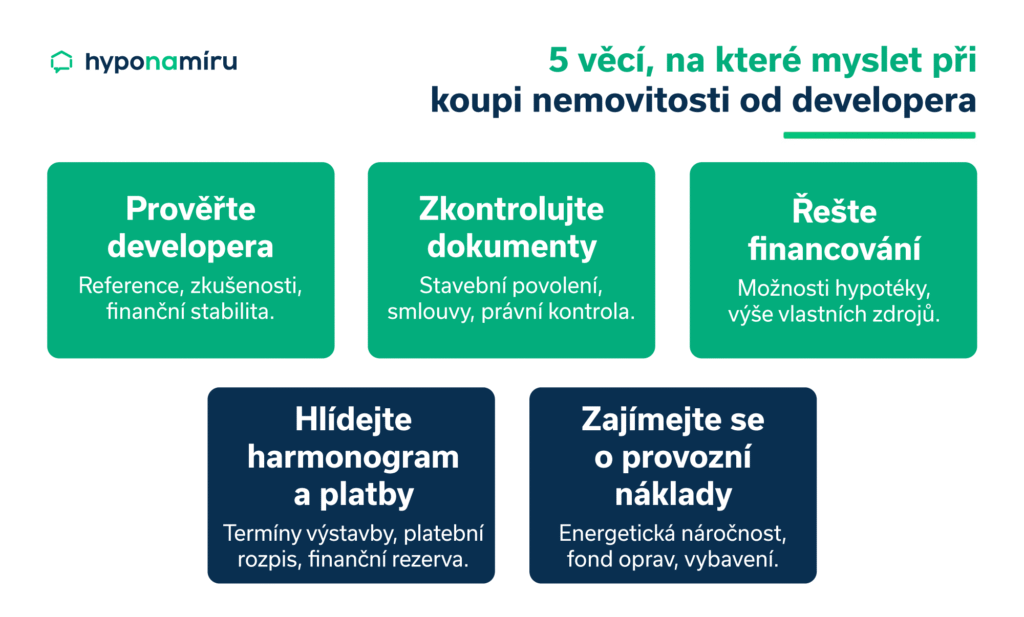

- Mezi hlavní rizika developerských projektů patří zpoždění výstavby, změny v projektu nebo bankrot developera. Rizika lze snížit pečlivým výběrem developera a důkladným prostudováním smluv.

Na českém realitním trhu si můžete vybírat z různých typů nemovitostí: od starších bytů a domů s historií přes moderní novostavby od developerů až po pozemky určené k vlastní výstavbě. Každá z těchto možností má své výhody i nevýhody. Při rozhodování je dobré zvážit, co nejlépe odpovídá vašim potřebám a rozpočtu.

„V posledních letech roste zájem o nové byty a domy z developerských projektů. Tyto nemovitosti splňují současné standardy bydlení, využívají moderní technologie, jsou energeticky úsporné a nabízejí možnost výběru materiálů i úrovně vybavení. Lze je financovat hypotékou, ale ta má svá specifika, na která je dobré být předem připravený,“

říká Miroslav Majer, CEO fintech startupu Hyponamíru.cz.

Developerský projekt financování

Při výběru financování máte hned několik možností. Někteří developeři spolupracují s konkrétní bankou. V takovém případě může být schválení úvěru rychlejší a jednodušší, protože banka už má k dispozici všechny potřebné informace. Někdy navíc nabízí i výhodnější podmínky oproti běžné nabídce.

Další možností je spolupráce developera s nezávislým hypotečním zprostředkovatelem. Ten obvykle nabízí financování od různých bank, což znamená širší výběr a možnost srovnání více nabídek.

Hypotéku si můžete zajistit i samostatně. Stačí oslovit nezávislého hypotečního specialistu. Výhodou je, že s ním můžete probrat své možnosti a získat doporučení na řešení, které nejlépe odpovídá vašim potřebám i rozpočtu.

Hypotéka na developerský projekt

Developerské projekty mohou být v různých fázích vývoje, od plánů na papíře přes rozestavěné budovy až po objekty těsně před dokončením nebo po kolaudaci. Právě fáze projektu ovlivňuje, jak se bude nemovitost financovat.

Nejjednodušší je hypotéka na novostavbu, tedy již zkolaudovanou nemovitost. Banka v takovém případě po schválení úvěru uvolní peníze jednorázově.

Častěji se ale kupuje nemovitost, která ještě není dokončena. U hypotéky bez kolaudace nemovitosti banka obvykle uvolňuje peníze postupně. Čerpání odpovídá postupu výstavby a řídí se splátkovým kalendářem dohodnutým mezi kupujícím, developerem a bankou.

Po dobu čerpání úvěru se platí pouze úroky z vyčerpané části hypotéky. Po kolaudaci nemovitosti a převodu vlastnictví se přejde na běžné splátky hypotéky (tzn. v rámci každé splátky je uhrazena část jistiny a úrok).

Pokud je u projektu využito developerské financování, je možný i následující postup. Nejdříve zaplatíte depozit ve výši 10 až 20 % ceny nemovitosti a zbytek kupní ceny je uhrazen jednorázově po kolaudaci. Depozit je možné uhradit jak z vlastních zdrojů, tak i z hypotéky.

Banky běžně poskytují hypotéky na byty od developera, hypotéky na byty v hrubé stavbě nebo hypotéku na domy ve výstavbě. Naopak hypotéku na družstevní byt v projektu nezískáte. V takovém případě přichází v úvahu například úvěr ze stavebního spoření.

Potřebné doklady a dokumenty

Při žádosti o hypotéku je potřeba doložit několik základních dokladů. „Patří sem především platný doklad totožnosti. Zaměstnanci předkládají potvrzení o příjmu od zaměstnavatele, OSVČ daňová přiznání za poslední roky. Banky mohou požadovat i výpisy z bankovních účtů, stávající úvěrové smlouvy a další podklady pro posouzení bonity,“

doplňuje Marek Pavlík, CEO portálu hypotecnikalkulacka.cz.

Banky dále požadují dokumenty vztahující se k projektu, například smlouvu s developerem, stavební povolení, harmonogram výstavby, projektovou dokumentaci, platební rozpis a průkaz energetické náročnosti budovy (pozn. u novostaveb povinný ze zákona).

Některé banky vyžadují i potvrzení o bezdlužnosti developera, zejména pokud mají pochybnosti o jeho finanční kondici. Rozsah požadovaných dokumentů se může lišit podle fáze výstavby a interních pravidel banky.

Jak dlouho trvá vyřízení hypotéky

Doba potřebná k vyřízení hypotéky na nemovitost z developerského projektu se zpravidla neliší od standardní hypotéky. Klíčové je dodat bance včas všechny požadované dokumenty. Developeři mívají potřebné podklady většinou dobře připravené, takže jsou rychle k dispozici a celý proces zbytečně nezdržují.

Maximální výše hypotéky

Banky se při poskytování spotřebitelských úvěrů řídí limity stanovenými ČNB. V současnosti je pro poskytovatele hypoték závazný pouze ukazatel LTV. U žadatelů do 36 let může hypotéka dosáhnout až 90 % hodnoty nemovitosti, u starších zájemců maximálně 80 %.

Přestože ukazatele DTI a DSTI už nejsou závazné, banky je stále zohledňují prostřednictvím vlastních interních pravidel a posuzování zadluženosti klienta.

Miroslav Majer k výši hypotéky dodává: „Novostavby bývají zpravidla dražší než starší nemovitosti, a proto může být jejich financování náročnější. Je ale důležité zohlednit i dlouhodobé náklady. U novostaveb bývají nižší výdaje na provoz i příspěvky do fondu oprav. V celkovém součtu tak může novostavba vyjít výhodněji než starší byt nebo dům.“

Potřebujete hypotéku vyřídit co nejrychleji? Využijte online hypoteční bankovnictví. Snadno si porovnáte nabídky financování a vše vyřídíte z pohodlí domova.

Úrokové sazby, fixace a doba splatnosti

Výše úrokové sazby závisí na aktuální situaci na trhu a na rizikovém profilu žadatele. V současnosti mají sazby klesající tendenci a pohybují se pod hranicí 5 %. U financování developerských projektů mohou některé banky nabídnout dodatečné slevy. Zvýhodnění bývá časté i u energeticky úsporných budov, zejména s průkazem PENB ve třídě A nebo B, někdy i C. Takový standard je u novostaveb běžný.

Fixace úrokové sazby bývá nejčastěji na 3 nebo 5 let. Její délku si volíte podle svých preferencí, minimálně však na dobu čerpání úvěru. Celková splatnost hypotéky na nemovitost z developerského projektu může dosahovat až 35 let, a to zejména u energeticky úsporných staveb s průkazem PENB A nebo B.

Rizika developerského projektu

Výstavba nemovitosti nemusí vždy probíhat podle plánu. Komplikace mohou způsobit nedostatky v dokumentaci, zpoždění stavby, výrazné změny v projektu, porušení smluvních podmínek nebo přerušení výstavby.

Co když developer zkrachuje? Tato situace se obvykle řeší odstoupením od úvěrové smlouvy. Banka si může účtovat sankci za nečerpání úvěru. V některých případech lze požádat o individuální posouzení a dosáhnout odpuštění této sankce.

Pokud developer nestihne dokončit stavbu v dohodnutém termínu, řešením může být odklad čerpání. Developer však musí dodat podklady, které zpoždění odůvodní.

Rizika spojená s výstavbou lze snížit výběrem důvěryhodného developera a pečlivým prostudováním všech smluvních podmínek.

Na co nezapomenout?

Vybrali jste si nemovitost z developerského projektu a chystáte se podepsat rezervační smlouvu? Než se ke koupi zavážete, zvažte své finanční možnosti. Spočítejte si výši úspor i rezervu pro nenadálé výdaje. Ujistěte se, že vám banka poskytne potřebnou výši hypotéky. Aktuální nabídky je dobré konzultovat s nezávislým hypotečním specialistou.

Vyšší dostupný limit pro americkou hypotéku od ČSOB

Od 10. července 2025 dochází ke změně u produktu americká hypotéka od ČSOB Hypoteční banky. Nově si klienti mohou sjednat neúčelový hypoteční úvěr až do výše 15 000 000 Kč.

Tento maximální limit zahrnuje nejen nově čerpaný úvěr, ale i zůstatky všech dříve poskytnutých neúčelových hypotečních úvěrů – tedy součet nesplacených jistin.

Ostatní podmínky úvěru zůstávají beze změn. Produkt tak nadále nabízí flexibilní využití finančních prostředků bez nutnosti dokládat účel čerpání.

Co si z článku odnést:

- Banky běžně poskytují hypotéky i nesezdaným párům. Pro banku je důležitá bonita žadatelů o úvěr.

- Právní postavení nesezdaných partnerů při koupi nemovitosti je slabší než u manželů nebo registrovaných partnerů, zejména v otázkách majetku a dědění.

- Nesezdaní partneři si mohou vzít hypotéku společně. Každý má určitý podíl na nemovitosti a ručí za celý úvěr. Hypotéku však může čerpat i pouze jeden z partnerů.

- V případě rozchodu si musí nesezdaní partneři sami dohodnout vypořádání vlastnictví i hypotéky.

- Dohodu mezi partnery je vhodné uzavřít písemně, aby se předešlo nedorozuměním při případném rozchodu nebo v jiných neočekávaných životních situacích.

- Při společné žádosti banka posuzuje příjmy obou partnerů, což může zvýšit šanci na vyšší úvěr, ale zároveň znamená sdílenou odpovědnost za jeho splácení.

- Převod hypotéky na jednoho z partnerů vyžaduje souhlas banky a nové posouzení jeho bonity.

- Možnost daňového odpočtu úroků z hypotéky má ten, kdo je uveden jako dlužník nebo spoludlužník v úvěrové smlouvě a zároveň jako vlastník nebo spoluvlastník nemovitosti.

Mladí lidé dnes na svatbu nespěchají. Po studiích často upřednostňují kariéru nebo cestování a teprve kolem třicítky začínají řešit otázku vlastního bydlení. Pokud nezískají byt či dům od rodičů nebo jim rodina finančně nepomůže s jejich pořízením, rozhodují se mezi nájmem a koupí nemovitosti. Právě v této fázi často přichází na řadu hypotéka.

„Společná hypotéka bez manželství dnes pro banky nepředstavuje problém. Z hlediska schvalování úvěru nejde o nic výjimečného. Důležité je ovšem tento krok dopředu promyslet a dohodnout se, jak naložit s hypotékou a nemovitostí v případě rozchodu nebo jiných nenadálých okolností. Vždy se vyplatí stvrdit dohodu smlouvou,“

říká Miroslav Majer, CEO fintech startupu Hyponamíru.cz.

Formy soužití v ČR

Partnerské soužití v České republice může mít podobu manželství, registrovaného partnerství (pro stejnopohlavní páry) nebo nesezdaného soužití. Každá z těchto forem přináší odlišná práva a povinnosti, zejména v oblasti majetku, dědění, vyživovací povinnosti a vztahu k dětem.

Manželství a registrované partnerství, platné v rozšířené podobě od roku 2025, poskytují téměř stejnou právní ochranu. Zahrnují společné jmění, dědění v první dědické třídě i nárok na vdovský nebo vdovecký důchod.

Nesezdané soužití není právně upraveno. Partneři mají omezená práva a v oblasti majetku, dědění i sociálních jistot jsou výrazně znevýhodněni.

| Oblast | Manželství | Registrované partnerství (od 2025) | Nesezdané soužití |

| Společné jmění | Ano | Ano | Ne |

| Vyživovací povinnost | Ano | Ano | Ne |

| Dědění | 1. třída | 1. třída | 2./3. třída, omezeně |

| Osvojení dítěte | Ano (společně) | Ne (jen přiosvojení) | Ne |

| Vdovský důchod | Ano | Ano | Ne |

| Právo na informace | Ano | Ano | Omezeně (s plnou mocí) |

| Zastupování | Ano | Ano | Ne (jen na základě plné moci) |

Hypotéka a registrované partnerství

Od roku 2025 mají nově uzavřená partnerství stejnopohlavních párů stejná práva při sjednávání hypotéky a nabývání nemovitosti jako manželé. Automaticky vzniká společné jmění, o hypotéku žádají společně, ručí za ni oba a majetek i dluhy se v případě rozchodu řeší podle zákona.

U registrovaných partnerství uzavřených před rokem 2025 však společné jmění nevzniká. Majetek je veden v podílovém spoluvlastnictví a případné vypořádání při rozchodu je nutné řešit dohodou. Tito partneři mohou svůj svazek převést na nový právní režim a získat stejná práva jako manželé.

Nesezdaný pár hypotéka

Rozdíl mezi hypotékou pro manžele a hypotékou pro nesezdaný pár spočívá především v právním postavení žadatelů a způsobu vlastnictví nemovitosti. U manželů spadá nemovitost i hypotéka automaticky do společného jmění manželů a oba ručí za úvěr společně. V případě rozvodu je vypořádání majetku i dluhů právně upraveno, což obě strany chrání.

„U nesezdaného páru si mohou partneři vzít hypotéku společně, přičemž každý obvykle vlastní ideální polovinu nemovitosti a ručí za celý úvěr. Při rozchodu je nutné vypořádat vlastnictví i hypotéku dohodou mezi partnery, proto je velmi důležité mít už při pořizování nemovitosti vše smluvně ošetřeno. Týká se to například podílů na vlastnictví, způsobu splácení a pravidel pro případné vyrovnání,“

doplňuje Marek Pavlík, CEO portálu hypotecnikalkulacka.cz.

Hypotéku si však může vzít také pouze jeden z partnerů. V takovém případě je vlastníkem nemovitosti pouze on a zároveň plně odpovídá za splácení úvěru. Druhý partner v tomto uspořádání nemá žádná vlastnická práva k nemovitosti a ani nemá povinnost podílet se na splácení hypotéky.

Spoludlužník vs. ručitel u hypotéky. Jeden z partnerů se může stát pouze ručitelem. I když nezískává žádný podíl na nemovitosti, nese plnou odpovědnost za splacení úvěru v případě, že dlužník přestane splácet.

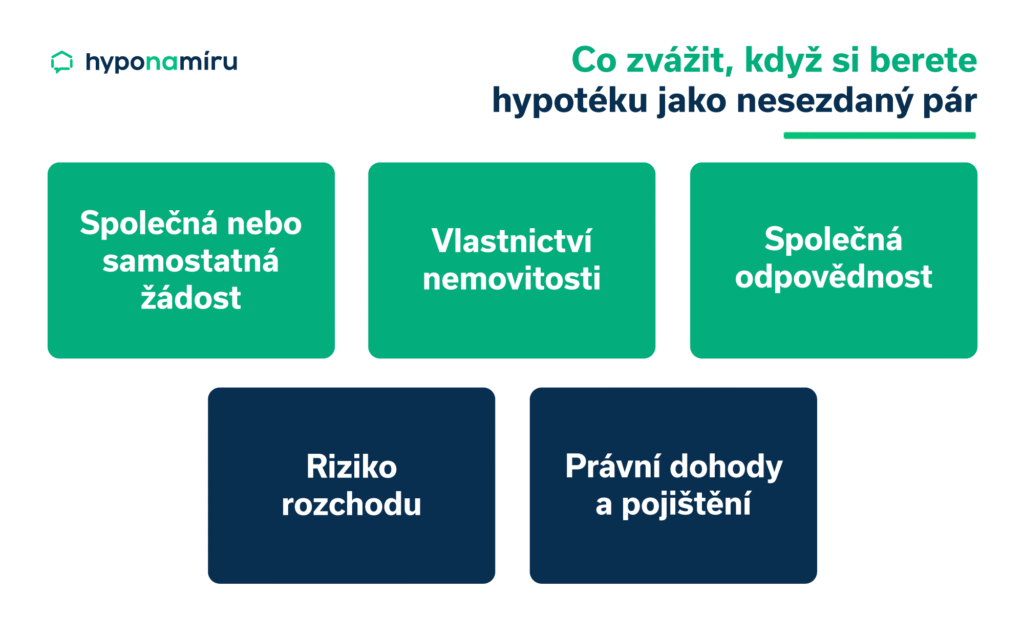

Hypotéka partnerů. Co zvážit?

Pokud si s partnerem pořizujete nemovitost, je dobré předem promyslet několik důležitých oblastí, které ovlivní vaše práva, odpovědnost i stabilitu společného soužití a majetkových vztahů.

- Společná nebo samostatná žádost o hypotéku? Rozhodněte se, zda budete o úvěr žádat společně, nebo pouze jeden z vás. Společná žádost zvyšuje šanci na vyšší úvěr, ale zároveň znamená sdílenou odpovědnost za splácení.

- Právo na nemovitost: Jasně si stanovte, kdo a v jakém podílu bude nemovitost vlastnit. Práva k nemovitosti by měla být přesně popsána ve smlouvě, aby bylo v případě rozchodu zřejmé, jak s majetkem naložit.

- Společná odpovědnost za úvěr: Pokud žádáte společně, oba ručíte za celý úvěr bez ohledu na výši svého podílu na nemovitosti. Je důležité si uvědomit, že banka může vymáhat splátky po kterémkoli z vás.

- Riziko rozchodu: Při rozchodu je nutné vypořádat nejen hypotéku, ale i vlastnictví nemovitosti. Bez předem sjednané dohody může být situace složitá a vést ke sporům.

- Právní dohody a pojištění: Doporučuje se uzavřít písemnou smlouvu o vypořádání podílů a pravidlech pro případ rozchodu nebo úmrtí jednoho z partnerů. Zvažte také pojištění schopnosti splácet, které ochrání oba v případě nečekaných životních situací.

Důkladná příprava a jasná smlouva jsou klíčem k bezproblémovému společnému bydlení na hypotéku pro nesezdané partnery.

Jak získat hypotéku bez svatby

V případě společné žádosti o hypotéku banka posuzuje příjmy i závazky obou nesezdaných partnerů. Pokud jsou příjmy dostatečně vysoké a stabilní, je možné dosáhnout na vyšší úvěr a výhodnější podmínky než při žádosti jednotlivce.

Proces sjednání hypotéky je obdobný jako u manželských párů. Partneři podávají společnou žádost a předkládají požadované dokumenty, například potvrzení o příjmu, výpisy z účtu, kupní smlouvu nebo návrh budoucí smlouvy. Následuje posouzení bonity, schválení úvěru a podpis úvěrové smlouvy. Po splnění všech podmínek banky dochází k čerpání hypotéky a převodu vlastnických práv.

Vybraná rizika společné hypotéky partnerů

Při společné hypotéce nesezdaných partnerů je důležité počítat i s nepříznivými životními situacemi. Níže uvádíme nejčastější z nich a možnosti, jak je řešit:

Rozchod a hypotéka

Při ukončení vztahu je nutné dohodnout, kdo v nemovitosti zůstane a jak se vypořádají podíly i závazky.

- Převzetí hypotéky partnera: Převod hypotéky na jednoho z partnerů je možný. Banka však musí znovu posoudit finanční situaci dlužníka a schválit změnu.

- Vyplacení partnera z hypotéky: Jeden z partnerů se může rovněž rozhodnout vyplatit podíl bývalého partnera. Při financování hypotékou je opět nutný souhlas banky, úprava smlouvy a právních vztahů k nemovitosti.

Po rozchodu může být problematické také refinancování společné hypotéky. Banka opět posuzuje bonitu dlužníka. V případě nízké bonity je nutné zajistit dalšího spoludlužníka se stabilním a dostatečně vysokým příjmem.

Úmrtí partnera

Smrt jednoho z partnerů může mít vážné dopady na splácení i vlastnictví nemovitosti.

- Partner zemře, řešení hypotéky: Přeživší partner musí řešit nejen splácení úvěru, ale také právní vztah k nemovitosti.

- Dědictví a hypotéka nesezdaní: Bez závěti není nesezdaný partner automaticky dědicem, což může výrazně zkomplikovat převod nemovitosti i hypotéky.

Daňový odpočet úroků nesezdaní

Z pohledu daňového odpočtu úroků z hypotéky není mezi manželi a nesezdanými partnery žádný rozdíl. Rozhodující není forma vztahu, ale to, kdo je uveden jako dlužník (nebo spoludlužník) v úvěrové smlouvě a zároveň jako vlastník (nebo spoluvlastník) nemovitosti.

Pokud jsou oba partneři zapsáni v úvěrové smlouvě i v katastru nemovitostí, mohou si úroky z hypotéky odečíst z daní. Odpočet může uplatnit jeden z nich, nebo si jej mohou rozdělit podle vzájemné dohody.

Naopak pokud je hypotéka i nemovitost vedena pouze na jednoho z partnerů, odpočet může uplatnit pouze tento partner.

Životní pojištění k hypotéce

Při sjednávání hypotéky by nesezdaní partneři neměli podceňovat význam životního pojištění. Na rozdíl od manželů nebo registrovaných partnerů nejsou automaticky chráněni zákonem, a proto je vhodné mít pojištění, které pokryje splátky úvěru v případě úmrtí nebo vážného onemocnění jednoho z partnerů.

Dobře nastavená pojistka může druhému partnerovi pomoci zvládnout těžké období a umožnit mu zůstat v nemovitosti bez nutnosti složitého splácení nebo prodeje.

Jak získat bonus 500 Kč ke stavebnímu spoření

Od 1. července 2025 spustila Moneta stavební spořitelna novou akční nabídku pro klienty, kteří si uzavřou smlouvu o stavebním spoření v tarifu ProSpoření online.

Každý, kdo využije tuto možnost, získá bonus 500 Kč, který bude připsán na účet stavebního spoření. Připsání proběhne nejpozději první den měsíce, který následuje po uplynutí čtyř kalendářních měsíců od uzavření smlouvy.

Podmínkou pro získání bonusu je, že klient bude spořit minimálně 6 let. V případě dřívějšího ukončení spoření si Moneta vyhrazuje právo připsaný bonus odečíst.

1. Proč jste se rozhodla pro řešení s hyponamíru?

Kvůli pozitivním recenzím.

2. Jak hodnotíte sjednání hypotéky online formou (bez návštěvy pobočky bank a poradců)?

Skvělé, ušetří čas a nervy.

3. V čem jsme Vám dokázali nejvíce pomoct?

V čemkoliv na co jsme se ptali.

4. Jak hodnotíte odbornost a informovanost specialisty, který se Vám věnoval v průběhu řešení hypotéky?

Monika Cahová – komunikativní, rychlá, přátelská, milá, schopná odpovědět na veškeré dotazy, řešila i věci s realitní makléřkou jako domlouvání odhadu nemovitosti apod.

5. Co by pomohlo tomu, aby se Vám snáze používalo naše internetové hypoteční bankovnictví?

Na nic jsme nepřišli.

6. Jaké informace Vám v průběhu procesu chyběly nebo nebyly dostatečně jasné?

Vše bylo jasné.

7. Jak jste se dozvěděla o hyponamíru?

Internet.

8. Napište o nás krátkou recenzi.

Doporučujeme 100%. Všechno proběhlo hladce bez jakýchkoliv problémů. Férové a rychlé jednání. Monika Cahová byla velmi přátelská, nápomocná, profesionální a zodpověděla všechny naše dotazy.

Co ovlivní vaši úrokovou sazbu u nové hypotéky?

Od 1. července 2025 dochází u Partners Banky ke zvýšení úrokových sazeb na hypotečních úvěrech s fixací na 3 a 5 let. Jednoletá fixace se nemění.

Zákazníci mohou získat úrok již od 4,59 % ročně, pokud splní následující podmínky:

- LTV nesmí překročit 80 %

- doložení energetického štítku PENB znamená slevu 0,1 %

- a další sleva 0,1 % platí při aktivním využívání běžného účtu (alespoň 5 plateb kartou měsíčně a příchozí platby v min. výši 20 000 Kč měsíčně)