Jak si stojí hypotéky a spotřebitelské úvěry. Co je lepší?

K financování vlastního bydlení můžete využít různé typy úvěrů. Pokud kupujete nemovitost nebo plánujete její výstavbu, využijte hypotéku. Menší rekonstrukce nebo pořízení fotovoltaické elektrárny můžete financovat úvěrem ze stavebního spoření bez zástavy. Přečtěte si, jaké jsou rozdíly mezi hypotékou a spotřebitelským úvěrem.

Letos na konci srpna měli Češi podle statistiky České národní banky půjčeno více než 2,1 bilionu korun. Z toho 1 651 miliard korun tvořily úvěry na bydlení a 465 miliard úvěry na spotřebu.

Z loňského průzkumu České bankovní asociace vyplynulo, že zkušenost s nějakým typem úvěru má 83 procent Čechů. Nejčastěji lidé využívají nákupy na splátky, kontokorenty nebo jiné spotřebitelské úvěry a půjčky. Pětina Čechů má zkušenost s hypotečním úvěrem.

„Jednotlivé typy spotřebitelských úvěrů se liší maximální dobou splatnosti, výší částky, kterou si lze půjčit, možným způsobem využití peněz a také formou zajištění. K pořízení nebo financování výstavby nemovitosti je určena hypotéka. Menší rekonstrukci, opravu nebo modernizaci domova lze naopak výhodně financovat úvěrem ze stavebního spoření. Takzvané nákupy na splátky mohou být řešením pro ty, kteří nutně potřebují zaplatit například novou sedačku, pračku nebo televizor,“ doplňuje Veronika Kráčmar Hegrová z fintech startupu hyponamiru.cz.

Jaký je rozdíl mezi úvěrem a hypotékou?

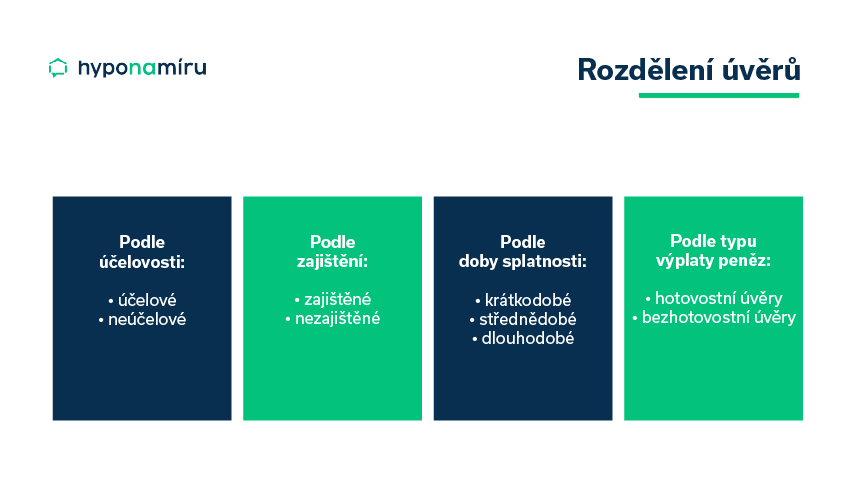

Spotřebitelským úvěrem se v širším významu označuje jakákoliv půjčka peněz. Úvěrem je tedy jak hypotéka, tak účelový úvěr na auto (pozn. někdy zkráceně nazývaný jako spotřebák) nebo neúčelový úvěr na cokoliv.

Jaký je rozdíl mezi úvěrem a půjčkou? Úvěr se týká čistě peněz. Půjčka nemusí být pouze finanční, ale půjčit si můžete za úplatu například auto, chalupu nebo jiný libovolný hmotný majetek.

Co je hypotéka

Hypotéka je s výjimkou takzvané americké hypotéky vždy účelový úvěr. To znamená, že je přesně dáno, jakým způsobem mohou být peníze od banky využity.

„Nejčastěji lidé využívají tento úvěr na koupi nemovitosti určené k bydlení. A nemusí se jednat pouze o byt, rodinný dům nebo stavební pozemek. Hypotékou je možné financovat i nákup rekreační nemovitosti, která má číslo popisné nebo evidenční, stojí na vlastním pozemku, vede k ní oficiální přístupová cesta a je uzpůsobena celoročnímu užívání,“ uvádí Veronika Kráčmar Hegrová. Podrobně se tomuto tématu věnuje článek Hypotéka na rekreační nemovitost.

Hypotékou můžete financovat nejen koupi nemovitosti, ale také její výstavbu, opravu, rekonstrukci či modernizaci, vypořádání dědictví, společného jmění manželů (SJM) nebo využít k refinancování stávající hypotéky.

Dalším specifickým rysem hypotéky je dlouhá doba splatnosti. Například mBank vám při splnění podmínek umožní splácet úvěr až 40 let.

U hypotečních úvěrů počítejte s fixací úrokové sazby, a to například po dobu 3, 5, 7 nebo 10 let. Během tohoto období máte jistotu, že se vám výše měsíční splátky nezmění.

Veronika Kráčmar Hegrová k tomu doplňuje: „Zájemce o hypotéku musí splnit podmínky stanovené bankou a zákonem. Banky se budou zajímat především o výši a zdroj vašeho příjmu i případných spolužadatelů, míru vašeho stávajícího zadlužení (pozn. ukazatele DTI a DSTI) a hodnotu nemovitosti v zástavě (LTV).“

Americká hypotéka

V nabídce bank a nebankovních poskytovatelů úvěrů můžete najít i takzvanou americkou hypotékou. Na rozdíl od klasické hypotéky můžete u tohoto finančního produktu využít peníze na cokoliv. Financovat můžete třeba nákup družstevního bytu, chaty nebo chalupy, kterou nejde financovat účelovou hypotékou. Stejně jako u klasické hypotéky se budete muset poskytovateli úvěru zaručit a poskytnout do zástavy vhodnou nemovitost.

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Co je hypoúvěr?

Hypoúvěr je marketingový název zajištěného úvěru na bydlení, který ovšem neposkytují banky, nýbrž stavební spořitelny. K získání úvěru si nemusíte spořit na stavebním spoření. Peníze můžete využít pouze na řešení bytových potřeb. Stejně jako u klasické hypotéky je i v případě hypoúvěru nutné zajistit dluh vhodnou nemovitostí.

„Úrokové sazby hypoúvěrů jsou podobné těm u klasických hypoték. Vybrat si rovněž můžete fixaci například na 3, 6 nebo 10 let. Úvěr budete splácet v pravidelných měsíčních splátkách,“ uvádí Veronika Kráčmar Hegrová.

Plánujete pouze menší rekonstrukci nemovitosti, její modernizaci, investici do fotovoltaické elektrárny nebo tepelného čerpadla? V těchto případech můžete využít účelový úvěr od stavební spořitelny. Výhodou je, že získáte výhodné financování a nemusíte zastavovat nemovitost.

Úvěr na spotřebu

Spotřebitelské úvěry mohou být účelové i neúčelové. Nabízí je banky i nebankovní poskytovatelé úvěrů.

Typickým účelovým úvěrem je například spotřebitelská půjčka na auto. Na konkrétní zboží či služby si půjčujete i v případě nákupu na splátky. Pokud prodejce spolupracuje s některou ze splátkových společností, stačí navštívit jeho internetové stránky nebo kamennou prodejnu, vybrat si produkt a sjednat si na jeho nákup spotřebitelský úvěr.

U neúčelových úvěrů můžete získané peníze využít na cokoliv. Banky vám mohou poskytnout až několik milionů korun a splatnost úvěru je maximálně 10 let. Například Komerční banka nabízí Osobní půjčku až do výše 2,5 milionu korun. Maximální doba splácení tohoto úvěru je 8 let.

U nebankovních společností se setkáte i s takzvanou mikropůjčkou. Půjčit si obvykle můžete částku do 10 tisíc korun a peníze je nutné splatit do 30 dnů. Po bezproblémovém splacení prvního úvěru vám může poskytovatel navýšit úvěrový rámec. Nevýhodou mikropůjček je velmi vysoká úroková sazba.

Peníze můžete čerpat i v rámci kontokorentu. Sjednat si ho můžete k běžnému účtu a čerpat peníze takzvaně do mínusu.

Banky rády nabízí svým klientům také kreditní karty. Během bezúročného období, které se nejčastěji pohybuje od 45 do 55 dní, vám banka půjčuje peníze zadarmo. Pokud nestihnete vyčerpanou částku včas splatit, začnete čerpat úvěr. Úrokové sazby těchto úvěrů se pohybují i nad 20 procenty ročně. Jedná se tedy o poměrně drahé financování.

Spotřebitelský úvěr vs. hypotéka

Co je výhodnější, úvěr nebo hypotéka? Spotřebitelské úvěry se vyplatí využít v situaci, kdy potřebujete půjčit nižší částku na kratší dobu. Výhodou spotřebitelských úvěrů je rychlost vyřízení. Není také potřeba ručit nemovitostí. Naopak nevýhodou spotřebitelských úvěrů je oproti hypotéce vyšší úroková sazba a kratší splatnost. Podívejte se na srovnání vybraných spotřebitelských úvěrů a hypoték.

| Komerční banka – Osobní půjčka | ČSOB – Půjčka na bydlení | |

| Výše úvěru: | 300 000 Kč | 300 000 Kč |

| Doba splatnosti úvěru: | 5 let | 5 let |

| Roční úroková sazba: | 7,5 % | 8,9 % |

| Měsíční splátka: | 6 096 Kč | 6 213 Kč |

| Buřinka – Úvěr na rekonstrukci bydlení | Česká spořitelna – Hypotéka | |

| Výše úvěru: | 2 000 000 Kč | 2 000 000 Kč |

| Doba splatnosti úvěru: | 20 let | 20 let |

| Fixace: | 3 roky | 3 roky |

| Roční úroková sazba: | 7,19 % | 6,64 % |

| Měsíční splátka: | 15 888 Kč | 15 190 Kč |

„Hypotéka je dlouhodobý úvěr, s jehož pomocí si můžete pořídit vlastní bydlení. Výhodou hypotéky je, že získáte jednorázově vysokou částku, na jejíž splacení máte velmi dlouhou dobu. Čím déle budete hypotéku splácet, tím nižší bude měsíční splátka úvěru. Při výběru hypotéky se vyplatí využít služeb nezávislých hypotečních specialistů, kteří umí porovnat nejen výši úrokových sazeb, ale i další parametry úvěrů na bydlení,“ dodává Veronika Kráčmar Hegrová.

Nepřehlédněte

ČSOB snižuje úrokové sazby a zvyšuje slevy za příjem na účet