Hypotéka pro nesezdaný pár

Hypotéka bez svatby? Zjistěte, jaké výhody i rizika přináší společná hypotéka nesezdaným párům a na co si dát pozor při koupi nemovitosti.

Co si z článku odnést:

- Banky běžně poskytují hypotéky i nesezdaným párům. Pro banku je důležitá bonita žadatelů o úvěr.

- Právní postavení nesezdaných partnerů při koupi nemovitosti je slabší než u manželů nebo registrovaných partnerů, zejména v otázkách majetku a dědění.

- Nesezdaní partneři si mohou vzít hypotéku společně. Každý má určitý podíl na nemovitosti a ručí za celý úvěr. Hypotéku však může čerpat i pouze jeden z partnerů.

- V případě rozchodu si musí nesezdaní partneři sami dohodnout vypořádání vlastnictví i hypotéky.

- Dohodu mezi partnery je vhodné uzavřít písemně, aby se předešlo nedorozuměním při případném rozchodu nebo v jiných neočekávaných životních situacích.

- Při společné žádosti banka posuzuje příjmy obou partnerů, což může zvýšit šanci na vyšší úvěr, ale zároveň znamená sdílenou odpovědnost za jeho splácení.

- Převod hypotéky na jednoho z partnerů vyžaduje souhlas banky a nové posouzení jeho bonity.

- Možnost daňového odpočtu úroků z hypotéky má ten, kdo je uveden jako dlužník nebo spoludlužník v úvěrové smlouvě a zároveň jako vlastník nebo spoluvlastník nemovitosti.

Mladí lidé dnes na svatbu nespěchají. Po studiích často upřednostňují kariéru nebo cestování a teprve kolem třicítky začínají řešit otázku vlastního bydlení. Pokud nezískají byt či dům od rodičů nebo jim rodina finančně nepomůže s jejich pořízením, rozhodují se mezi nájmem a koupí nemovitosti. Právě v této fázi často přichází na řadu hypotéka.

„Společná hypotéka bez manželství dnes pro banky nepředstavuje problém. Z hlediska schvalování úvěru nejde o nic výjimečného. Důležité je ovšem tento krok dopředu promyslet a dohodnout se, jak naložit s hypotékou a nemovitostí v případě rozchodu nebo jiných nenadálých okolností. Vždy se vyplatí stvrdit dohodu smlouvou,“

říká Miroslav Majer, CEO fintech startupu Hyponamíru.cz.

Formy soužití v ČR

Partnerské soužití v České republice může mít podobu manželství, registrovaného partnerství (pro stejnopohlavní páry) nebo nesezdaného soužití. Každá z těchto forem přináší odlišná práva a povinnosti, zejména v oblasti majetku, dědění, vyživovací povinnosti a vztahu k dětem.

Manželství a registrované partnerství, platné v rozšířené podobě od roku 2025, poskytují téměř stejnou právní ochranu. Zahrnují společné jmění, dědění v první dědické třídě i nárok na vdovský nebo vdovecký důchod.

Nesezdané soužití není právně upraveno. Partneři mají omezená práva a v oblasti majetku, dědění i sociálních jistot jsou výrazně znevýhodněni.

| Oblast | Manželství | Registrované partnerství (od 2025) | Nesezdané soužití |

| Společné jmění | Ano | Ano | Ne |

| Vyživovací povinnost | Ano | Ano | Ne |

| Dědění | 1. třída | 1. třída | 2./3. třída, omezeně |

| Osvojení dítěte | Ano (společně) | Ne (jen přiosvojení) | Ne |

| Vdovský důchod | Ano | Ano | Ne |

| Právo na informace | Ano | Ano | Omezeně (s plnou mocí) |

| Zastupování | Ano | Ano | Ne (jen na základě plné moci) |

Hypotéka a registrované partnerství

Od roku 2025 mají nově uzavřená partnerství stejnopohlavních párů stejná práva při sjednávání hypotéky a nabývání nemovitosti jako manželé. Automaticky vzniká společné jmění, o hypotéku žádají společně, ručí za ni oba a majetek i dluhy se v případě rozchodu řeší podle zákona.

U registrovaných partnerství uzavřených před rokem 2025 však společné jmění nevzniká. Majetek je veden v podílovém spoluvlastnictví a případné vypořádání při rozchodu je nutné řešit dohodou. Tito partneři mohou svůj svazek převést na nový právní režim a získat stejná práva jako manželé.

| ✅Typ úvěru: | Nová hypotéka |

|---|---|

| ✅Úrok: | od 4,19 % |

| ✅Hodnota nemovitosti: | 3 800 000 Kč |

| ✅Doba splácení: | 30 let |

| ✅Výše úvěru: | 3 500 000 Kč |

| ✅Měsíční splátka: | 17 095 Kč |

Nesezdaný pár hypotéka

Rozdíl mezi hypotékou pro manžele a hypotékou pro nesezdaný pár spočívá především v právním postavení žadatelů a způsobu vlastnictví nemovitosti. U manželů spadá nemovitost i hypotéka automaticky do společného jmění manželů a oba ručí za úvěr společně. V případě rozvodu je vypořádání majetku i dluhů právně upraveno, což obě strany chrání.

„U nesezdaného páru si mohou partneři vzít hypotéku společně, přičemž každý obvykle vlastní ideální polovinu nemovitosti a ručí za celý úvěr. Při rozchodu je nutné vypořádat vlastnictví i hypotéku dohodou mezi partnery, proto je velmi důležité mít už při pořizování nemovitosti vše smluvně ošetřeno. Týká se to například podílů na vlastnictví, způsobu splácení a pravidel pro případné vyrovnání,“

doplňuje Marek Pavlík, CEO portálu hypotecnikalkulacka.cz.

Hypotéku si však může vzít také pouze jeden z partnerů. V takovém případě je vlastníkem nemovitosti pouze on a zároveň plně odpovídá za splácení úvěru. Druhý partner v tomto uspořádání nemá žádná vlastnická práva k nemovitosti a ani nemá povinnost podílet se na splácení hypotéky.

Spoludlužník vs. ručitel u hypotéky. Jeden z partnerů se může stát pouze ručitelem. I když nezískává žádný podíl na nemovitosti, nese plnou odpovědnost za splacení úvěru v případě, že dlužník přestane splácet.

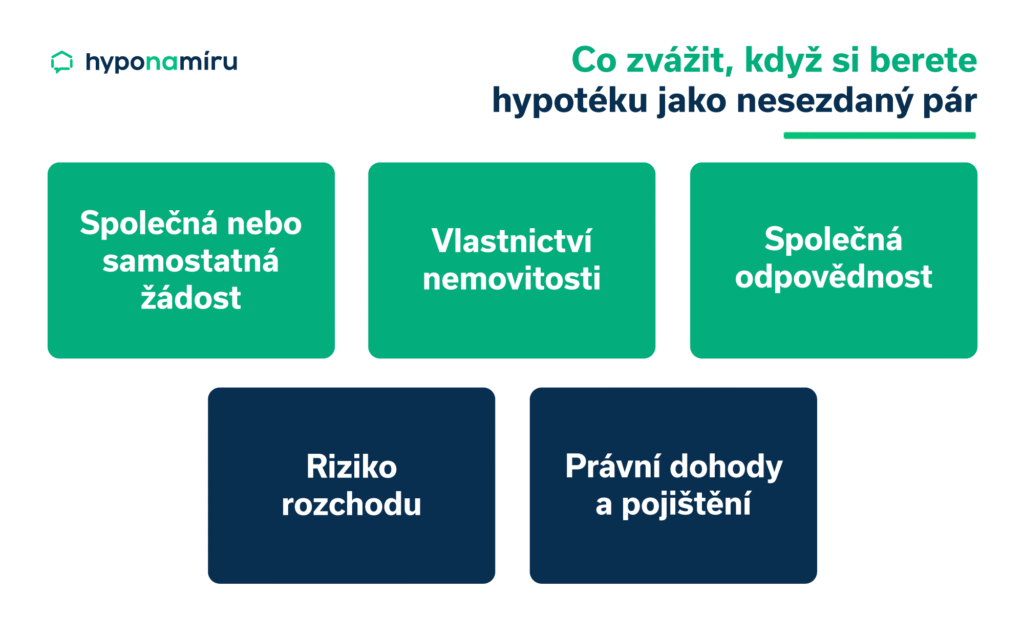

Hypotéka partnerů. Co zvážit?

Pokud si s partnerem pořizujete nemovitost, je dobré předem promyslet několik důležitých oblastí, které ovlivní vaše práva, odpovědnost i stabilitu společného soužití a majetkových vztahů.

- Společná nebo samostatná žádost o hypotéku? Rozhodněte se, zda budete o úvěr žádat společně, nebo pouze jeden z vás. Společná žádost zvyšuje šanci na vyšší úvěr, ale zároveň znamená sdílenou odpovědnost za splácení.

- Právo na nemovitost: Jasně si stanovte, kdo a v jakém podílu bude nemovitost vlastnit. Práva k nemovitosti by měla být přesně popsána ve smlouvě, aby bylo v případě rozchodu zřejmé, jak s majetkem naložit.

- Společná odpovědnost za úvěr: Pokud žádáte společně, oba ručíte za celý úvěr bez ohledu na výši svého podílu na nemovitosti. Je důležité si uvědomit, že banka může vymáhat splátky po kterémkoli z vás.

- Riziko rozchodu: Při rozchodu je nutné vypořádat nejen hypotéku, ale i vlastnictví nemovitosti. Bez předem sjednané dohody může být situace složitá a vést ke sporům.

- Právní dohody a pojištění: Doporučuje se uzavřít písemnou smlouvu o vypořádání podílů a pravidlech pro případ rozchodu nebo úmrtí jednoho z partnerů. Zvažte také pojištění schopnosti splácet, které ochrání oba v případě nečekaných životních situací.

Důkladná příprava a jasná smlouva jsou klíčem k bezproblémovému společnému bydlení na hypotéku pro nesezdané partnery.

Jak získat hypotéku bez svatby

V případě společné žádosti o hypotéku banka posuzuje příjmy i závazky obou nesezdaných partnerů. Pokud jsou příjmy dostatečně vysoké a stabilní, je možné dosáhnout na vyšší úvěr a výhodnější podmínky než při žádosti jednotlivce.

Proces sjednání hypotéky je obdobný jako u manželských párů. Partneři podávají společnou žádost a předkládají požadované dokumenty, například potvrzení o příjmu, výpisy z účtu, kupní smlouvu nebo návrh budoucí smlouvy. Následuje posouzení bonity, schválení úvěru a podpis úvěrové smlouvy. Po splnění všech podmínek banky dochází k čerpání hypotéky a převodu vlastnických práv.

Vybraná rizika společné hypotéky partnerů

Při společné hypotéce nesezdaných partnerů je důležité počítat i s nepříznivými životními situacemi. Níže uvádíme nejčastější z nich a možnosti, jak je řešit:

Rozchod a hypotéka

Při ukončení vztahu je nutné dohodnout, kdo v nemovitosti zůstane a jak se vypořádají podíly i závazky.

- Převzetí hypotéky partnera: Převod hypotéky na jednoho z partnerů je možný. Banka však musí znovu posoudit finanční situaci dlužníka a schválit změnu.

- Vyplacení partnera z hypotéky: Jeden z partnerů se může rovněž rozhodnout vyplatit podíl bývalého partnera. Při financování hypotékou je opět nutný souhlas banky, úprava smlouvy a právních vztahů k nemovitosti.

Po rozchodu může být problematické také refinancování společné hypotéky. Banka opět posuzuje bonitu dlužníka. V případě nízké bonity je nutné zajistit dalšího spoludlužníka se stabilním a dostatečně vysokým příjmem.

Úmrtí partnera

Smrt jednoho z partnerů může mít vážné dopady na splácení i vlastnictví nemovitosti.

- Partner zemře, řešení hypotéky: Přeživší partner musí řešit nejen splácení úvěru, ale také právní vztah k nemovitosti.

- Dědictví a hypotéka nesezdaní: Bez závěti není nesezdaný partner automaticky dědicem, což může výrazně zkomplikovat převod nemovitosti i hypotéky.

Daňový odpočet úroků nesezdaní

Z pohledu daňového odpočtu úroků z hypotéky není mezi manželi a nesezdanými partnery žádný rozdíl. Rozhodující není forma vztahu, ale to, kdo je uveden jako dlužník (nebo spoludlužník) v úvěrové smlouvě a zároveň jako vlastník (nebo spoluvlastník) nemovitosti.

Pokud jsou oba partneři zapsáni v úvěrové smlouvě i v katastru nemovitostí, mohou si úroky z hypotéky odečíst z daní. Odpočet může uplatnit jeden z nich, nebo si jej mohou rozdělit podle vzájemné dohody.

Naopak pokud je hypotéka i nemovitost vedena pouze na jednoho z partnerů, odpočet může uplatnit pouze tento partner.

Životní pojištění k hypotéce

Při sjednávání hypotéky by nesezdaní partneři neměli podceňovat význam životního pojištění. Na rozdíl od manželů nebo registrovaných partnerů nejsou automaticky chráněni zákonem, a proto je vhodné mít pojištění, které pokryje splátky úvěru v případě úmrtí nebo vážného onemocnění jednoho z partnerů.

Dobře nastavená pojistka může druhému partnerovi pomoci zvládnout těžké období a umožnit mu zůstat v nemovitosti bez nutnosti složitého splácení nebo prodeje.

Nepřehlédněte

Nepřehlédněte

hypotalks #04: Investice do nemovitostí v Thajsku

Vývoj úrokových sazeb hypoték 2020 - 2026

Vývoj inflace v ČR 2021 - 2026

Recenze - hypoteční specialista: Monika Cahová, klient: Michal S.

HypoNews #1/26: Růst sazeb hypoték, vývoj realit, hypoték a pojištění a výnos investičního bytu