Hypotéka bez dokládání faktur při stavbě domu nebo rekonstrukci

Plánujete stavbu či rekonstrukci domu a řešíte hypotéku? Zjistěte, jaké možnosti čerpání máte a jak si ušetřit čas i starosti s administrativou.

Co si z článku odnést:

- Stavba domu od základů nebo větší rekonstrukce je spojena s náročnou administrativou. Před zahájením prací je nutné mít vyřešený projekt, povolení a financování.

- Banky posuzují schopnost žadatele splácet úvěr, sledují výši a zdroj příjmů, zadluženost a požadují zajištění úvěru vhodnou nemovitostí.

- Hypotéku lze čerpat jednorázově nebo postupně podle fáze výstavby či rekonstrukce. Postupné čerpání je běžné při realizaci nových projektů.

- Hypotéka bez dokládání faktur výrazně usnadňuje administrativu během stavby a snižuje časovou náročnost dokládání výdajů.

- Tento typ hypotéky se odvíjí od rozpočtu stavby. Banka uvolňuje prostředky postupně po kontrolách odhadce, který ověřuje skutečný pokrok.

- Výhodou je vyšší flexibilita při plánování prací a možnost zpětného proplacení nákladů uhrazených z vlastních prostředků.

- Úvěr je nutné vyčerpat do smluvně stanoveného data. Standardní lhůta bývá až 24 měsíců od podpisu smlouvy s možností prodloužení.

- Postupné čerpání může být zpoplatněno a za nedočerpání nad stanovený limit hrozí sankce.

Chystáte se stavět dům od základů nebo plánujete jeho rekonstrukci? Pokud nemáte po ruce spolehlivou realizační firmu, která vše zařídí na klíč, připravte se na pořádnou dávku administrativy. Ještě před zahájením samotné stavby je nutné mít kompletní projektovou dokumentaci, všechna potřebná povolení a samozřejmě také vyřešené financování.

„Při výstavbě nebo rekonstrukci domu se nevyhnete průběžnému placení faktur řemeslníkům, dodavatelům a stavebním firmám. Během celé realizace se vám nashromáždí desítky faktur, jejichž evidence a dokládání jsou časově náročné. Výrazné zjednodušení administrativy nabízí hypotéka bez dokládání faktur,“

doplňuje Miroslav Majer, CEO fintech startupu Hyponamíru.cz.

Možnosti čerpání hypotéky

Hypotéku je možné čerpat buď jednorázově, nebo postupně. První varianta se typicky využívá například při koupi starší nemovitosti, dokončené novostavby (jednorázové čerpání po kolaudaci), při vypořádání vlastnických vztahů nebo při refinancování úvěrů. Po splnění všech podmínek smlouvy banka převede celou částku najednou, a to buď do advokátní úschovy, přímo na účet prodávajícího nebo jiného určeného subjektu.

Postupné čerpání se nejčastěji uplatňuje při výstavbě nebo rekonstrukci nemovitosti. Banka vám peníze uvolňuje po jednotlivých částech, takzvaných tranších, podle aktuální fáze realizace. Konkrétně se může jednat například o dokončení základové desky, hrubé stavby nebo střechy.

Odložené čerpání hypotéky

Sladit stavební firmy, řemeslníky a další dodavatele nebývá jednoduché, takže zahájení prací se může oproti původnímu plánu zpozdit. Banka přitom stanovuje lhůtu, ve které je nutné úvěr vyčerpat. U hypoték na výstavbu nebo rekonstrukci bývá standardně doba čerpání až 24 měsíců od podpisu smlouvy.

Pokud se stavba zpozdí, je možné v mnoha případech požádat o individuální prodloužení této lhůty. Proto je vhodné si tyto podmínky ověřit u konkrétní banky ještě před zahájením projektu.

Hypotéka bez dokládání faktur

Při sjednávání hypotéky se banka vždy zajímá o účel využití finančních prostředků. Pokud plánujete výstavbu nebo rekonstrukci, můžete využít čerpání hypotéky bez dokládání faktur. Tento způsob financování je založený na rozpočtu stavby a následné kontrole skutečného průběhu prací ze strany banky.

Postup čerpání:

- Příprava rozpočtu: Pro banku připravíte rozpočet stavebních prací, který slouží jako podklad pro určení výše a struktury čerpání úvěru.

- Čerpání prostředků: Banka vám poskytne finanční prostředky na základě schváleného rozpočtu.

- Realizace stavebních prací: Práce provádíte podle vlastního harmonogramu. Jednotlivé faktury nemusíte dokládat.

- Kontrola prostavěnosti: Po dokončení části projektu banka vyšle odhadce, který ověří, zda byly prostředky využity účelně a odpovídají skutečnému stavu nemovitosti.

- Další čerpání prostředků: Pokud kontrola dopadne bez výhrad, můžete pokračovat v čerpání dalších částí úvěru.

- Začátek splácení: Jistinu úvěru začnete splácet až po ukončení čerpání úvěru. Měsíční splátka obsahuje splátku jistiny a úroku.

| ✅Typ úvěru: | Nová hypotéka |

|---|---|

| ✅Úrok: | od 4,19 % |

| ✅Hodnota nemovitosti: | 3 800 000 Kč |

| ✅Doba splácení: | 30 let |

| ✅Výše úvěru: | 3 500 000 Kč |

| ✅Měsíční splátka: | 17 095 Kč |

Výhody hypotéky bez faktur

„Jednou z hlavních výhod čerpání hypotéky bez dokládání faktur je výrazně nižší administrativní náročnost. Nemusíte evidovat ani předkládat jednotlivé faktury za provedené práce. Tím získáváte větší flexibilitu při realizaci projektu, protože si můžete naplánovat stavební práce podle vlastních potřeb bez vazby na fakturaci,“

uvádí Marek Pavlík, CEO portálu hypotecnikalkulacka.cz.

Kromě toho banky často umožňují zpětné proplacení již vynaložených nákladů, které jste uhradili z vlastních prostředků. To je praktické zejména ve chvíli, kdy s rekonstrukcí začnete dříve, než je hypotéka zcela vyřízena.

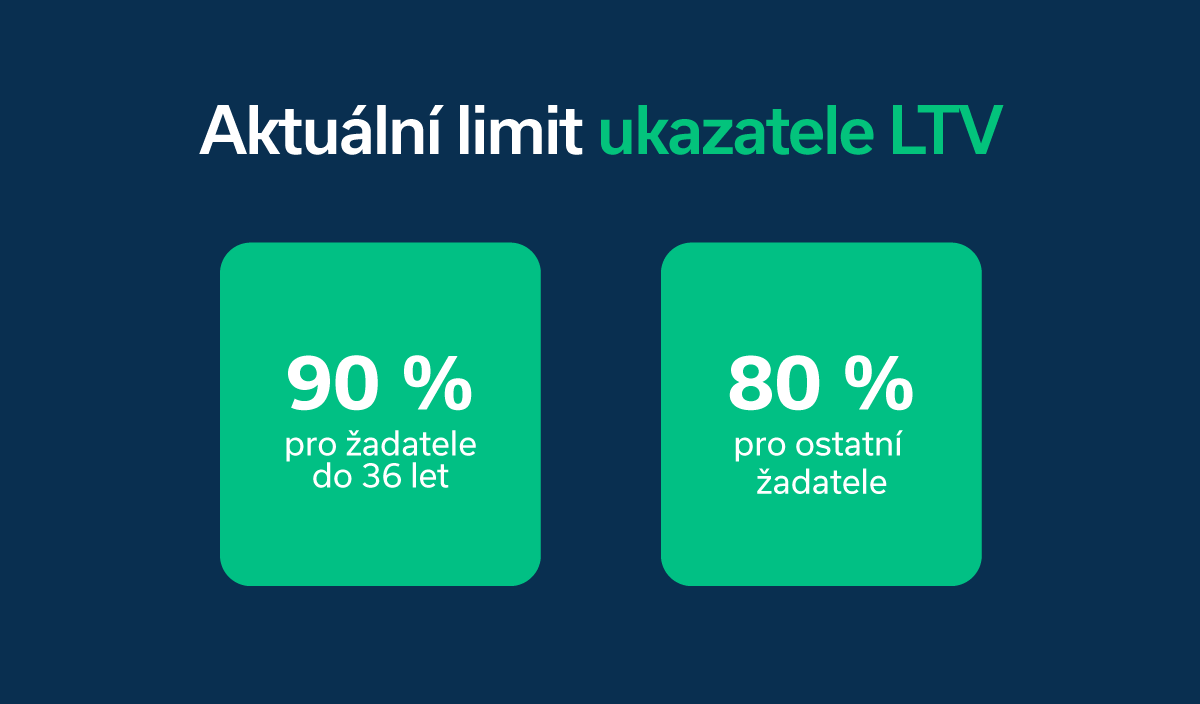

Podmínky hypotéky

Banka při schvalování hypotéky zkoumá, zda budete schopni úvěr dlouhodobě splácet. Posuzuje výši a zdroj příjmů, jejich pravidelnost, vaši zadluženost a platební historii. Vyžaduje také vlastní finanční spoluúčast. Standardně je potřeba mít našetřeno alespoň 20 % z hodnoty nemovitosti. Mladší žadatelé mohou dosáhnout až na 90 % z odhadní hodnoty.

Důležitou podmínkou je také zajištění úvěru nemovitostí. Může jít nejen o financovanou nemovitost, ale i o jinou vhodnou nemovitost, například byt nebo dům rodičů. Při výstavbě i rekonstrukci hraje roli odhadovaná budoucí hodnota nemovitosti.

Které banky nabízejí hypotéku bez dokládání faktur? Podmínky se u jednotlivých bank liší, ale většina umožňuje čerpání formou záloh bez nutnosti předkládat faktury. Vyplatí se porovnat aktuální nabídky a využít zkušeností hypotečního poradce.

Položkový rozpočet pro banku vzor

V položkovém rozpočtu pro banku jsou popsány hlavní části stavby nebo rekonstrukce. Zahrnuje například zemní práce, základy, nosné konstrukce, střechu, okna, technické rozvody a dokončovací úpravy. U každé položky se uvádí rozsah prací (například v metrech čtverečních), jednotková cena a výsledná částka.

Při sestavování rozpočtu pro banku můžete vycházet z rozpočtu stavby. Není však nutné zacházet do detailů, banka ocení především přehlednost a logické členění. Vzorový formulář bývá obvykle dostupný ke stažení na webových stránkách konkrétní banky.

Podrobnější informace pro vás máme v článku Jak sestavit položkový rozpočet stavby kvůli hypotéce

Kontrola prostavěnosti odhadcem

Banka zajišťuje kontrolu postupu stavby prostřednictvím smluvního odhadce nebo znalce, který navštíví staveniště a ověří skutečný pokrok oproti rozpočtu a harmonogramu. Zjištěný stav zaznamená do protokolu, jenž obsahuje rozsah provedených prací, hodnotu dokončených etap a jejich soulad s již čerpanými finančními prostředky. Na základě tohoto protokolu banka rozhoduje o uvolnění dalších prostředků.

Postupné čerpání hypotéky a poplatky

Postupné čerpání hypotéky s sebou nese dodatečné náklady. Nejčastěji se jedná o poplatky za jednotlivé návštěvy odhadce na stavbě. Jejich výše závisí na bance a složitosti projektu, obvykle se pohybuje mezi 1 500 a 5 400 Kč.

Některé banky umožňují první dvě až tři čerpání zdarma. Za každé další může být účtován poplatek v rozmezí 300 až 500 Kč.

V případě zpoždění výstavby může být nutné požádat o prodloužení lhůty pro čerpání, které bývá zpoplatněno. Stejně tak si banky účtují poplatky za výraznější změny v úvěrové smlouvě, například za úpravu harmonogramu nebo předčasné ukončení čerpání.

Každá banka používá vlastní sazebník, proto je vhodné prostudovat podmínky předem a ujistit se, s čím je potřeba počítat.

Nevyčerpané tranše a sankce

Většina bank v Česku umožňuje nedočerpat až 20 % z výše sjednaného úvěru. Pokud tyto prostředky nevyužijete, stačí banku jednoduše informovat o ukončení čerpání. Co však dělat v situaci, kdy nevyčerpáte více než je povolený limit? V takovém případě si většina bank účtuje poplatek ve výši několika procent z částky, kterou jste nečerpali nad rámec povoleného limitu.

Přesné podmínky a tolerované maximum najdete vždy ve smluvní dokumentaci s bankou, proto je důležité ji předem pečlivě prostudovat.

Nepřehlédněte

Nepřehlédněte

hypotalks #04: Investice do nemovitostí v Thajsku

Vývoj úrokových sazeb hypoték 2020 - 2026

Vývoj inflace v ČR 2021 - 2026

Recenze - hypoteční specialista: Monika Cahová, klient: Michal S.

HypoNews #1/26: Růst sazeb hypoték, vývoj realit, hypoték a pojištění a výnos investičního bytu