Obsah článku

- Vyplatí se úsporné bydlení?

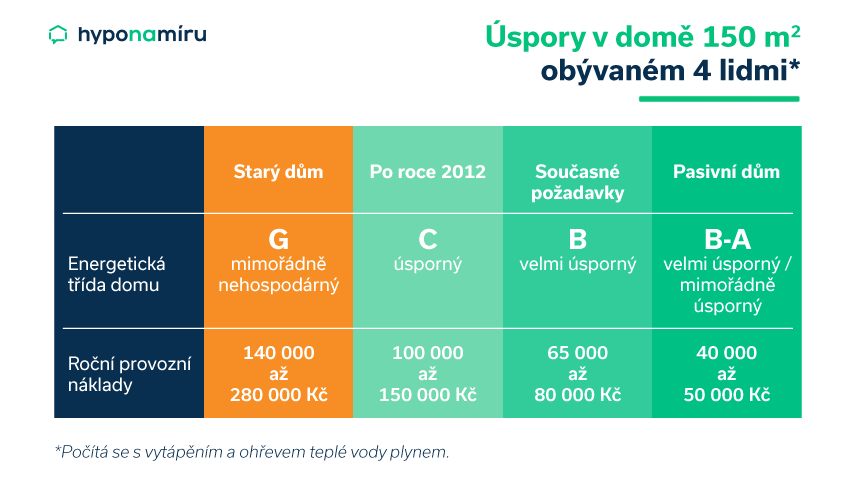

- Roční provozní náklady nemovitosti

- Sledujte hodnoty na energetickém štítku

- Jak dosáhnout úspor?

- Úvěry na bydlení

- Podmínky získání hypotéky

- Kčemu slouží udržitelné hypotéky

- Výhody udržitelné hypotéky

- Nabídka od ČSOB

- Nabídka Komerční banky

- Nabídka Banky Creditas

- Nabídka České spořitelny

- Nevýhody udržitelné hypotéky