Pracovní neschopnost a hypotéka – co byste měli vědět

Nemoc i úraz má velký dopad na rodinný rozpočet. Jaké pojištění uzavřít, abyste i v pracovní neschopnosti zvládali úvěr splácet?

Nemoc nebo úraz přichází nenadále. Pokud vám aktuální zdravotní stav nedovolí docházet do zaměstnání nebo podnikat, je nutné počítat s výrazným poklesem příjmu. Během několikaměsíční pracovní neschopnosti můžete přijít o desítky tisíc korun. Tyto peníze budou jistě scházet nejen při placení běžných výdajů, ale i pravidelných splátek hypotéky.

„Několikadenní výpadek příjmu zvládne řada Čechů pokrýt z vlastních úspor. Horší situace ovšem nastává v okamžiku dlouhodobé pracovní neschopnosti. Právě pro tyto případy se vyplatí mít vhodné pojištění úvěru, které vám pokryje měsíční splátky hypotéky a případně i dalších spotřebitelských úvěrů. O pojištění schopnosti splácet hypotéku by měli vážně uvažovat především živnostníci (OSVČ), kteří si neplatí nemocenské pojištění nebo si ho dobrovolně hradí pouze v minimální výši,“ upozorňuje Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Co je to pracovní neschopnost

Pracovní neschopnost je stav, kdy nemůžete ze zdravotních důvodů vykonávat své zaměstnání. Dočasně práce neschopným vás musí uznat lékař. Důvodem pracovní neschopnosti mohou být jak různé nemoci, tak i úrazy. Mezi nejčastější diagnózy se řadí nemoci dýchací soustavy, kam patří například infekce dýchacích cest a chřipky. Na dalších příčkách jsou nemoci pohybové soustavy, úrazy a otravy.

Jak dlouho Češi stonají?

V roce 2021 byla podle dostupných dat průměrná délka trvání pracovní neschopnosti z důvodu nemoci či úrazu 34,5 dne. Průměrná doba pracovní neschopnosti se v Česku v průběhu let zkracuje. Pro srovnání, v roce 2011 to bylo 44,1 dne.

Statistiky rovněž ukazují, že osoby samostatně výdělečně činné se ocitají v pracovní neschopnosti méně často než zaměstnanci. Pokud jim ovšem zdravotní stav nedovolí pracovat, průměrná doba jejich pracovní neschopnosti je oproti zaměstnancům přibližně dvojnásobná (77 dnů vs. 38 dnů).

Doba pracovní neschopnosti se odvíjí od stanovené diagnózy. Nejkratší dobu léčby vyžadují již zmíněné nemoci dýchací soustavy. Naopak nejdelší dobu trvá léčba zhoubných novotvarů (pozn. v průměru 187 dní).

Zaměstnanci a pracovní neschopnost

Zaměstnancům vyplácí v prvních 14 dnech dočasné pracovní neschopnosti náhradu mzdy zaměstnavatel. Od 15. dne náleží zaměstnanci nemocenská, kterou hradí Česká správa sociálního zabezpečení. Nemocenské se zpravidla poskytuje nejdéle 380 kalendářních dnů (tzv. podpůrčí doba) ode dne vzniku dočasné pracovní neschopnosti nebo nařízení karantény.

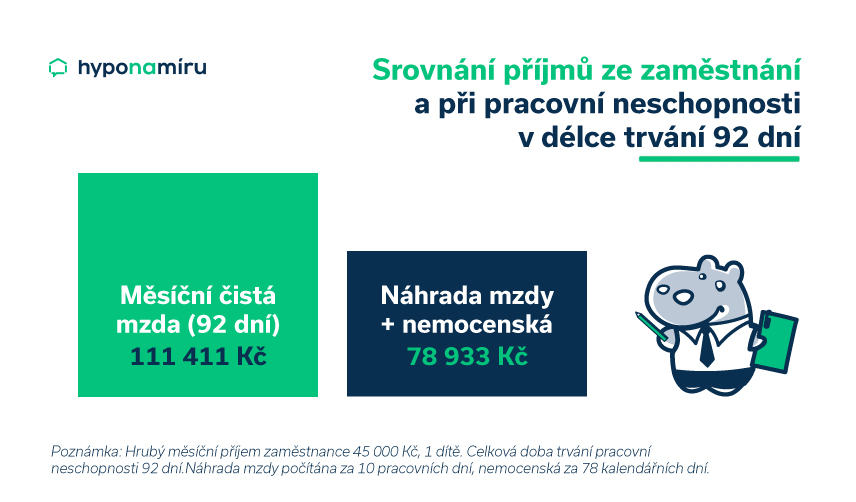

Miroslav Majer k tomu dodává: „I když má zaměstnanec nárok na náhradu mzdy a dávky nemocenského pojištění, tyto příjmy budou výrazně nižší než běžný příjem ze zaměstnání. Například zaměstnanec uplatňující slevu na jedno dítě s průměrným hrubým měsíčním příjmem 45 tisíc korun přijde během tří měsíců pracovní neschopnosti o více než 30 tisíc korun. Komerční pojištění hypotéky se v tomto případě rozhodně vyplatí.“

Podnikatelé a pracovní neschopnost

Pracovní neschopnost má mnohem výraznější finanční dopad na OSVČ. Oproti zaměstnancům totiž za prvních 14 dní nemoci nezískají žádnou náhradu mzdy. Od 15. dne mají stejně jako zaměstnanci nárok na dávky nemocenského pojištění, ale pouze za předpokladu, že si dobrovolně platí nemocenské pojištění.

Statistiky ovšem ukazují, že většina podnikatelů si toto pojištění neplatí. V roce 2021 si dobrovolně platilo nemocenské pojištění necelých 16 procent OSVČ, u nichž byla samostatná výdělečná činnost vedena jako hlavní činnost.

Pokud si jako OSVČ platíte pouze minimální měsíční pojistné na nemocenské pojištění ve výši 168 korun (pozn. částka stanovená pro rok 2023), vyplacená nemocenská je velmi nízká. Například při pracovní neschopnosti trvající 93 dnů obdržíte nemocenskou ve výši pouhých 12 641 korun.

Řada podnikatelů nahrazuje „státní pojištění“ komerčním, které zajistí vyšší příjem do rodinného rozpočtu. Pojištění pro případ pracovní neschopnosti si lze sjednat například v rámci životního pojištění.

Nevíte, jak vysokou nemocenskou získáte? K výpočtu nemocenské můžete využít Excel, který je ke stažení na stránkách MPSV.

Jak funguje pojištění pracovní neschopnosti?

Pojištění pracovní neschopnosti z důvodu nemoci nebo úrazu si lze sjednat v rámci soukromého životního pojištění k hypotéce nebo také v rámci balíčku bankopojištění. Princip fungování tohoto typu pojištění je v případě pracovní neschopnosti velmi jednoduchý.

„Po uplynutí karenční doby je třeba pojišťovně doložit potvrzení o pracovní neschopnosti a lékařskou zprávu. Pokud jsou splněny i ostatní podmínky plynoucí z pojistné smlouvy, pojišťovna vám vyplatí sjednanou denní dávku. V případě dlouhodobější pracovní neschopnosti můžete například po jednom měsíci pracovní neschopnosti požádat pojišťovnu o zálohové plnění,“ vysvětluje Miroslav Majer.

Karenční doba bývá u jednotlivých variant pojištění a pojišťoven různě dlouhá. Pojistné plnění může být vyplaceno například až po uplynutí lhůty 14 dnů pracovní neschopnosti. V praxi tedy získáte peníze od 15. dne dále. Karenční doba může být i mnohem delší, a to například 61 dní. Toto pojištění využívají především lidé, kteří mají dostatečnou finanční rezervu a chtějí se pojištěním chránit pro případ dlouhodobé nemoci či vážného úrazu.

Pojistné plnění může být vyplaceno po uplynutí karenční doby i zpětně, a to od prvního dne nemoci. Pokud je tedy například karenční doba 28 dní a v pracovní neschopnosti budete 30 dní, získáte pojistné plnění za celou dobu pracovní neschopnosti.

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Příklad: Pan Novák si sjednal životní pojištění, které zahrnuje riziko pracovní neschopnosti z důvodu nemoci či úrazu. Pojistné plnění je vypláceno po uplynutí karenční doby v délce 14 dní. V případě pojistného plnění je sjednána denní dávka ve výši 500 korun.

- Pokud by pracovní neschopnost trvala 10 dní, pan Novák by od pojišťovny nezískal nic.

- V případě 50denní pracovní neschopnosti by pan Novák získal dohromady 18 000 korun (výpočet 50 dní – 14 dní = 36 dní x 500 Kč = 18 000 Kč).

Výše denní dávky by měla pokrýt nejen splátku hypotéky, ale také další nezbytné rodinné výdaje. Výhodou tohoto pojištění je, že není vyžadováno potvrzení příjmů pro banku.

Pojištění splátek úvěru

Kromě pojištění pracovní neschopnosti si můžete sjednat také pojištění splátek úvěru. Rozdíl je v tom, že vám pojišťovna v případě nemoci či úrazu nevyplácí denní dávku, ale hradí za vás splátky úvěru. Pojistné plnění můžete získat i v dalších situacích. Například v případě úmrtí či plné invaliditě může pojišťovna uhradit zbývající dluh. Smlouva může obsahovat i pojištění proti ztrátě zaměstnání. Záleží na konkrétním typu a nastavení pojistného produktu.

Takzvané „bankopojištění“ nemusí být pro klienta ideální řešení. Toto pojištění je totiž navázané na hypotéku u banky a při refinancování nebo splacení úvěru pojištění zpravidla zaniká. Pokud se rozhodne klient znovu pojistit, je nové pojištění výrazně dražší, než kdyby měl smlouvu nezávisle na bance.

Na co si dát pozor

Při výběru pojištění pracovní neschopnosti si pečlivě přečtěte smlouvu. Pozornost věnujte zejména karenční době, všem omezením a výlukám. Riziko pracovní neschopnosti nemusí automaticky krýt každou nemoc. Například u pracovní neschopnosti z důvodu bolesti zad jsou pojišťovny, které budou k uplatnění plnění požadovat předložení neurologického nálezu. Některé pojišťovny rovněž nemusí plnit po celou dobu léčby – například nehradí dobu rehabilitace.

Pojišťovny si rovněž stanovují určitou čekací dobu, kdy například první dva měsíce od počátku pojištění nezískáte v případě nemoci pojistné plnění.

Kdo poradí s výběrem

Výběr pojištění je vhodné svěřit nezávislým pojišťovacím specialistům. Nabídky jednotlivých pojišťoven se totiž značně liší a při výběru je nutné přihlédnout i k individuálním potřebám každého zájemce. Vyhodnotit je třeba také všechna rizika hypotéky, aktuální finanční situaci, zohlednit výši příjmů a výdajů či vykonávanou profesi. Pro každého může vypadat nejvýhodnější pojištění trochu jinak.

Nepřehlédněte

ČSOB snižuje úrokové sazby a zvyšuje slevy za příjem na účet