Hyponamíru, specialista na online hypotéky a online refinancování hypoték, vám přináší již desátý díl HypoNews, vašeho průvodce světem hypoték. Provázet vás bude online CEO hyponamíru Miroslav Majer.

Je pravděpodobné, že ceny nemovitostí v České republice poklesnou? Nečekáme, že k takovému vývoji dojde. Předpokládáme, že ceny budou držet svou hodnotu až do doby, kdy se úrokové sazby začnou snižovat. Pokud byste měli vážný zájem o koupi nemovitosti, nerozhodujte se příliš dlouho. Přestože současný trh je příznivý pro kupující, situace se může rychle obrátit, jak jsme již byli svědky v minulosti. Více v článku na téma Vývoj cen nemovitostí v ČR – na výrazný pokles cen nečekejte.

Zajímá vás, proč na našem webu hyponamiru.cz diskutujeme o výši důchodů pro OSVČ? Je to proto, že OSVČ, kteří se náležitě nepřipraví na důchod, mohou čelit obtížím. Ideálně by se na stáří mělo myslet po celý pracovní život. Jednou z cest dobré přípravy je nákup nemovitosti na hypotéku, jelikož ceny nemovitostí obvykle překonávají inflaci. Investice do nemovitosti jako příprava na budoucnost je rozumná volba, a je také možné zakoupit i více nemovitostí s úmyslem je pronajímat a vytvořit si tak další příjem. Pokud si nejste jisti, zda i vy můžete investovat do nemovitosti, neváhejte se obrátit na naše hypoteční poradce. Více v článku OSVČ a důchod – co potřebujete vědět.

Refinancování hypoték a poplatky za její předčasné splacení. Toto je nyní horké téma, neboť mnozí klienti uzavřeli hypotéky s vysokými úrokovými sazbami, které by v blízké době mohly klesnout. Pokud se rozhodnete nyní pro refinancování, výše poplatku za předčasné splacení je minimální. Ale pozor, od příštího roku se má výše těchto poplatků zvýšit, aby se předešlo vlně refinancování. Využijte náš nástroj Hlídač hypoték, který klientům pomáhá sledovat výhodnější sazby a zahrnuje veškeré poplatky. Více o tomto tématu v článku na téma Předčasné splacení hypotéky a plánované změny od 1. 1. 2024.

Témata

- Vývoj cen nemovitostí v ČR – na výrazný pokles cen nečekejte

- OSVČ a důchod – co potřebujete vědět

- Předčasné splacení hypotéky a plánované změny od 1. 1. 2024

Pětice nejvýznamnějších bankovních institucí si podělila devadesát procent hypotečního trhu v letošním roce. Podle posledních údajů od Ministerstva pro místní rozvoj, získaných pro třetí čtvrtletí 2023, si Hypoteční banka/ČSOB udržuje svoji dominanci jako nejúspěšnější banka s úvěry dosahujícími 10,6 miliardy korun a její náskok na druhou Českou spořitelnu narostl o 1,6 mld. Komerční banka si udržela třetí příčku s úvěrovým objemem 6,7 miliard korun.

Zatímco čtvrté a páté místo jsou předmětem soupeření, UniCredit Bank díky své atraktivní cenové strategii dosáhla ve třetím kvartálu čtvrté pozice s objemem 3,7 miliardy korun, a překonala tak Raiffeisenbank a jejím objemem 2,8 miliardy. Ta si však díky skvělým jarním výsledkům drží čtvrté místo ve výkonech od začátku roku a o tuto pozici neměla přijít ani ve zbývajících měsících.. Odborníci předpovídají, že Hypoteční banka/ČSOB si udrží svou vedoucí pozici, která po třech letech přebírá od České spořitelny.

Řada Čechů po skokovém zdražení hypoték odložila plány na pořízení vlastního bydlení na příznivější dobu. Zájemců o koupi bytu či rodinného domu je nyní výrazně méně než v minulosti a nižší poptávka se propsala i do nabídkových cen. I když v méně žádaných lokalitách klesaly ceny nemovitostí až o pětinu, v případě atraktivních lokalit byl cenový propad mnohem mírnější. V současné době již ceny nemovitostí zřejmě dopadly na pomyslné dno a přichází první náznaky obratu trendu.

„Uplynulé dva roky byly na hypotečním trhu velmi turbulentní. V době nízkých úrokových sazeb jsme byli svědky extrémního zájmu o hypotéky, trh s nemovitostmi se těšil obrovské poptávce a ceny bytů v ČR i domů rostly. V průběhu roku 2022 se úrokové sazby nových hypoték vyšplhaly až k 6 % a zájem o nemovitosti rychle opadl. Realitní trh zamrzl a nízká poptávka donutila prodávající slevit z požadovaných cen,“ shrnuje vývoj na trhu Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Bydlení a financování

Češi na vlastní bydlení nedají dopustit. Ve vlastním bytě či domě bydlí podle dat Eurostatu přibližně tři čtvrtiny tuzemské populace, což je více než je průměr v zemích Evropské unie (pozn. 69,1 % v roce 2022).

Českou republiku v tomto ohledu předstihlo například sousední Slovensko (93 %) či Polsko (87,2). Naopak výrazně nižší podíl vlastnického bydlení je v Německu (59,6 %) nebo Rakousku (51,1 %). Důvodem jsou jak vysoké ceny nemovitostí v těchto zemích, tak i větší ochota bydlet v nájmu.

Miroslav Majer k tomu dodává: „Při financování pořízení vlastního bydlení Češi nejčastěji využívají hypotéku v kombinaci s vlastními úsporami. Pro řadu domácností se totiž jedná o jedinou cestu k získání vlastního bydlení. U oprav a rekonstrukcí jsou využívány i úvěry ze stavebního spoření. Tuto možnost volí například lidé, kteří zdědili starší nemovitost po prarodičích a rozhodnou se ji modernizovat.“

Vývoj úrokových sazeb hypoték

Poptávka po úvěrech úzce souvisí s nastavením úrokových sazeb. Obecně v období nízkých sazeb zájem o hypotéky roste a při vysokých naopak klesá. Klíčovou roli hraje Česká národní banky, která v rámci své měnové politiky rozhoduje o nastavení základních úrokových sazeb v ekonomice.

Banky sledují vývoj základní dvoutýdenní repo sazby a její výši zohledňují při nastavování sazeb poskytovaných úvěrů.

Od roku 2002 až do poloviny roku 2021 se 2T repo sazba vyvíjela bez dramatických výkyvů. Zlom nastal v závěru roku 2021, kdy centrální banka musela reagovat na extrémně rostoucí inflaci a základní sazby rychle navýšila. V červnu 2022 se 2T repo sazba vyšplhala až na 7 % a na této úrovni setrvává až dodnes.

Na růst základních úrokových sazeb vyhlašovaných Českou národní bankou rychle reagovaly i banky. Zatímco ještě v závěru roku 2021 se průměrná úroková sazby u nových hypoték pohybovala pod 3 %, na přelomu let 2022 a 2023 se již pohybovala v okolí 6 %.

Aktuální úrokové sazby hypoték

I když se většina členů bankovní rady ČNB zatím neodhodlala pro snížení vyhlašovaných základních úrokových sazeb, hypotéky již od května 2023 nepatrně zlevňují. V září 2023 byla podle statistiky ČBA Hypomonitor průměrná úroková sazba nových hypoték 5,74 %.

„V posledních měsících vidíme rostoucí zájem o hypotéky. Hypotečnímu trhu do jisté míry pomohlo zrušení úvěrového ukazatele DSTI. Ale nejen to. K oživení zájmu výrazně přispěly i meziročně nižší ceny nemovitostí a jejich široká nabídka. Pozitivní vliv na vývoj hypotečního trhu má rovněž zklidnění ekonomického prostředí. Pozitivním impulsem je zejména ustupující inflace,“ popisuje aktuální vývoj na trhu Miroslav Majer.

Kdy začnou klesat úrokové sazby?

Jakmile centrální banka začne snižovat vyhlašované základní úrokové sazby, získají i banky větší prostor k postupnému snižování sazeb u hypoték. Do té doby půjde spíše o kosmetické změny úrokových sazeb úvěrů na bydlení.

Rozhodnutí bankovní rady nelze předvídat, ale řada analytiků očekává, že již na letošním prosincovém zasedání ČNB by mohlo dojít k mírnému poklesu. Jisté je, že snižování sazeb bude velmi opatrné a pozvolné. Rozhodně sazby nepůjdou dolů tak rychle, jak rostly.

Prolomení 5% hranice

Miroslav Majer k predikci vývoje úrokových sazeb dodává: „K výraznějšímu zlevnění hypoték a prolomení 5% hranice by mohlo dojít v první polovině roku 2024. Samozřejmě za předpokladu příznivého vývoje ekonomiky. Na úroveň 4 % se dostaneme zřejmě až v roce 2025.“

Více se o tomto tématu dočtete v článku Prolomení hranice při 5% úrokové sazbě u hypoték.

Dosavadní vývoj cen nemovitostí

Z dlouhodobého pohledu je jasný trend zdražování nemovitostí. Nejrychleji rostly ceny bytů, rodinných domů i stavebních pozemků od roku 2020 až do poloviny roku 2022. V té době byly úrokové sazby hypoték stále velice příznivé a Češi neváhali kupovat.

Obrat trendu odstartoval ve druhé polovině roku 2022. Aktivita na realitním trhu se ve zmíněném roce podle zjištění České bankovní asociace a společnosti Dataligence propadla o polovinu. I když ve druhé polovině roku 2022 ceny bytů a domů na většině našeho území klesaly, jednalo se pouze o mírný pokles. Například starší byty v panelových či cihlových domech v Česku ztratily na ceně v průměru 4,3 %.

Velké rozdíly v cenách nemovitostí jsou ovšem patrné při bližším pohledu na jednotlivé kraje. Například v Praze klesly ceny starších bytů o pouhé 1 %. Naopak o 15 % poklesly ceny v Libereckém kraji a o více než 13 % také v Karlovarském kraji. V případě novostaveb se developeři snažili oživit poptávku prostřednictvím různých slevových marketingových akcí. Do prodejních cen se ovšem tyto akce vůbec nepropsaly. Průměrné ceny nově prodaných bytů se naopak o 11 % zvýšily.

Aktuální ceny nemovitostí v ČR

V současné době ceny nemovitostí v horším případě stagnují a v tom lepší mírně rostou. Opět hodně záleží na konkrétním stavu a umístění dané nemovitosti.

Na poskytnutí další slevy jsou ochotni přistoupit jen ti majitelé nemovitostí, kteří mají starší nemovitost v horším technickém stavu nebo mají nemovitost v méně zajímavé lokalitě nebo na prodej spěchají. V případě novostaveb ceny nyní mírně rostou. Dlouhodobě na ceně neztrácejí ani kvalitní stavební pozemky, kterých je a bude stále značný nedostatek.

Uvažujete o nákupu či prodeji nemovitosti a chcete znát její cenu? Využijte naši online službu Ocenění nemovitosti. Je zdarma a vše vyřešíte z pohodlí domova.

Kdy budou klesat ceny nemovitostí?

Mnozí zájemci o vlastní bydlení si nyní kladou následující otázky. Jak se bude vyvíjet trh s nemovitostmi? Kdy klesnou ceny nemovitostí? S největší pravděpodobností již ceny nemovitostí překonaly pomyslné dno a další výraznější zlevňování není v tuto chvíli příliš reálné.

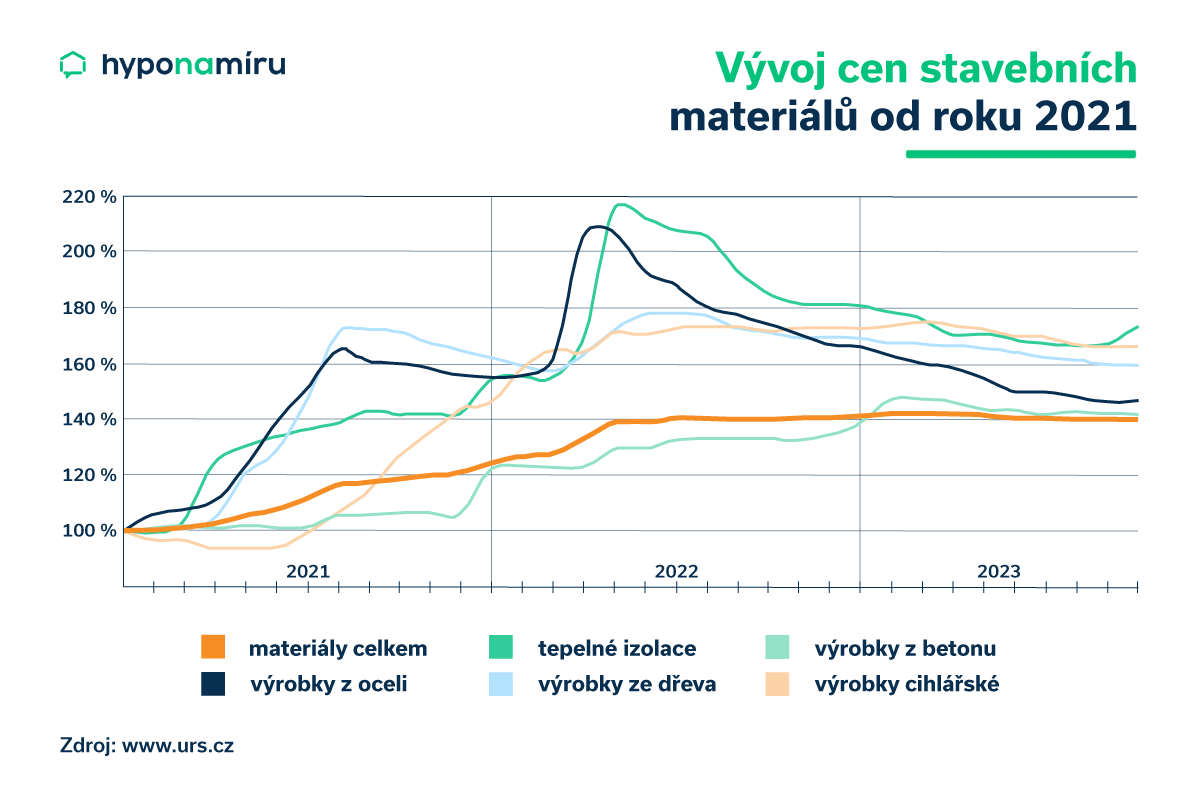

Proti zlevňování stojí například přetrvávající nedostatek pracovních sil ve stavebnictví, vysoké ceny energií, inflace nebo tlak na mzdy. O plošném zlevňování nemůže být řeč ani u stavebních materiálů. I když některé stavební materiály oproti roku 2022 zlevňují (např. tepelné izolace, výrobky z oceli), jedná se o pokles z dřívějších mnohonásobně vyšších cen. Stavební materiály jako celek v závěru roku 2023 oproti lednu 2021 zdražily zhruba o 40 % (pozn. podle dat portálu urs.cz).

Vývoj cen nemovitostí 2024

Růst cen nemovitostí je téměř jistý i v následujících letech. Ceny většiny vstupů totiž dlouhodobě rostou a ani finální stavby tedy nemohou jít proti tomuto trendu a zlevňovat. V následujících letech se navíc projeví nižší počet aktuálně zahájených staveb a nabídka nových nemovitostí bude výrazně skromnější.

Vliv úrokových sazeb na nemovitosti

Úrokové sazby hypoték mají na poptávku po nemovitostech významný vliv. Dokazují to ostatně objemy nově sjednaných hypoték v uplynulých letech. V roce 2021 finanční instituce poskytly nové hypotéky na nemovitosti v souhrnném objemu 379 miliard korun. O rok později, kdy úrokové sazby výrazně vzrostly, to bylo už „jen pouhých“ 162 miliard.

Nákup nemovitostí neodkládejte

Odkládat pořízení vlastní nemovitosti pouze z důvodu aktuálně vyšších úrokových sazeb nemusí v konečném součtu vycházet finančně výhodněji. „Úrokové sazby hypoték v následujících třech letech budou klesat. Ceny nemovitostí budou naopak po krátké pauze dále růst. V konečném součtu může růst ceny nemovitosti převýšit úsporu na splátkách při vyčkávání na nižší sazby hypoték (pozn. viz příklad níže). V současné době mohou kupující navíc těžit i z výhodnější pozice a vyjednávat o ceně, protože nabídka výrazně převyšuje poptávku,“ uzavírá Miroslav Majer.

Jednoduché srovnání pořízení nemovitosti v roce 2023 a v roce 2026 popisuje následující tabulka.

Příklad:

| Rok nákupu nemovitosti | 2023 | 2026 |

| Tržní cena nemovitosti v roce nákupu | 6 mil. Kč | 6,3 mil. Kč (pozn. předpokládaný růst o 5 %) |

| Vlastní zdroje | 1,5 mil. Kč | 1,5 mil. Kč |

| Výše hypotéky | 4,5 mil. Kč | 4,8 mil. Kč |

| Měsíční splátka hypotéky | 28 079 Kč* | 21 634 Kč** |

| Měsíční rozdíl splátky | n.a. | 6 445 Kč |

Poznámky: *doba splatnosti 27 let, roční úroková sazba 6 %, **doba splatnosti 27 let, roční úroková sazba 3 %.

Úspora na splátkách hypotéky při odložení pořízení nemovitosti o tři roky činí 232 020 Kč (6 445 Kč x 36 měsíců). Tržní cena nemovitosti vzrostla ve stejném období o 300 tisíc korun.

Ve 44. týdnu roku 2023 došlo k poklesu nabídkových sazeb, především u hypoték s tříletou fixací. Finanční trh se z velkého útlumu stále vzpamatovává. České národní banky zůstávají bez změn, a zákazníci proto stále počítají s úrokovými sazbami výrazně převyšujícími pět procent. Minimální úrokové sazby u pětiletých fixací se od července pohybují blízko 5,4 %, ale žádný pokles nenastal. Naopak u tříletých fixací dochází k poklesu sazeb, které se na začátku září přiblížily pětiletým fixacím a nyní jsou nejvyhledávanější mezi klienty.

Jednou z příčin může být očekávaná novela zákona, která se týká účelně vynaložených nákladů při předčasném splacení hypotéky. Důležitým faktorem je také cena peněžních zdrojů. Rozdíl mezi tříletými a pětiletými swapy byl v letošním roce stabilně nad 0,5 procentního bodu, v září se ovšem ceny začaly přibližovat a aktuálně se rozdíl pohybuje již kolem 0,2 p.b. Otázkou zůstává, kdy dojde ke snížení repo sazby ze strany ČNB, což by mohlo vést k dlouho očekávanému poklesu úrokových sazeb hypoték, které budou opět začínat čtyřkou.

Od 30. října 2023 Raiffeisen stavební spořitelna spouští akci na nezajištěný úvěr REKOpůjčka anuitní. Pokud si vezmete půjčku ve výši minimálně 500 000 Kč, můžete získat sníženou úrokovou sazbu o 0,3 % ročně u fixací na 3 nebo 5 let. Tato výhodná nabídka je dostupná pouze od 30. října do 12. listopadu 2023.

Základní sazba začíná na 6,7 % p.a. pro 5letou fixaci, s možností pojištění u UNIQA pojišťovny a splácením přes účet u RB. V případě účasti na specifických akcích RSTS je možné získat další slevu na úrokové sazbě až o 0,4 % ročně.

U Hypotéky České spořitelny a Americké hypotéky došlo k poklesu úroků. U fixace na 2 až 4 roky se snižují úrokové sazby o 0,3 % p.a., a u fixace na 5 let a více o 0,1 % p.a.

Nová sazba pro Hypotéku České spořitelny nyní začíná na 5,74 % p.a. pro fixace 5, 8 a 10 let při LTV do 80 %. Za aktivní využívání BÚ (snížení o 0,5 % p.a.) a sjednaného úvěrového pojištění (snížení o 0,1 % p.a.). Hypotéka pro budoucnost nyní nabízí sazbu od 5,64 % p.a. pro stejné fixace.

U Americké hypotéky se nová sazba nastavuje na 6,24 % p.a. pro fixace 5, 8 a 10 let s možným snížením díky aktivnímu využití BÚ (snížení o 0,5 % p.a.) a úvěrovému pojištění (snížení o 0,1 % p.a.).