Češi chtějí bydlet ve vlastním, a to i navzdory rostoucím cenám nemovitostí

Rostoucí ceny nemovitostí nutí Čechy sjednávat si vyšší hypotéky. Oproti roku 2010 vzrostla průměrná výše hypotéky o více než jeden milion korun. Vysoký zájem o hypotéky na vlastní bydlení udržují velmi nízké úrokové sazby. Češi si chtějí výhodné sazby udržet co nejdéle a stále častěji volí delší dobu fixace hypotéky.

Před deseti lety si musel zájemce o sedmdesátimetrový byt v pražské novostavbě připravit na jeho koupi přibližně čtyři miliony korun. V současné době se srovnatelný byt běžně prodává o dva až tři miliony dráž. Ceny nových i starších bytů rostly nejen v Praze, ale i v ostatních koutech republiky. Podle údajů Českého statistického úřadu vzrostly za uplynulou dekádu nabídkové ceny bytů v České republice o více než 60 procent. Mnohem více peněz si dnes musí připravit i ti, kteří uvažují o pořízení nebo výstavbě rodinného domu nebo nákupu stavebního pozemku.

TIP: Máte vyhlédnutou nemovitost a potřebujete hypotéku? Srovnejte si aktuální nabídky bank jednoduše online v hypotečním bankovnictví hyponamiru.cz

Češi si berou vyšší hypotéky

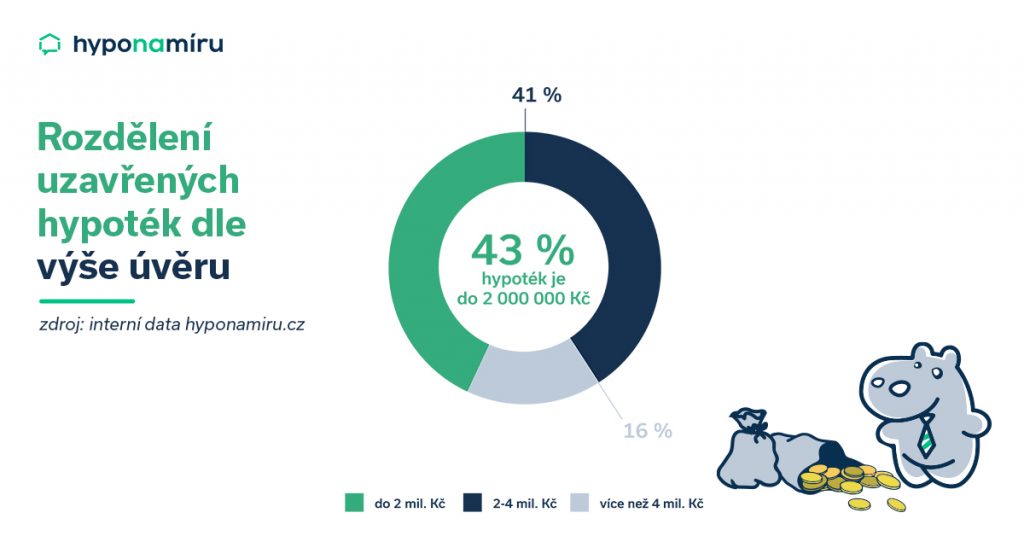

V Česku dlouhodobě rostou nejen ceny nemovitostí, ale také průměrná výše sjednané hypotéky, kterou lidé financují vlastní bydlení. Zatímco v roce 2010 byla průměrná výše hypotečního úvěru přibližně 1,6 milionu korun, dnes je to již více než 2,6 milionu. Podle aktuálních statistik online sjednávače hypoték hyponamiru.cz má zájem o hypotéku ve výši do dvou milionů korun 43 procent žadatelů. Dalších 41 procent si sjedná hypotéku v rozmezí dvou až čtyř milionů korun a jen 16 procent lidí si neváhá půjčit na bydlení více než čtyři miliony.

Jeden příjem na získání hypotéky mnohdy nestačí

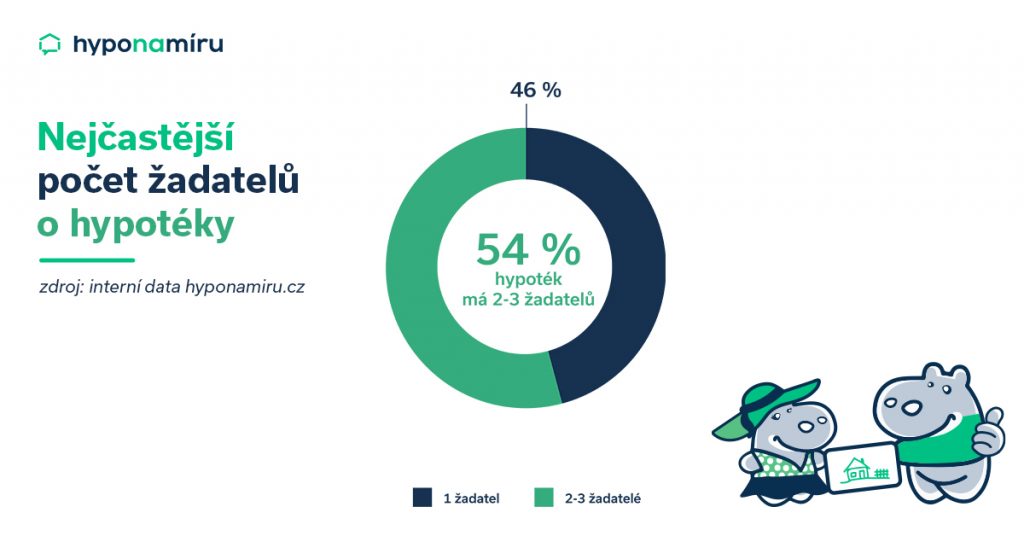

U každého zájemce o hypotéku se banky zajímají o výši a zdroj příjmu. I když průměrné mzdy v Česku dlouhodobě rostou, ceny nemovitostí rostou přeci jen o něco rychleji. Vlastní bydlení se tedy zejména pro jednotlivce s nižšími příjmy stává nedostupným luxusem. Vyšší šanci dosáhnout na potřebnou výši hypotéky mají lidé, kteří mají bonitního spolužadatele. Podle dat hyponamiru.cz má více než polovina zájemců o hypotéku (54 %) jednoho nebo dokonce dva spolužadatele.

Banky požadují hotovost nebo další nemovitost do zástavy

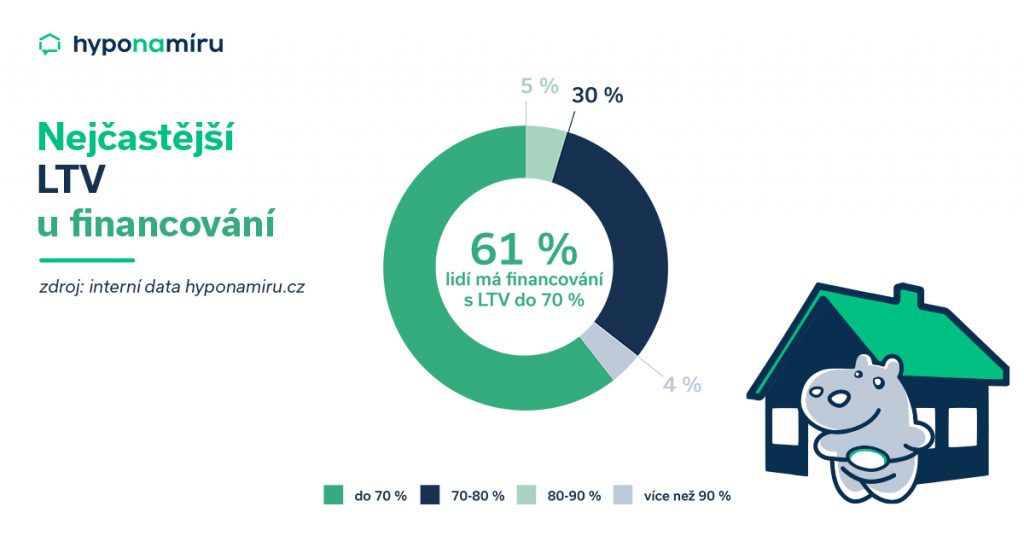

Stoprocentním hypotékám již před několika lety definitivně odzvonilo. Kdo uvažuje o hypotéce na vlastní bydlení, musí mít vlastní úspory nebo další vhodnou nemovitost do zástavy. V případě zástavy více nemovitostí se jejich hodnoty sčítají a klient se obejde i bez vlastních úspor.

Banky u hypoték pracují s ukazatelem LTV, který vyjadřuje poměr mezi výší úvěru a hodnotou zastavované nemovitosti. Téměř u dvou třetin žadatelů o hypotéku na stránkách hyponamiru.cz vychází hodnota LTV do 70 procent. U 30 procent zájemců o hypotéku se pohybuje LTV v rozmezí od 70 do 80 procent.

Nenechte si ujít novinky z hypotečního a realitního trhu – pro kupující i profesionály.

Nízké sazby udržují vysokou poptávku po hypotékách

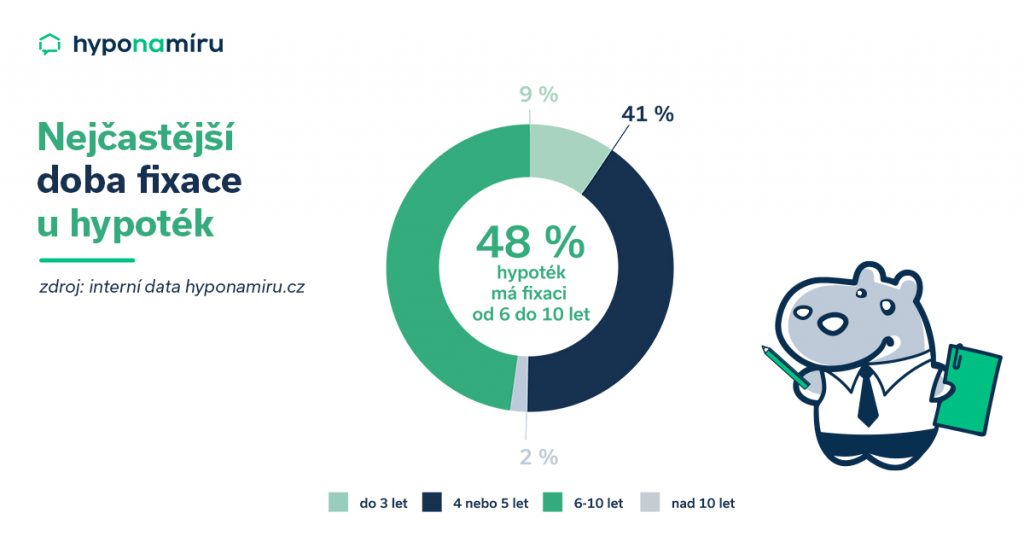

Zájem o hypotéky je výrazně ovlivněn nastavením úrokových sazeb. Čím nižší jsou, tím ochotněji si lidé na vlastní bydlení půjčují. V současné době se úrokové sazby hypoték drží těsně nad hranicí dvou procent (pozn. srpen 2020). Zejména menší banky ovšem dokážou nabídnout hypotéku i za méně než dvě procenta. Statistiky potvrzují, že výhodné úrokové sazby si chtějí lidé udržet po co nejdelší dobu a roste podíl hypoték s delší dobou fixace. Téměř polovina hypoték sjednaných na hyponamiru.cz je s fixací od 6 do 10 let.

Nepřehlédněte

Nepřehlédněte

Co stojí za růstem průměrné výše hypotéky?