Obsah článku

- Nákup nemovitosti studenty

- Kdo má nárok na hypotéku?

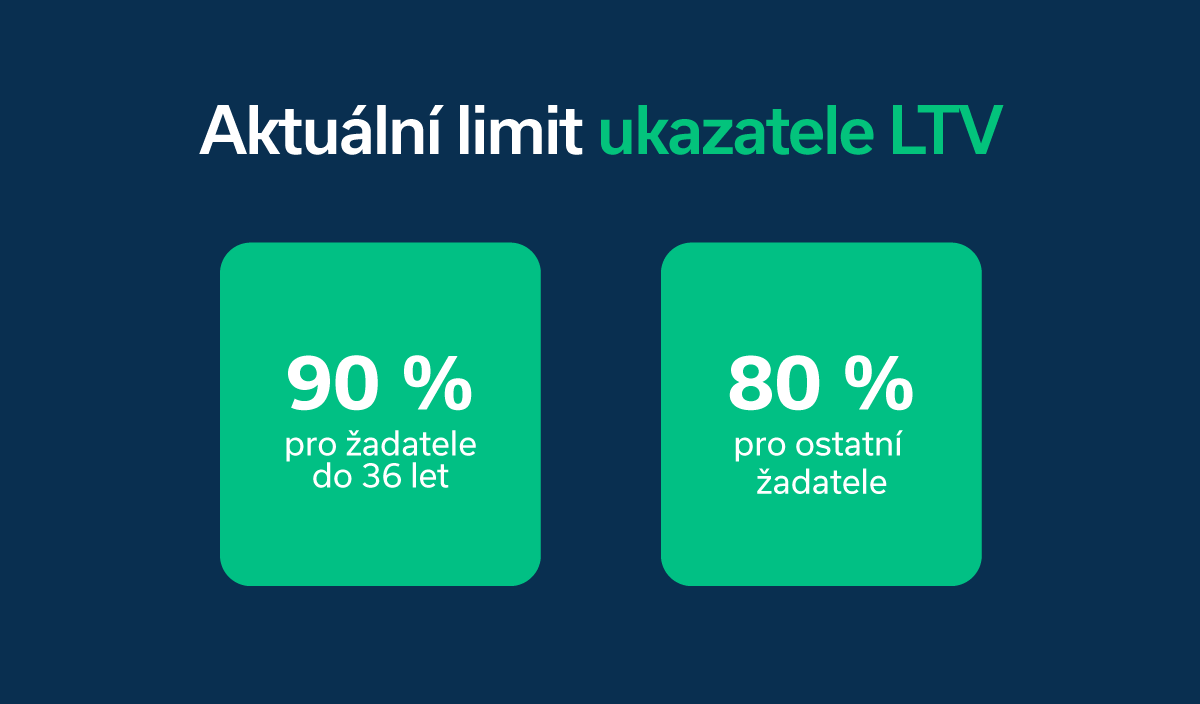

- Mírnější podmínky pro získání hypotéky

- Způsobilost pro studentskou hypotéku

- Hypotéka a studentské půjčky

- Hypotéka bez trvalého příjmu

- Jak získat hypotéku bez úspor?

- Podmínky hypotéky pro mladé

- Státní půjčka pro mladé

- Vkolika letech si vzít hypotéku?