V roce 2022 jsme byli svědky zásadního obratu trendu na hypotečním i realitním trhu. Extrémní růst úrokových sazeb hypoték výrazně zhoršil dostupnost vlastního bydlení. Zájem Čechů o nemovitosti se oproti minulým rokům dramaticky propadl a ceny bytů i rodinných domů začaly opatrně klesat.

„Vysoké úrokové sazby vedly k extrémnímu poklesu zájmu o hypotéky. V loňském roce se poptávka po nových hypotékách propadla meziročně o více než 80 procent. Hypotéky se citelně prodražily nejen novým zájemcům, ale také lidem, kterým skončila sjednaná doba fixace stávající hypotéky,“ uvádí Miroslav Majer, CEO fintech startupu hyponamiru.cz.

Úrokové sazby hypoték se pravděpodobně udrží nad hranicí pěti procent i v roce 2023. Koho v tomto roce čeká refixace hypotéky, musí počítat s výrazným navýšením měsíční splátky úvěru. Více nyní lidé zaplatí i za většinu dalších položek v rodinném rozpočtu. Rostoucí výdaje mohou některé domácnosti dostat až do situace, kdy jim nezbyde dostatek peněz na vysoké splátky hypotéky.

O kolik vzrostly výdaje domácností?

Zdražování pociťují všechny domácnosti. V listopadu 2022 spotřebitelské ceny v Česku meziročně stouply o 16,2 procenta.

Nejvýznamnější položky v rodinných rozpočtech obvykle tvoří nezbytné výdaje spojené s vlastním bydlením, stravováním, dopravou a odíváním. Podle údajů Českého statistického úřadu vzrostly meziročně ceny potravin a nealkoholických nápojů o 26 procent. V současné době se české domácnosti potýkají s vyššími cenami energií. Meziročně vzrostly výdaje na bydlení, vodu, energie a paliva o téměř 17 procent.

Spotřební koš každé domácnosti je jiný, proto se skutečné výdaje mohou od těchto statistických údajů výrazněji odchylovat.

Češi zatím splácí hypotéky zodpovědně

Češi podle statistiky centrální banky splácí sjednané hypotéky velmi poctivě. Pouze u 0,57 procenta hypoték dochází k potížím se splácením (pozn. ve statistikách se tyto hypotéky označují jako nevýkonné).

Miroslav Majer k tomu dodává: „V listopadu 2022 byl podíl nesplácených hypoték nejnižší v historii. Data potvrzují, že Češi až na výjimky přistupují k hypotékám velmi zodpovědně. I když nyní lidé čelí rostoucím úrokovým sazbám a vysoké inflaci, stále zvládají své závazky splácet. Zhoršující se ekonomická situace může samozřejmě vést k růstu počtu nesplácených hypoték. Dramatický nárůst problémových hypoték osobně neočekávám.“

Jak se vyhnout platební neschopnosti?

Splátka hypotéky dlouhodobě a pravidelně odčerpává z rodinného rozpočtu významnou částku. Před sjednáním hypotéky zvažte, jak vysokou splátku zvládnete pohodlně splácet. Myslete také na to, že výše splátky hypotéky nebude po celou dobu trvání úvěru stejná. Po vypršení doby fixace vám banka nabídne aktuální tržní sazbu. Ušetřit můžete při správném refinancování hypotéky.

Jak se vyhnout riziku neschopnosti splácet závazky vůči bance? Doporučení je prosté. Po celou dobu splácení hypotéky si udržujte dostatečnou finanční rezervu na horší časy. Stranou si odložte peníze minimálně na šest měsíčních splátek hypotéky. V případě výpadku pravidelného příjmu nebo jiné nenadálé situaci bude splácení hypotéky snazší.

Hledejte úspory

Kromě udržování finanční rezervy se zaměřte i na pravidelné výdaje. U řady položek totiž můžete výrazně ušetřit a získat peníze navíc například na pokrytí vyšší splátky hypotéky. S rostoucími cenami energií se vyplatí hledat úspory v domácnosti.

„Majitelům rodinných domů se při současných cenách energií vyplatí investovat nejen do kvalitního zateplení, ale také moderní fotovoltaiky a tepelného čerpadla. Tyto investice jsou podporovány státem, a to v rámci programu Nová zelená úsporám. K financování lze využít také například úvěr ze stavebního spoření,“ doplňuje Miroslav Majer.

Spotřebu energie snížíte rovněž výměnou starých domácích spotřebičů a svítidel. Nejnižší spotřebu má moderní LED osvětlení. Nemalou částku lze ušetřit také správným hospodařením s pitnou vodou. Úsporné vodovodní baterie a splachovadla vám ušetří stovky litrů vody ročně. Šetřit mohou i majitelé rodinných domů se zahradou. Například k zalévání trávníků a záhonů se vyplatí maximálně využívat dešťovku.

Ušetřit v domácnosti můžete i dodržováním jednoduchých návyků. Obývané místnosti zbytečně nepřetápějte, v zimních měsících větrejte krátce a intenzivně a vypínejte osvětlení a nevyužívané domácí spotřebiče.

Nemám na hypotéku. Co s tím?

Pokud vám schází peníze na splátku hypotéky, nabízí se hned několik způsobů, jak situaci řešit. V případě přechodného nedostatku financí zvažte půjčku v nejbližší rodině. Výhodou je, že peníze obvykle získáte velmi rychle a bezúročně.

Do problémů se splácením hypotéky se může dostat i z důvodu dlouhodobé nemoci nebo ztráty zaměstnání. Pro tyto případy se vyplatí mít sjednáno vhodné pojištění hypotéky.

„Při výběru pojištění se zajímejte o to, jaké podmínky je nutné splnit pro vyplacení pojistného a jaké má pojištění výluky. Peníze od pojišťovny obvykle nedostanete hned, ale teprve po uplynutí určité doby od ztráty zaměstnání. Běžně se jedná o dobu tří a více měsíců. První měsíce si tedy musíte vystačit s vlastními úsporami,“ dodává Miroslav Majer.

Konsolidace stávajících úvěrů

Kromě hypotéky můžete splácet i další krátkodobé či střednědobé spotřebitelské úvěry a půjčky. Více úvěrů je možné konsolidovat, což znamená sloučit je do jednoho .

Konsolidací půjček ušetříte na poplatcích za správu několika úvěrů. Sloučením úvěrů můžete získat výhodnější úrokovou sazbu a snížit si tak celkovou měsíční splátku.

Dobré je také pobavit se s bankou o možnosti prodloužení splatnosti úvěru nebo odkladu splátek.

Odložení nebo snížení měsíčních splátek hypotéky

V určitých případech vám tuzemské banky umožní odložit až několik měsíčních splátek hypotéky. Například Komerční banka může vyhovět žádosti o odložení splátky jistiny úvěru po dobu až šesti měsíců. mBank zase nabízí odložení splátek jistiny úvěru až na devět měsíců, a to v případě ztráty zaměstnání nebo nemoci trvající jeden měsíc a déle. Splácení hypotéky je možné odložit maximálně dvakrát. Po dobu odkladu splátek jistiny se platí pouze úroky.

Kromě odkladu splátek se lze s tuzemskými bankami domluvit i na dočasném snížení měsíční splátky. Při snížení měsíční splátky dochází k prodloužení délky splácení.

Odklad splátek i dočasné snížení výše splátky je krajním řešením. Nevýhodou je, že zaplatíte na úrocích více než při dodržení původního splátkového kalendáře. Současně banka zaznamená tuto skutečnost do úvěrového registru, což vám může v budoucnu ztížit nebo zcela zablokovat cestu k dalším úvěrům.

Refinancování hypotéky

Refinancování hypotéky znamená její převedení k jiné bance, která nabízí nižší úrokovou sazbu nebo jiné výhody. Rozdíly v úrokových sazbách bank jsou dnes minimální a refinancování za současných podmínek nedává příliš smysl. Jakmile začnou úrokové sazby klesat a banky budou více usilovat o nové klienty, poskytne refinancování opět zajímavou příležitost ke snížení měsíční splátky hypotéky.

Podrobně se tématu refinancování hypotéky věnujeme v článku 3 kroky, jak zvládnout refinancování hypotéky

Pronájem nemovitosti

Pokud máte více možností bydlení, přichází v úvahu i pronájem nemovitosti s hypotékou. Ceny nájmů v posledních měsících rostou a nouze není ani o zájemce o bydlení v podnájmu. Peníze získané pronájmem nemovitosti můžete využít na splátku hypotéky.

Prodej nemovitosti

Krajní možností je také prodej nemovitosti s hypotékou. V současné době je ovšem výhodnější nemovitost držet a případný prodej realizovat až po oživení realitního trhu. „I když nejsme realitka, umíme pomoci s prodejem nemovitosti. Propojujeme prodávající se zájemci o vlastní bydlení,“ uzavírá Miroslav Majer.

Blíží se jedny z nejhezčích svátků v roce. Pojďme se společně ohlédnout za uplynulým rokem.

V roce 2022 se toho na hypotečním i realitním trhu odehrálo opravdu hodně. Zažili jsme hned několik náročných situací – vysoké úrokové sazby, rostoucí ceny nemovitostí a historicky nejvyšší míru inflace od roku 1993. Těmto hrozbám jsme se postavili čelem, usilovně pracovali na technologiích a spustili jsme pro vás hned několik nových služeb.

Rozšířili jsme je například o pojištění nemovitosti a pojištění schopnosti splácet hypoteční úvěr, které chrání vás i váš majetek. Dále jsme vám umožnili využívat službu online ocenění nemovitosti a zároveň vám pomáháme najít vhodnou nemovitost díky agregátoru inzerce. V neposlední řadě jsme rozjeli službu Hlídače hypotéky, který vyhodnocuje výhodnost refinancování hypotéky a v případě, že najdeme výhodnější podmínky pro vaši hypotéku, dáme ihned vám vědět.

Očekáváme, že rok 2023 bude víc náročný než ten letošní. Díky navazujícím partnerstvím budeme čelit boji za lepší hypotéku i nadále a v plné síle. Těm, kdo se chystají kupovat bydlení, přejeme co nejnižší úrokovou sazbu. A vám, kteří se chystáte na refinancování slibujeme, že budeme hledat to nejvýhodnější řešení.

Za celý tým hyponamíru vám přejeme hodně zdraví, rodinné pohody a mimo to i zvládnutí pracovních výzev následujícího roku.

Posláním Státního fondu podpory investic je pomáhat rozvíjet bydlení v České republice. Z rozpočtu tohoto fondu jsou vypláceny například úvěry na energetickou modernizaci bytových domů, úvěry pro obce na vybudování sociálního bydlení, regeneraci sídlišť, modernizaci panelových domů nebo revitalizaci brownfieldů.

„V roce 2022 mohli lidé do 40 let věku také žádat o státní půjčku na pořízení nebo modernizaci obydlí z programu Vlastní bydlení. V tomto roce bylo v rozpočtu programu připraveno celkem 700 milionů korun. Státní fond podpory investic zastavil příjem žádostí už k 20. dubnu 2022. Důvodem bylo vyčerpání rozpočtu, protože už v polovině dubna zájemci podali žádosti v souhrnné výši převyšující 713 milionů korun,“ uvádí podrobnosti ke státní půjčce na bydlení Veronika Kráčmar Hegrová z fintech startupu hyponamiru.cz.

Státní půjčka 2023

Státní fond podpory investic v okamžiku pozastavení příjmu žádostí do programu Vlastní bydlení v dubnu 2022 plánoval jeho znovuotevření ještě na podzim téhož roku. K tomu ovšem již nedošlo. A státní půjčku na bydlení pro mladé nebude možné čerpat ani v roce 2023. Z rozpočtu fondu totiž nebude podporováno vlastnické bydlení fyzických osob.

Pro koho je státní půjčka na bydlení

Státní půjčka na bydlení z programu Vlastní bydlení byla určena pouze pro omezenou skupinu zájemců. Prostředky bylo možné využít na pořízení nebo modernizaci obydlí. Nutné bylo splnění několika základních podmínek. Jednou z hlavních byla maximální věková hranice. O úvěr mohli společně žádat manželé nebo registrovaní partneři, pokud alespoň jeden z nich ke dni podání žádosti o úvěr nedosáhl věku 40 let. Žádat o úvěr mohli i jednotlivci do 40 let trvale pečující o dítě, které nedosáhlo ke dni podání žádosti 15 let.

Úvěr z programu Vlastní bydlení bylo možné využít na výstavbu novostavby rodinného domu, koupi bytu, rodinného domu, koupi družstevního podílu v bytovém družstvu s právem nájmu tohoto bytu a na modernizaci obydlí.

Další důležitou podmínkou pro získání státní půjčky na pořízení vlastního bydlení bylo to, že žadatelé nesměli vlastnit nebo spoluvlastnit nemovitost. S žádostí o půjčku neuspěli ani nájemci družstevního bytu. Podmínkou pro získání peněz na pořízení nemovitosti bylo to, že nemovitost musela sloužit k trvalému bydlení a musela mít popisné číslo. Pouze evidenční číslo nestačilo.

Majitelé nemovitostí mohli využít státní půjčku na rekonstrukci. Z úvěru bylo možné financovat pouze opravy vlastní nemovitosti, půjčku tedy nešlo využít například na rekonstrukci družstevního bytu.

Potřebné dokumenty ke státní půjčce

K žádosti o státní půjčku bylo nutné přiložit i celou řadu dokumentů. Veronika Kráčmar Hegrová k tomu doplňuje: „Zájemci o státní půjčku museli Státnímu fondu podpory investic doložit výši svého příjmu. Zaměstnanci předkládali potvrzení o výši příjmu od zaměstnavatele a OSVČ daňové přiznání. Při podání žádosti museli mít zájemci již vybranou konkrétní nemovitosti, protože k žádosti se přikládal i odhad nemovitosti. U výstavby nemovitosti byla jednou z povinných příloh i hotová projektová dokumentace.“

Státní fond podpory investic požadoval v případě přidělení úvěru na výstavbu či pořízení nemovitosti také vinkulaci živelního pojištění.

Výše státní půjčky na bydlení

Na pořízení rodinného domu včetně pozemku bylo možné získat maximálně 3,5 milionu korun, nejvýše však 90 procent z pořizovací ceny nebo skutečných nákladů na výstavbu. V případě pořízení bytu byla maximální výše úvěru 3 miliony korun, nejvýše však 90 procent z ceny jednotky. Na modernizaci obydlí bylo možné získat úvěr od 50 000 do 750 000 korun.

| ? Státní půjčka na dům max.: 3,5 mil. Kč | ? Max. 90 % z pořizovací ceny |

| ? Státní půjčka na byt max.: 3 mil. Kč | ? Půjčka na modernizaci: 50.000-750.000 Kč |

„Státní půjčka na bydlení nestačí. Ceny nemovitostí v posledních třech letech výrazně rostly a na přelomu let 2021 a 2022 již dosáhly svého vrcholu. Většina zájemců musela řešila otázku, jak doplnit státní půjčku na bydlení. Dofinancování hypotékou bylo v tomto případě problematické, protože státní půjčka s sebou obnáší zástavu nemovitosti. A banky obecně nechtějí mít zástavu jako druhé v pořadí. Řešením často býval úvěr ze stavebního spoření, u kterého není vyžadována zástava nemovitosti,“ dodává Veronika Kráčmar Hegrová.

Splatnost státní půjčky až 30 let

Kdo si stačil včas podat žádost o státní půjčku a získal ji, musel schválenou částku začít čerpat do jednoho roku od uzavření smlouvy. Příjemce úvěru musel také ve stejném termínu předložit doklady prokazující účelné vynaložení úvěru. Standardní doba splatnosti úvěru na modernizaci obydlí byla 10 let od uzavření smlouvy. V případě pořízení nemovitosti to bylo 30 let.

Státní fond podpory investic umožňoval přerušení splácení jistiny až na dobu dvou let z důvodu narození či osvojení dítěte, ztráty zaměstnání nebo úmrtí člena domácnosti. Celková doba splatnosti v těchto případech nesměla u úvěrů na pořízení bydlení přesáhnout 35 let a u úvěrů na modernizaci 12 let.

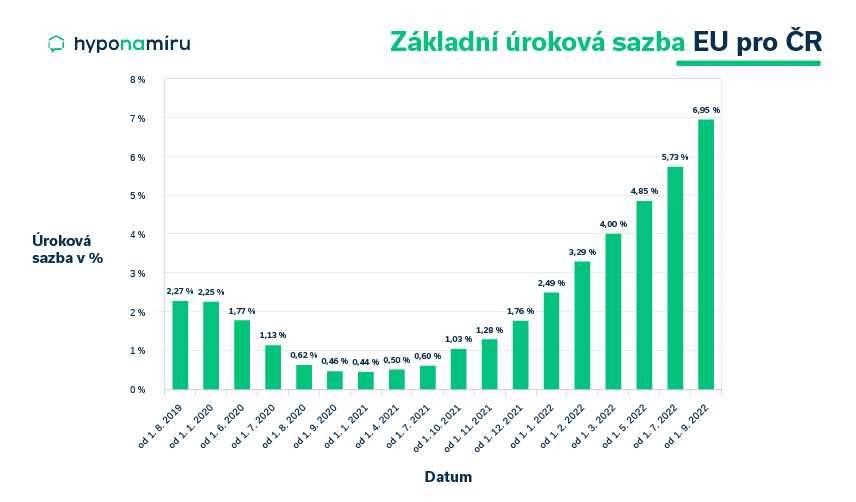

Lákadlem byl nízký úrok

Úroková sazba státní půjčky na bydlení se odvozuje od základní referenční sazby Evropské unie pro Českou republiku. Stanovena byla i minimální výše úrokové sazby, a to na úrovni jednoho procenta. Od začátku roku tato sazba výrazně rostla a od 1. září 2022 je její výše 6,95 procenta. Úroková sazby byla fixní po dobu 5 let. Veronika Kráčmar Hegrová k tomu dodává: „Ještě v polovině loňského roku byla úroková sazba státní půjčky na bydlení oproti hypotéce výrazně nižší. Financování bydlení půjčkou z programu Vlastní bydlení se tedy vyplatilo. Ve druhé polovině letošního roku se ovšem situace obrátila a finančně výhodněji vychází hypotéky.“

Zdroj: sfpi.cz

Kdy má smysl státní půjčka na bydlení

Státní půjčka na bydlení dávala smysl především v době nízkých základních úrokových sazeb. Bylo totiž možné získat úvěr s velmi nízkou úrokovou sazbou. Jednou z velkých nevýhod bylo zastropování maximální výše úvěru. Ne každému na pořízení vlastního bydlení nebo rekonstrukci stačila nižší částka. Vzhledem k cenám nemovitostí si většina zájemců o státní půjčku musela zajistit další zdroje financování jinde.

Vzpomínáte si, jaký boj o nemovitosti sváděli kupující v roce 2021? O byty i rodinné domy se ucházely desítky zájemců a zejména nemovitosti na dobré adrese se v nabídkách realitních kanceláří většinou neohřály ani týden. Poptávka po nemovitostech natolik převyšovala jejich nabídku, že prodávající v řadě případů přistupovali k prodeji v aukci. Nemovitost získal ten zájemce, který nabídl nejvyšší částku.

V roce 2022 se vývoj na trhu realit zásadně změnil. Výrazně ubylo kupujících a doba prodeje nemovitosti se prodloužila až na několik měsíců. Růst cen nemovitostí se definitivně zastavil a ve druhé polovině roku začaly ceny dokonce klesat. Zlevňovali především ti majitelé nemovitostí, kteří potřebovali rychle prodat. Obrat trendu se nevyhnul ani trhu hypoték.

„Vývoj hypotečního trhu v roce 2022 zásadním způsobem ovlivnil růst úrokových sazeb. V dubnu navíc začaly platit nové limity ukazatelů LTV, DTI a DSTI, které zhoršily dostupnost úvěrů na bydlení. Domácnosti se v průběhu roku rovněž potýkaly s extrémní inflací. Výdaje domácností za bydlení výrazně navýšily především rostoucí platby za energie,“ uvádí důvody poklesu zájmu o hypotéky Miroslav Majer, CEO fintech startupu hyponamiru.cz.

Hypoteční trh 2022

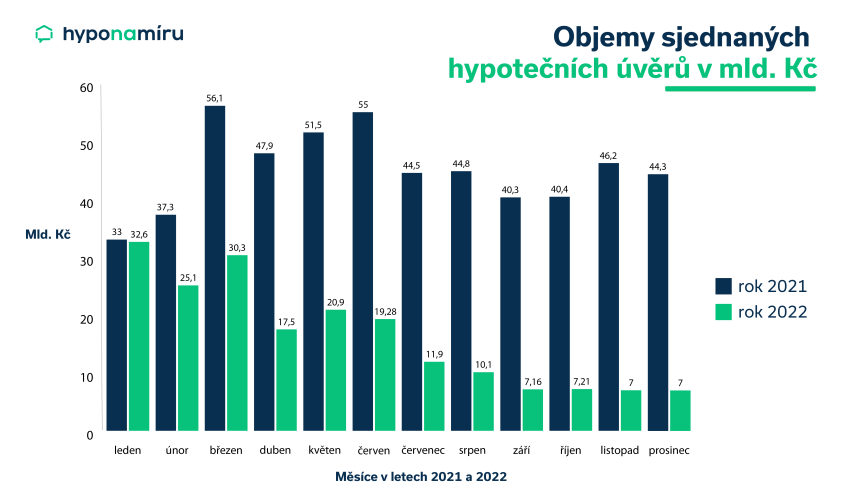

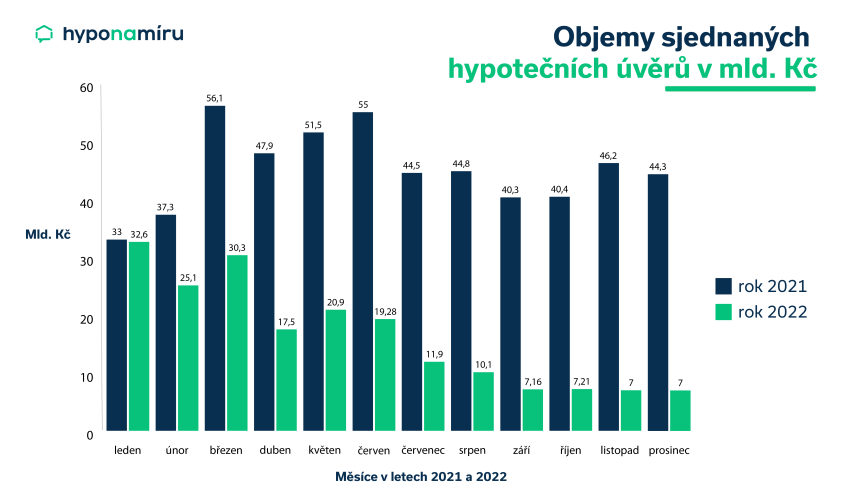

I když zatím nejsou k dispozici konečné statistiky za rok 2022, celkový objem sjednaných hypoték se bude pohybovat okolo 196 miliard korun. Pro srovnání v roce 2021 to bylo historicky nejvyšších 541 miliard korun.

Miroslav Majer k tomu dodává: „Z dlouhodobého pohledu není celkový objem sjednaných hypoték až tak tragický, podobných hodnot dosáhl hypoteční trh v roce 2019. Horší zprávou ovšem je, že většinu ročního objemu tvoří hypotéky uzavřené hned v úvodu roku 2022. Od září jsme svědky dramatického meziročního poklesu celého trhu, a to až o 85 procent.“

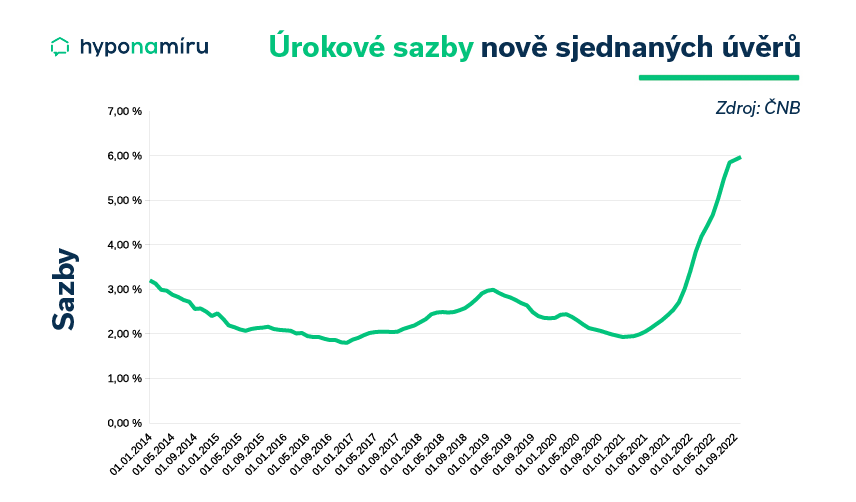

Vývoj úrokových sazeb 2022

Za propadem zájmu o hypotéky stály především rychle rostoucí úrokové sazby. Zatímco na začátku roku 2022 se ještě průměrná úroková sazba u nových hypoték pohybovala těsně nad hranicí tří procent, v listopadu to bylo již okolo šesti. Splátky hypotéky vzrostly o několik tisíc korun.

Například u úvěru ve výši tři miliony korun s dobou splatnosti 30 let je při úrokové sazbě tři procenta měsíční splátka hypotéky 12 648 korun. Pokud se úroková sazba zvýší na šest procent, vzroste splátka té samé hypotéky o více než pět tisíc korun na téměř 18 tisíc korun.

„Úrokové sazby hypoték rostly především v první polovině roku 2022. Česká národní banka v té době rychle zvyšovala základní úrokové sazby. Vyhlašovaná repo sazba je jedním z atributů, který určuje, za jaký úrok se budou peníze půjčovat. Naopak v posledním čtvrtletí je již patrná stagnace úrokových sazeb hypoték,“ doplňuje k vývoji hypotečního trhu Miroslav Majer.

Rok extrémní inflace

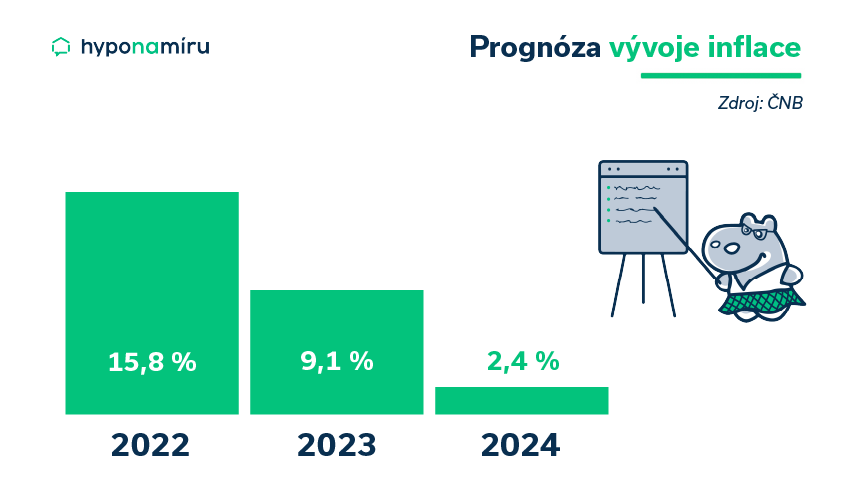

Česká národní banka v průběhu roku 2022 zvyšovala základní úrokové sazby hned čtyřikrát. K poslední změně došlo 23. června, kdy se repo sazba zvedla na rovných 7 procent. Důvodem zvyšování sazeb ze strany ČNB byla rychle rostoucí inflace, která meziročně rostla dvouciferným tempem. Podle podzimní prognózy centrální banky by se měla průměrná roční míra inflace za rok 2022 vyšplhat na 15,8 procenta. To je nejvíce od roku 1992. V příštím roce by se měla inflace podle stávajícího odhadu dostat na 9,1 procenta.

Obavy z budoucnosti

Vysoké úrokové sazby nejsou jediným problémem, který přispěl k zamrznutí poptávky po hypotékách. Mnozí Češi se začínají obávat budoucnosti. „Extrémní inflaci pociťují všechny domácnosti. Výrazně více než loni si připlatíme za vše od energií přes potraviny až po různé služby. Ekonomika se dostává do recese a zanedlouho poroste i nezaměstnanost. Z obavy možné ztráty příjmu a rostoucích výdajů mnohé domácnosti přehodnotily myšlenku pořízení vlastního bydlení,“ uvádí Miroslav Majer.

Doba fixace hypotéky

V roce 2022 je patrná změna trendu u preferované doby fixace hypotéky. Zatímco ještě na začátku roku dávali žadatelé o hypoteční úvěr přednost dlouhodobé fixaci, v druhé polovině roku častěji volili kratší tří či pětiletou fixaci. Vysvětlení je poměrně jednoduché. Inflace a s ní i úrokové sazby budou v horizontu dvou až tří let klesat. Při refixaci hypotéky nebo jejím refinancování je možné dosáhnout na výhodnější úrokovou sazbu.

Jakou dobu fixace vybrat? Záleží na tom, jaká je vaše strategie – tedy zda upřednostníte jistotu pevné úrokové sazby i za cenu toho, že se k ní zavážete na delší dobu, nebo zaristkujete a sjednáte si kratší fixaci v naději, že úrokové sazby začnou opět klesat.

Realitní trh 2022

Ve vývoji realitního trhu nastal velký zvrat. Po mnohaletém růstu začaly ceny bytů a rodinných domů pozvolna klesat. Podle odhadu hyponamíru odstartoval pokles ve třetím čtvrtletí roku 2022. Nemovitosti oproti roku 2021 ovšem zlevnily pouze o jednotky procent. Ceny si držely stavební pozemky, kterých je na trhu dlouhodobě nedostatek.

Nejvíce klesaly ceny starších nemovitostí. V případě novostaveb byly ceny poměrně stabilní a většina prodávajících nezlevnila. Developeři hledali cesty, jak přilákat kupující. Místo slevy častěji nabízeli například kuchyňskou linku zdarma nebo zvýhodněné financování. Zejména ve druhé polovině roku 2022 je patrná stagnace realitního trhu. Kupující i prodávající zatím vyčkávají. Ke stabilizaci na trhu realit může dojít až v okamžiku, kdy klesnou úrokové sazby hypoték.

Kdy se dočkáme stabilizace na hypotečním trhu?

Zájemců o hypotéku v roce 2022 výrazně ubylo. K výraznému obratu v brzké době nedojde. „Celkově očekávám, že z pohledu celkového objemu sjednaných hypoték bude rok 2023 ještě horší než rok 2022. První čtvrtletí roku 2023 bude pro hypoteční trh stále velmi náročný. Drobnou změnu k lepšímu očekávám nejdříve ve druhém a třetím čtvrtletí. S výraznějším oživením na realitním trhu a stabilizaci na hypotečním trhu můžeme počítat nejdříve v roce 2024,“ odhaduje Miroslav Majer.

Jaký byl hypoteční a realitní trh v roce 2023

Po celý rok 2023 se hypoteční sazby držely vysoko a zájem Čechů o pořízení vlastního bydlení byl oproti předchozím rokům výrazně slabší. Přečtěte si, co přinesl rok 2023.

V závěru loňského roku jsme nastínili několik možných scénářů vývoje hypotečního trhu v roce 2022. Už při sestavování této predikce bylo jisté, že po rekordním roce 2021 celkový objem sjednaných hypoték poklesne. Ve hře byly tři varianty možného vývoje. Naplnil se nejpesimističtější scénář, kdy se úrokové sazby hypoték vyšplhaly k šesti procentům a zájem o hypotéky výrazně opadl. „Drahé hypotéky spolu s vysokými cenami nemovitostí stály za citelným ochlazením poptávky po nemovitostech. Situace na realitním trhu se v průběhu roku obrátila a kupující si mohou nyní diktovat podmínky a požadovat výraznější slevy,“ uvádí Miroslav Majer, CEO fintech startupu hyponamiru.cz.

Hypoteční trh zamrzl

Celkový objem nových i refinancovaných hypoték se v roce 2022 pravděpodobně dostane na hodnotu okolo 196 miliard korun. V porovnání s předchozím rokem jde o dramatický propad trhu o 64 %. Většinu hypoték si Češi sjednali v úvodu roku 2022. Naopak v posledních čtyřech měsících roku jsme byli svědky obrovského meziročního poklesu objemu sjednaných hypoték, a to až o 85 procent.

Hlavní vliv na poptávku po hypotékách měla reakce České národní banky na rychle rostoucí inflaci. Ta v průběhu roku skokově zvyšovala základní úrokové sazby, od kterých se odvíjí i úročení úvěrů. Centrální banka ve snaze omezit pumpování peněz do ekonomiky a zbrzdit spotřebu zvedla repo sazbu až na 7 procent (pozn. ke zvýšení na tuto hranici došlo v červnu 2022). A jaký bude vývoj na trhu hypoték a realit v roce 2023?

Hypoteční trh 2023

Situace na hypotečním trhu zůstane složitá i v nadcházejícím roce. V celkových číslech bude rok 2023 ještě horší než rok 2022, jehož začátek byl poháněn převisem poptávky z předchozího roku. „Odhaduji, že Češi si v nadcházejícím roce mohou sjednat hypotéky v celkovém objemu zhruba 100 miliard korun. Očekávám rovněž pokles průměrné výše hypotéky na úroveň okolo 2,5 milionu korun. První čtvrtletí roku 2023 bude pro hypoteční trhu velmi náročné. Velmi opatrné oživení zájmu o hypotéky lze očekávat nejdříve ve druhém a třetím čtvrtletí. Po stabilizaci na hypotečním trhu si někteří zájemci o vlastní bydlení již zvyknou na vyšší úrokové sazby a využijí nižší ceny nemovitostí. Výraznější oživení trhu můžeme očekávat spíše až v roce 2024,“ odhaduje Miroslav Majer.

Rozhodující bude vývoj inflace

Situace na hypotečním trhu v roce 2023 bude do značné míry určována vývojem inflace. Podle podzimní prognózy České národní banky by měla inflace dosáhnout svého vrcholu v závěru roku 2022. V průběhu roku 2023 by již měla pozvolna klesat a za celý rok by měla dosáhnout hodnoty 9,1 procenta. To je stále poměrně vysoko nad inflačním cílem centrální banky.

Miroslav Majer k tomu dodává: „Jakmile inflace začne klesat, je to signál pro snížení repo sazby a poté i úrokových sazeb u hypoték. Na viditelný pokles inflace ze současných vysokých hodnot si ovšem ještě několik měsíců počkáme. Vánoce jsou totiž obdobím velkých útrat a zvýšená sváteční spotřeba období vysoké inflace zřejmě prodlouží.“

Vývoj úrokových sazeb 2023

Čeká nás další růst úrokových sazeb hypoték? Nebo je spíše pravděpodobnější stagnace úrokových sazeb? Podle dnes dostupných informací je pravděpodobnější druhá možnost. Česká ekonomika již vstupuje do recese a Češi dříve či později omezí vlastní spotřebu. Nižší útraty pomohou zbrzdit inflaci a otevře se prostor pro pozvolné snižování základních úrokových sazeb.

„Pokud k poklesu úrokových sazeb hypoték skutečně dojde, půjde ze strany bank o velmi opatrné a pozvolné snižování. Na sazby v blízkosti tří procent se v roce 2023 zcela jistě nedostaneme. V případě velmi pozitivního vývoje mohou sazby klesnou ze současných hodnot o jeden, maximálně dva procentní body,“ odhaduje Miroslav Majer.

K růstu úrokových sazeb hypotečních úvěrů by mohlo dojít v situaci, kdy se nepodaří zpomalit inflaci a centrální banka přistoupí k dalšímu zvýšení základních úrokových sazeb. Na tento vývoj by musely reagovat i banky a zvýšit úrokové sazby hypoték. Úvěry na bydlení by se staly ještě méně dostupné.

Refixace hypoték bude výrazně dražší

Na vyšší měsíční splátky se musí finančně připravit majitelé hypoték, kterým v roce 2023 končí sjednaná doba fixace. Pokud jste si například před pěti lety uzavřeli hypotéku ve výši tři miliony korun, činí měsíční splátka při splatnosti úvěru 27 let a úrokové sazbě 2,3 procenta něco málo přes 12 400 korun. Po zvýšení sazby na 5,7 procenta vzroste měsíční splátka na více než 18 100 korun.

| ? Konec doby fixace: rok 2023 | ℹ️ Výše úvěru, délka splatnosti: 3 mil. Kč, 27 let |

| ? Původní úroková sazba: 2,3 % | ? Nová úroková sazba: 5,7 % |

| ? Původní měsíční splátka: 12.400 Kč | ? Nová měsíční splátka: 18.100 Kč |

Růst výdajů za bydlení

Domácnosti si již nyní výrazně připlatí i za další výdaje související s bydlením. Skokový růst mají za sebou zejména energie. Zdražuje například i vodné a stočné, internet a více lidé platí i za případné opravy svého domova. Českou ekonomiku čeká recese a v roce 2023 lze očekávat růst nezaměstnanosti. Někteří Češi se mohou vlivem těchto nepříznivých okolností dostat do finanční tísně, což se může promítnout i do nárůstu nesplácených hypoték.

Jak ušetřit za bydlení? Výdaje za bydlení můžete výrazně snížit například instalací úsporných svítidel a domácích spotřebičů, výměnou starých oken za úspornější, kvalitním zateplením nebo instalací fotovoltaiky či tepelného čerpadla. Značné úspory dosáhnete i správným vytápěním a větráním.

Realitní trh 2023

Úrokové sazby hypoték mají dopad i na vývoj na trhu realit. „Růst cen nemovitosti je u konce. Ceny nemovitostí začaly klesat už ve třetím čtvrtletí 2022 a dále pokračuje. Otázkou je, jestli nastává určitá panika a trh hledá své dno. V roce 2023 mohou klesat zejména ceny starších nemovitostí, a to zhruba o pětinu. U novostaveb se ke snižování cen zatím nepřistupuje a hledají se cesty, jak kupujícího zaujmout. Při nákupu novostavby developeři nabízejí například kuchyňskou linku zdarma, určité vybavení nebo zvýhodněné financování. Obecně se dá počítat, že cenová hladina meziročně poklesne o 5 až 10 procent. Klesat podle nás nebudou ceny pozemků,“ uvádí Miroslav Majer.

Kde klesnou ceny nejvíce?

Ve větších městech jako je Praha nebo Brno nebude pokles cen nemovitostí tak výrazný, jelikož je zde vyšší kupní síla a stále vysoká poptávka po bydlení. Pokud budou v těchto lokalitách ceny klesat, půjde s největší pravděpodobností o jednotky procent. O poznání horší situaci lze očekávat v místech, která jsou dále od krajských měst. Klesat bude rovněž zájem i ceny u rekreačních nemovitostí.

Rok stagnace realitního trhu

Vývoj realitního trhu bude v roce 2023 velmi opatrný. Oproti předchozím rokům si budou diktovat podmínky kupující. Zatímco ještě před dvěma lety si mohli prodávající vybírat z několika desítek zájemců, dnes jsou to v lepším případě pouze jednotky. Výrazně delší je oproti minulosti i doba prodeje. Najít zájemce na nemovitost trvá místo několika týdnů spíše několik měsíců. „Kvůli drahým hypotékám nyní na trhu převažují kupující s hotovostí. V tomto směru se bude situace měnit velmi pozvolna. Určitou stabilizaci na trhu realit můžeme očekávat nejdříve v druhé polovině roku 2023,“ uzavírá Miroslav Majer.

Jak vypadá vývoj cen nemovitostí v ČR v roce 2023? Od roku 2020 zaznamenaly ceny nemovitostí v Česku turbulentní vývoj. Vyplatí se vyčkávat s pořízením vlastní nemovitosti nebo je naopak rozumnější příliš neotálet? Čtěte více v článku Vývoj cen nemovitostí v ČR.

Zajímá vás prognóza pro rok 2024? Nezapomeňte si přečíst článek na téma Výhled: Co přinese rok 2024 ve světě hypoték, realit a pojištění?

Hyponamíru, specialista na online hypotéky a online refinancování hypoték, vám přináší letošní desátý díl HypoNews, vašeho průvodce světem hypoték. Provázet vás dnes bude online hypoteční specialistka hyponamíru Monika Cahová.

Uvažujete o sjednání hypotéky? Jak ale začít a vybrat si tu nejlepší hypotéku? Je to jednoduché! Doporučujeme její výběr neuspěchat a porovnat si nabídky od více bank. Nemusí vždy platit, že pokud budete řešit vše pod jednou střechou, pro vás bude výhodnější. Nebojte se jiné banky než na kterou jste zvyklí. Před výběrem nejlepší hypotéky je důležité vědět, co konkrétně chcete hypotékou financovat a který parametr je pro vás klíčový – výše splátky, úroková sazba nebo doba splácení? Jsme specialisté na hypotéky, rádi vám poradíme, která je pro vás ta nejlepší hypotéka.

Na co si dát pozor před uzavřením hypotéky? Určitě se nenechte zlákat lákavou nízkou úrokovou sazbou. Dále pozor na sazbu s pojištěním schopnosti splácet, na první pohled totiž sníží úrokovou sazbu, ale zvedne vám náklady spojené s hypotékou. Dalším ukazatelem, kterému byste měli věnovat pozornost, je RPSN vyjadřující celkové roční náklady spojené s hypotékou, které zaplatíte. V neposlední řadě pozor na skryté poplatky. My v hyponamíru vás na ně včas upozorňujeme a eliminujeme je co možná nejvíce. Nakonec věnujte pozornost i podmínkám čerpání hypotéky. Více se dozvíte v našem článku Na co si dát pozor u hypotéky – co si zjistěte před uzavřením.

Proč eurová hypotéka není dobrý nápad? Nejprve je třeba znát pár čísel – aktuální úroková sazba se v České republice pohybuje kolem 6 %, míra inflace kolem 15 %. Proto v současné době budí v klientech zájem o hypotéku v eurech, která láká na nízkou úrokovou sazbu kolem 2-3 %. Nenechte se však zlákat! Pokud máte příjem v eurech, na první pohled se může eurová hypotéka zdát výhodná, ale… co když změníte zaměstnání a příjem najednou budete mít v českých korunách? Ale hypotéku sjednanou v eurech? Kolik za ni reálně zaplatí především díky kurzovému rozdílu? Dále nemáte ani jistotu, jak se v čase bude měnit cena eura. Nejjednodušším řešením je vzít si s námi hypotéku v korunách – tu vám sjednáme rychle, bezpečně a online. Více se o eurové hypotéce.