Zájem o hypotéky letos výrazně ochladl. Důvodů je hned několik, od vysokých úrokových sazeb hypotečních úvěrů přes drahé nemovitosti až po obavy z dalšího růstu cen energií, potravin a řady dalších nezbytných položek v rodinném rozpočtu.

V letošním roce se zájemci o vlastní bydlení stále častěji zajímají o hypotéky v eurech. Láká je totiž nízký úrok. „Hypotéky v Česku se dnes nejčastěji sjednávají se sazbami mezi pěti a šesti procenty ročně. Například u našich sousedů na Slovensku je možné získat eurovou hypotéku se sazbou od 2,59 procenta. Z tohoto pohledu je tedy hypotéka v eurech mnohem zajímavější. Najdeme ovšem řadu důvodů, proč není sjednání eurové hypotéky dobrý nápad,“ uvádí Veronika Kráčmar Hegrová z fintech startupu hyponamiru.cz.

Co je eurová hypotéka

Hypotéky jsou v Česku standardně vedeny v českých korunách. To znamená, že vám banka vyplatí sjednanou částku v korunách a následně úvěr také ve stejné měně splácíte. Ve výjimečných případech může banka vyplatit úvěr v eurech. Stále je ale veden a následně splácen opět v korunách.

Hypoteční úvěr v eurech můžete získat v některé ze zemí eurozóny. Sjednaný úvěr je v tomto případě veden i splácen v eurech. Veronika Kráčmar Hegrová k tomu dodává: „V eurozóně nezíská hypoteční úvěr každý. Zájemce o hypotéku musí splnit podmínky zahraniční banky. Bude muset například prokázat, že má v zemi trvalý nebo přechodný pobyt a také pravidelný příjem v eurech. Banky rovněž vyžadují, aby byl úvěr zajištěn nemovitostí, která stojí na území dané země.“

Pro koho je eurová hypotéka výhodná?

O eurovou hypotéku se nejčastěji zajímají Češi, kteří mají pravidelný příjem v eurech. Mohou to být například lidé dlouhodobě žijící v zahraničí, takzvaní pendleři nebo manažeři nadnárodních firem. Hypoteční úvěr v eurech může být řešením i pro Čechy v příhraničí. Pořízení nemovitosti kousek za hranicemi může totiž vyjít levněji než u nás.

Pro zájemce o hypotéku s příjmy v eurech může být výhodou i to, že nemusí sledovat kurzy měn a vyčkávat na nejlepší okamžik pro směnu peněz.

Konec levných hypoték v Česku

Úročení hypoték se odvíjí od nastavení základních úrokových sazeb v ekonomice. Levné hypotéky v Česku skončily po rychlém navýšení sazeb Českou národní bankou. Zatímco ještě v červnu 2021 byla dvoutýdenní repo sazba na úrovni 0,5 procenta, o rok později již byla na 7 procentech. Důvodem ke zvyšování sazeb je vysoká inflace. Za celý rok 2022 by se podle podzimní prognózy centrální banky mohla dostat na hodnotu 15,8 procenta, což je nejhorší výsledek od roku 1993.

Při výběru hypotéky se vyplatí srovnat více nabídek. Pokud hledáte nejlevnější hypotéku, zajímejte se o výši ukazatele RPSN, který vypovídá o celkové nákladovosti úvěru.

Zdraží eurové hypotéky?

„Růst úrokových sazeb se v následujících měsících zřejmě nevyhne ani eurovým hypotékám. Inflace nabrala na síle nejen v Česku, ale i ostatních zemích Evropské unie. Zástupci Evropské centrální banky se netají tím, že na příštích několika zasedáních budou úrokové sazby dále zvyšovat s cílem tlumit poptávku a rizika setrvalého nárůstu inflačních očekávání,“ uvádí Veronika Kráčmar Hegrová.

Eurové hypotéky v Česku

Hypotéky vedené v eurech tuzemské banky až na jednu výjimku nenabízí. Důvodem je fakt, že převážná většina zájemců o hypotéku požaduje úvěr v korunách. Hypotéky v eurech jsou navíc pro banky více rizikové. V případě posílení koruny se totiž snižuje hodnota zastavené nemovitosti. Například nemovitost za 200 tisíc eur má v přepočtu do koruny při kurzu 25 CZK/EUR hodnotu rovných 5 milionů korun. Při změně měnového kurzu na 23 CZK/EUR by se korunová hodnota zastavené nemovitost snížila o 400 tisíc korun.

Zajímá vás, jak funguje hypotéka v Německu? Mnohé láká nižšími sazbami a dlouhou fixací. Jsou německé hypotéky dostupné i pro Čechy? Jaké podmínky je nutné splnit?

Rizika eurové hypotéky

Kurzovému riziku se vystavují majitelé eurových hypoték v případě, že směňují koruny na eura. Například měsíční splátka hypotéky ve výši 600 eur by při směnném kurzu 25 CZK/EUR vycházela na 15 000 korun. Při oslabení koruny na 27 CZK/EUR by stejná splátka vyšla přibližně o 1 200 korun dráž. Naopak, při posílení koruny by byla splátka eurové hypotéky levnější.

Veronika Kráčmar Hegrová k tomu doplňuje: „S kurzovým rizikem dnes běžně kalkulují banky také u zájemců o korunovou hypotéku, kteří mají příjmy v eurech. „Když banka uznává příjem ze zahraničí v eurech, počítá s kurzovým rizikem v rozmezí 15 až 30 procent. Do příjmu tedy započítá zájemci o úvěr 70 až 85 procent uváděného příjmu v eurech, aby pokryla případné kolísání měny.“

Hypotéka a příjem ze zahraničí na nemovitost v Česku

Hypotéku na nemovitost v Česku mohou získat i lidé s příjmy ze zahraničí. Jak banky tyto příjmy posuzují a jaké další podmínky musí zájemci splnit? V zahraničí pracuje několik set tisíc Čechů, včetně pendlerů i těch, kteří tam dlouhodobě žijí.

Hypotéku na českou nemovitost lze získat i s příjmy ze zahraničí, ale banky je posuzují přísněji než tuzemské.

Při posuzování žádosti o hypotéku je rozhodující bonita žadatele, tedy jeho schopnost úvěr pravidelně splácet. Banky vyžadují předložení řady dokumentů, včetně potvrzení o příjmu, výpisů z účtu a dokladů k nemovitosti.

Když hledáte vlastní bydlení, jistě už máte velmi přesnou představu o jeho podobě. Před samotným výběrem nemovitosti jste si totiž odpověděli na několik zásadních otázek – například, na jakém místě se má byt či rodinný dům nacházet, kolik má mít místností nebo zda hledáte novostavbu či se spokojíte se starší nemovitostí.

Při pořizování vlastního bydlení se nevyhnete ani otázce financování. Přesně si musíte spočítat, kolik peněz si můžete dovolit zaplatit z vlastních úspor a kolik si potřebujete půjčit. Vlastní bydlení můžete financovat pomocí hypotéky a úvěru ze stavebního spoření. „Při výběru hypotéky se vždy vyplatí oslovit více bank a pečlivě srovnat vlastnosti a parametry hypoték. Úvěr na bydlení si lidé nevybírají každý den, proto neváhejte oslovit nezávislé hypoteční specialisty. Mají nejen dokonalý přehled o aktuální nabídce hypoték na trhu, ale z praxe dobře vědí, které banky jsou nejvhodnější například na financování výstavby. Upozorní vás rovněž na některé záludnosti a rizika hypotéky,“ uvádí Jana Žáčková, hypoteční specialistka fintech startupu hyponamiru.cz.

Rozhlédněte se u konkurence

Když přijde na řadu otázka financování vlastního bydlení, většina lidí se jako první obrátí na svou hlavní banku. S finanční institucí je pojí především silná důvěra. Mají u ní totiž často nejen běžný a spořicí účet, ale také například další spotřebitelské úvěry, pojištění nebo investice.

I když vám banka dlouhodobě spravuje vaše rodinné finance, neznamená to, že přijde automaticky s nejvýhodnější nabídkou hypotéky. V bance máte stejné postavení jako nový klient a žádnou výraznou slevu z úrokové sazby za věrnost nečekejte.

Jana Žáčková k tomu dodává: „Navíc jsou na trhu banky, které jednoduše umí nabídnou lepší podmínky – například offsetovou hypotéku se zápočtem úspor, napřímo splatit z hypotéky určitou část spotřebitelských úvěrů, nebo nabízí nejvyšší neúčelovou část hypotéky, kterou můžete využít na cokoliv. Nechte si předložit nabídky od více bank a srovnávejte.“

Pozor na nízké úrokové sazby

Nedejte na reklamu! Banky se snaží zaujmout nejnižší úrokovou sazbou. I když může být nabízená sazba na první pohled lákavá, neznamená to, že ji získáte. V marketingových materiálech se vždy pracuje s nejnižší dosažitelnou sazbou. Získá ji ovšem pouze takzvaný ideální klient u konkrétního nastavení hypotéky.

„Výhodnost jednotlivých hypoték nelze porovnávat podle výše úrokové sazby. Ta totiž nezohledňuje poplatky a další náklady spojené s hypotékou. Vždy hledejte ukazatel RPSN, který je obrazem celkové nákladovosti úvěru,“ upozorňuje Jana Žáčková.

Mohl by vás zajímat článek Nejlevnější hypotéka nemusí být vždy ta nejvýhodnější – jak ji poznat?

Prohlédněte si ceník banky

Banky si u hypoték mohou naúčtovat řadu poplatků. Ty mohou být jednorázové nebo pravidelné. Při porovnávání nabídek úvěrů nezapomeňte nahlédnout do ceníku banky, kde jsou uvedeny jednotlivé poplatky včetně jejich aktuální výše.

Jaké poplatky si banky účtují?

Na prvním místě v ceníku obvykle najdete poplatek za vyřízení úvěru. Banky si tímto poplatkem mohou kompenzovat výdaje spojené s administrativu spojenou s přijetím žádosti o úvěr, zpracováním smluvní dokumentace apod. „Řada bank již od tohoto poplatku upustila a vyřízení úvěru je tedy většinou zdarma. Při sjednání hypotéky počítejte také s poplatkem za vypracování odhadu nemovitosti. Zpoplatněn může být i protokol o stavu výstavby,“ doplňuje Jana Žáčková.

První čerpání úvěrů je zdarma, za každé další čerpání si ovšem můžete připlatit. Postupně čerpají peníze především lidé, kteří hypotékou financují výstavbu nemovitosti. Banky si běžně účtují měsíční poplatek za správu úvěru.

S poplatky je nutné počítat i při zásadních změnách v úvěru. Banky si například účtují poplatek při změně zajištění hypotéky, změny podmínek čerpání hypotéky a také za změny ovlivňující splátkový kalendář. U hypoték jsou i skryté poplatky, které my v hyponamiru.cz odhalujeme a upozorňujeme na ně.

Sankce a pokuty u hypotéky

Banky si při porušení smluvních podmínek účtují pokuty. Prodražit se může například nečerpání hypotéky. Pokud máte vyřízenou hypotéku a prodávající v posledním okamžiku od prodeje odstoupí, nemůžete přidělený úvěr vyčerpat. Za nečerpání hypotéky vám může banka naúčtovat sankci ve výši až 5 procent z nevyčerpané částky.

Sankce si banky účtují také za nedočerpání hypotéky, při prodlení se splátkou nebo za její předčasné splacení.

Převedení hypotéky do jiné banky je třeba správně načasovat, abyste zbytečně neplatili pokutu za refinancování hypotéky. „Snažte se u stávající banky dodržet fixaci hypotéky. Pokud se rozhodnete refinancovat hypotéku v průběhu fixace, mohou si banky za zákona naúčtovat účelně vynaložené prostředky. Jedná se například o náklady na zaměstnance banky, který s vámi vyřizuje předčasné splacení, náklady na tisk a kopírování dokumentů, poštovné a různé nutné poplatky,“ dodává Jana Žáčková.

Podrobně se možným sankcím věnujeme v článku Pokuty u hypoték a na co si dávat pozor.

Čtěte smluvní podmínky

Při výběru hypotéky věnujte pozornost obsahu smlouvy o hypotečním úvěru. I když se podoba úvěrové smlouvy u jednotlivých bank mírně liší, vždy v ní najdete všechny důležité informace.

Uvedena je v ní například výše hypotéky, sjednaná úroková sazba, doba fixace a splatnosti úvěru, způsob zajištění i přesné podmínky čerpání hypotéky. Pokud plánujete kupovanou nemovitost pronajímat, nezapomeňte si ověřit, zda je nutný souhlas banky s pronájmem.

„Před podpisem smlouvy si ponechte čas na její důkladné přečtení. Pokud některým ustanovením smlouvy nerozumíte, nestyďte se zeptat. Hypoteční specialista vám vždy poradí a upozorní vás na důležitá ustanovení smlouvy,“ ujišťuje Jana Žáčková.

Pojištění a hypotéka

Při sjednání hypotéky je třeba řešit i otázku pojištění. Jaké pojištění je nutné uzavřít, podle čeho vybírat, co nepodcenit a na co si dát pozor? Podívejte se na jednotlivé druhy pojištění.

Vysněnou nemovitost můžete hledat různými způsoby. Většina zájemců o vlastní bydlení průběžně sleduje nabídky na stránkách realitních portálů. Když se objeví byt, rodinný dům nebo jiná nemovitost splňující jejich požadavky, kontaktují zástupce realitní kanceláře nebo se spojí přímo s prodávajícím.

Svěřit vyhledání nemovitosti lze samozřejmě přímo realitní kanceláři, která bude na základě zadaných požadavků přinášet odpovídající nabídky. O zajímavé nemovitosti se můžete dozvědět i od rodiny, přátel či známých. Existuje ovšem i další možnost.

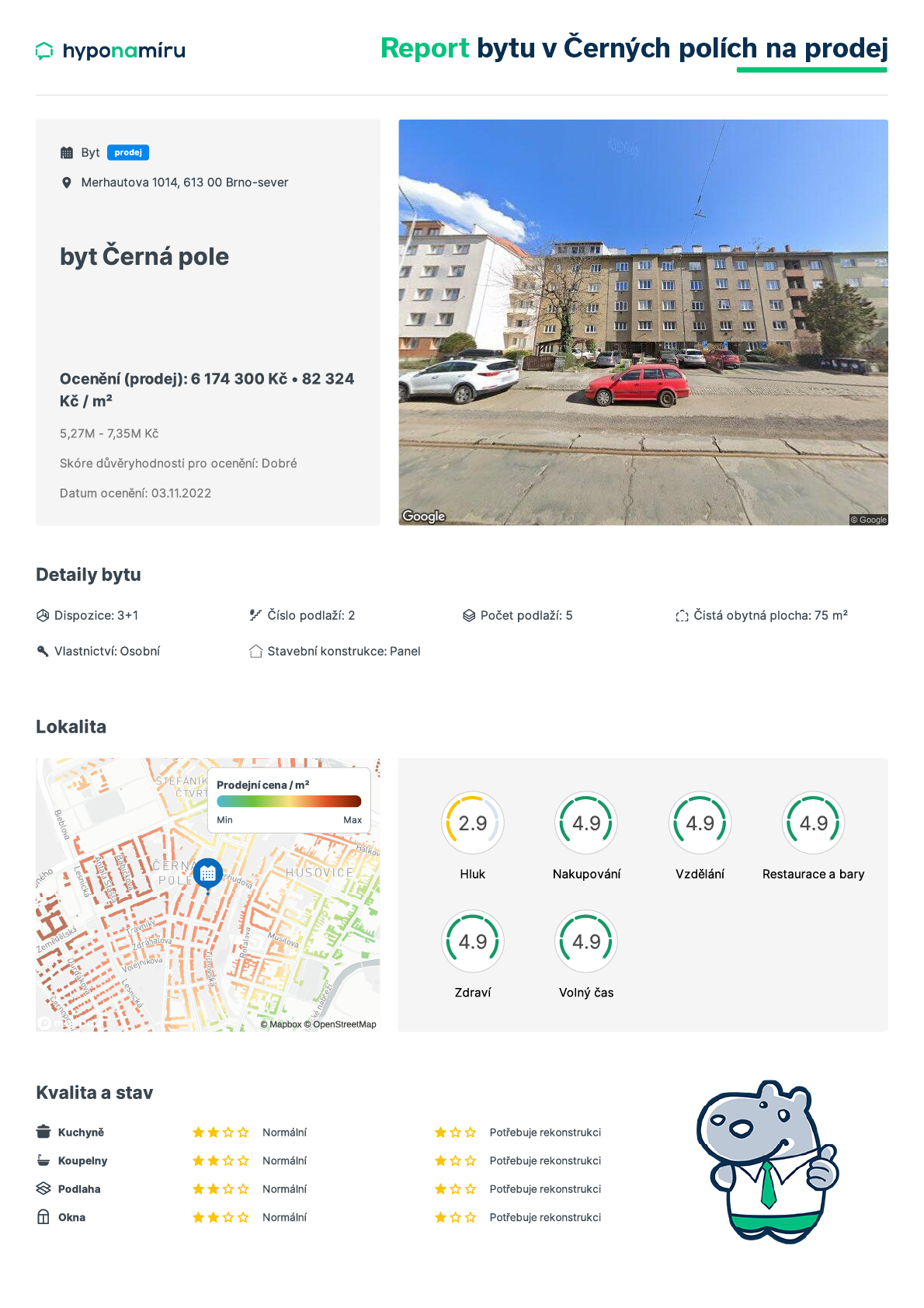

„Máme unikátní nástroj využívající švýcarskou technologii PriceHubble, s jehož pomocí lze rychle a zdarma zjistit odhadovanou tržní cenu nemovitosti. Tato služba je určena pro prodávající i kupující. Prodávajícím pomáhá nastavit správnou prodejní cenu nemovitosti. Kupujícím naopak napoví, zda není vybraná nemovitost předražená. Z databáze nemovitostí jsme také schopni kupujícím vytipovat nabídky za výhodnou cenu,“ uvádí Veronika Kráčmar Hegrová z fintech startupu hyponamiru.cz.

Jak služba funguje?

Ke službě se dostanete velmi jednoduše. Stačí navštívit stránku hyponamiru.cz a v hlavním menu rozkliknout položku Odhad nemovitosti. Po vyplnění základních informací o hledané nemovitosti vám vyselektujeme vhodné nabídky a zašleme report.

V úvodu tohoto dokumentu naleznete výpis všech nemovitostí, které nejpřesněji odpovídají vašim požadavkům. U každé nemovitosti jsou uvedeny detailní informace. Dozvíte se nejen adresu, na které se například byt nachází, ale také jeho ocenění, velikost podlahové plochy, přesnou dispozici bytu, podlaží či typ vlastnictví. Důležitá je rovněž informace o materiálu, ze kterého je bytový dům postaven (např. cihla, beton).

V reportu naleznete i hodnocení dané lokality. Konkrétně, jak hlučná je vybraná lokalita, jaké nabízí možnosti nakupování, vzdělávání nebo trávení volného času.

Zejména u starších nemovitostí oceníte hodnocení technického stavu. Dozvíte se například, zda kuchyně, koupelna, podlahy či okna potřebují rekonstrukci.

S posouzením výhodnosti ceny vám pomohou tržní trendy. Dočtete se, jaká je například průměrná cena za metr čtvereční dané nemovitosti nebo jak se vyvíjela její tržní cena v čase.

V závěru dokumentu vám představíme nabídku podobných nemovitostí, které stojí za pozornost.

Pokud vás některá z nabízených nemovitostí zaujme, propojíme vás s realitní kanceláří, která zajistí vše potřebné. Velmi rádi se postaráme o zajištění financování kupované nemovitosti.

Díky srovnání můžete ušetřit

Unikátní technologie nám pomáhají vyhledávat nemovitosti za výhodné ceny. „Nedávno se na jednu z našich hypotečních specialistek obrátila zájemkyně o hypotéku, která již měla vybranou nemovitost. V průběhu vyřizování hypotéky dal prodávající přednost jinému zájemci s hotovostí. Pomocí naší služby se nám podařilo velmi rychle najít srovnatelnou nemovitost v dané lokalitě, navíc za výhodnější cenu. Prodejní cena původně vybraného bytu byla 4,8 milionu korun, cena koupeného bytu byla o 600 tisíc nižší,“ uvádí příklad z praxe Veronika Kráčmar Hegrová.

Odhad nemovitosti pomáhá i prodávajícím. Jednoduše, online a zcela zdarma zjistí tržní cenu své nemovitosti.

Jaké informace je nutné zadat?

- Typ nemovitosti (pozn. byt, rodinný dům)

- Velikost obytné plochy

- U rodinných domů velikost pozemku

- Rok výstavby

- Vnitřní dispozici bytu či rodinného domu

- Technický stav nemovitosti

- Adresa nemovitosti

- Kontaktní údaje pro zaslání nabídky nemovitostí

Typ, velikost, dispozice a stav nemovitosti

Na úplném začátku si musíte vybrat, zda hledáte byt nebo rodinný dům. Poté je nutné zadat základní informace o nemovitosti.

U bytů je třeba vyplnit velikost požadované obytné plochy, rok výstavby, rozložení místností a požadovaný technický stav. V případě rodinných domů navíc vyplníte požadovanou plochu pozemku. Při výběru vlastního bydlení je důležitý také aktuální technický stav nemovitosti. Vyberete si, zda hledáte dobře udržovanou nemovitost, nemovitost určenou k rekonstrukci nebo po rekonstrukci.

Výběr lokality

Na cenu nemovitosti má zásadní vliv lokalita. Nejdražší jsou obecně byty a rodinné domy ve velkých městech a jejich blízkém okolí. Levněji pořídíte vlastní bydlení v širším okolí měst nebo na vesnicích. Abychom vám připravili co nejpřesnější nabídky, je třeba zadat adresu preferované lokality.

Důvody koupě a prodeje

K zaslání reportu potřebujeme znát základní kontaktní údaje. Na našich stránkách stačí vyplnit jméno, příjmení a kontaktní e-mail. Ptáme se také na váš záměr, tedy zda plánujete nákup nemovitosti, prodej nebo se jen díváte a zjišťujete hodnotu vaší nemovitosti. Po zadání těchto údajů už stačí jen kliknout na tlačítko Odeslat.

„Pokud se klient zajímá o odhad ceny z důvodu prodeje nemovitosti, snažíme se zjistit jeho přesný motiv. Již několikrát jsme se setkali s případem, kdy chtěl majitel nemovitosti vyřešit prodejem svoji aktuální tíživou finanční situaci. I v těchto těžkých životních situacích dokážeme najít řešení. Můžeme navrhnout například refinancování či konsolidaci jiných závazků. Ve spolupráci s partnerskou společností umíme rovněž zajistit pronájem nemovitosti. Majitel nemovitosti nemusí nemovitost prodat a získá bez starostí garantovaný nájem,“ uzavírá Veronika Kračmar Hegrová.

Konkurence mezi poskytovateli hypoték je obrovská. Některé banky se pokouší přesvědčit zájemce o hypotéku nízkou úrokovou sazbou, jiné lákají například na flexibilitu splátek, bleskové vyřízení smlouvy, špičkové internetové bankovnictví nebo jiné výhody. Najít nejlepší hypotéku nemusí být pro řadu lidí snadné.

„Hypotéka je finanční závazek takřka na celý život, proto je nutné její výběr neuspěchat. Vždy se vyplatí porovnávat nabídky od více bank. Neplatí totiž, že vaše hlavní banka, u které máte řadu let účet, vám automaticky poskytne nejvýhodnější hypotéku,“ doporučuje na úvod Veronika Kráčmar Hegrová, vedoucí obchodu fintech startupu hyponamíru.cz.

Jak hypotéku využijete?

Než se pustíte do výběru hypotéky, měli byste vědět, jakým způsobem peníze využijete. Potřebujete financovat pořízení bytu, rodinného domu, koupi chaty či chalupy, výstavbu nebo rozsáhlou rekonstrukci vlastního bydlení?

Podmínky hypoték nejsou u všech bank stejné. Rozdíly mohou být například u hypoték, které slouží k financování výstavby domů.

Při výběru hypotéky vám mohou pomoci i názory stávajících klientů banky. Na internetu jsou dostupné různé recenze na hypotéky. Přínosné jsou i seriózní diskuze, kde lidé sdílí zkušenosti s hypotékou

Podívejte se do budoucnosti

Dopředu se rovněž zamyslete nad tím, jaké životní situace mohou v průběhu splácení hypotéky nastat. „Například mladí lidé, kteří ještě nezaložili vlastní rodinu, mohou hypotékou financovat pořízení menšího startovního bytu. Jakmile do rodiny přijdou děti, většinou se nevyhnou stěhování do většího bytu nebo pořízení rodinného domu. V tomto případě bude nutné řešit i otázku, co se stávající hypotékou,“ popisuje jednu z možných životních situací Jana Žáčková, hypoteční specialistka hyponamíru.cz.

Ke změně stávajícího bydlení vás může dovést také stěhování do jiného města či země, rozvod, vážná nemoc nebo úmrtí v rodině. V těchto případech je dobré dopředu vědět, jak rychle, snadno a za jakou cenu je možné ze stávající hypotéky vystoupit.

Hypotéka je účelový úvěr určený k financování vlastního bydlení. Přečtěte si také, jak funguje hypotéka a pochopte její princip.

Hypotéka vás nesmí zruinovat

Před výběrem hypotéky si spočítejte, kolik peněz si potřebujete na pořízení bydlení půjčit. Kromě hypotéky budete potřebovat i vlastní zdroje. Bez vlastních úspor se totiž dnes neobejdete, protože 100% financování nemovitosti vám žádná banka neposkytne.

Banky se při schvalování hypotéky musí řídit platnou legislativou, která nastavuje maximální hranice tří ukazatelů, a to LTV, DTI a DSTI.

Od 1. dubna 2022 banky nesmějí žadatelům o hypotéku nad 36 let poskytovat hypotéky nad 80 % hodnoty zastavené nemovitosti. Pro žadatele mladší 36 let, kteří si pořizují vlastní bydlení, je v současné době tato hranice nastavena na 90 %.

Abyste na hypotéku dosáhli, musíte bance doložit dostatečně vysoký příjem. Dopředu si sečtěte čisté příjmy domácnosti. Banky při posuzování žádosti o hypotéku posuzují, zda zvládnete úvěr splácet (pozn. ukazatel DSTI). Kromě čistého příjmu je proto bude zajímat i výše vašich stávajících finančních závazků. Spočítejte si proto, kolik celkem každý měsíc vydáte za splátky stávajících úvěrů.

Jak rychle peníze potřebujete?

Sjednání hypotéky nyní zabere v průměru jeden měsíc. Některé banky schvalují hypotéky rychleji, jiné si naopak mohou dávat na čas. Doba sjednání úvěru závisí také na aktuální poptávce po hypotékách.

Jana Žáčková k tomu dodává: „Hypotéku se nevyplácí nechávat na poslední chvíli. Rychlost vyřízení hypotéky je klíčová především pro ty, kteří již mají vyhlédnutou nemovitost, a prodávající spěchá na úhradu její kupní ceny. Rychlost vyřízení úvěru u jednotlivých bank v žádném srovnání hypoték nenaleznete, ale zkušení hypoteční specialisté vědí, kde získáte hypotéku nejrychleji.“

Parametry hypotéky

O nejlepší hypotéce má každý vlastní představu. Jeden ji potřebuje hlavně rychle, druhý požaduje vyřízení veškerých formalit online, třetí chce flexibilně čerpat peníze při výstavbě domu… Jedno mají ovšem všichni zájemci o úvěr na bydlení společné – chtějí získat hypotéku co nejvýhodněji.

„Při výběru nejvýhodnější hypotéky je třeba srovnávat výši RPSN. Tento ukazatel zahrnuje kromě úrokové sazby i veškeré ostatní náklady spojené s úvěrem. V praxi se jedná o různé jednorázové i pravidelné poplatky. Je nutné rovněž srovnávat nabídky hypotéky se stejnou dobou fixace. Zohlednit je třeba i pojištění schopnosti splácet. Banky za sjednání tohoto pojištění totiž nabízí úrokové zvýhodnění,“ uvádí Jana Žáčková.

Nejčastěji sledované parametry hypoték

- Na jaký účel lze hypotéku využít

- Úroková sazba a RPSN

- Maximální doba splatnosti hypotéky

- Doby fixace hypotéky

- Poplatky spojené s hypotékou

- Rychlost vyřízení hypotéky

Srovnání hypoték

Hypotéky lze srovnávat z různých pohledů. Určit jednoznačného vítěze je tedy čistě subjektivní záležitost. Při výběru hypotéky se vyplatí spolupracovat se zkušeným nezávislým hypotečním specialistou. Veronika Kráčmar Hegrová k tomu dodává: „V hyponamíru.cz neustále monitorujeme aktuální nabídky jednotlivých bank. Vytvořili jsme vlastní technologii, která nám pomáhá rychle najít vhodnou variantu z více jak 25 tisíc kombinací hypoték na trhu. Naši hypoteční specialisté vám poradí i s vhodnou strategií, která zohledňuje vaše individuální potřeby financování bydlení.“

V čem jsou jednotlivé banky nejlepší

Raiffeisenbank

- Jedna z nejlepších bank na výstavby.

- Klient nemusí žádným způsobem dokládat vlastní zdroje na výstavbu.

- Banka, která umí podepsat hypotéku zcela online přes bankovnictví banky.

Komerční banka

- Umí nejlépe hypotéky bez nemovitosti.

- Klient má na zpřesnění (nejčastěji na hledání nemovitosti), na co ji bude potřebovat, až 3 roky.

Hypoteční banka (ČSOB)

- Jako jediná banka na trhu umí pracovat s předschváleným hypotečním limitem pro klienty, tj. jedná se o hypotéku bez dokládání příjmů pro vybrané klienty, kteří aktivně využívají účet u ČSOB.

Česká spořitelna

Má ze všech bank nejdelší splatnost hypotéky, a to do 72 let. To ocení zejména starší zájemci o hypotéku.

MONETA Money Bank

- Umí nabídnout offsetovou hypotéku se zápočtem úspor, jako jedna z mála bank na českém trhu.

- Banka dobrá pro podnikatele.

Creditas

Malá banka s velmi individuální metodikou, která je pružná směrem k výjimkám a nestandardnímu řešení.

UniCredit Bank

- Banka umí klientovi napřímo splatit z hypotéky spotřebitelské úvěry do určité výše.

- Má jednu z nejvyšších neúčelových částí, které může klient využít v rámci hypotéky na cokoliv.

mBank

- Na výjimku umí splatnost až 40 let jako jediná z bank.

Hyponamíru, specialista na online hypotéky a online refinancování hypoték, vám přináší letošní devátý díl HypoNews, vašeho průvodce světem hypoték. Provázet vás dnes bude online hypoteční specialistka hyponamíru Jana Žáčková.

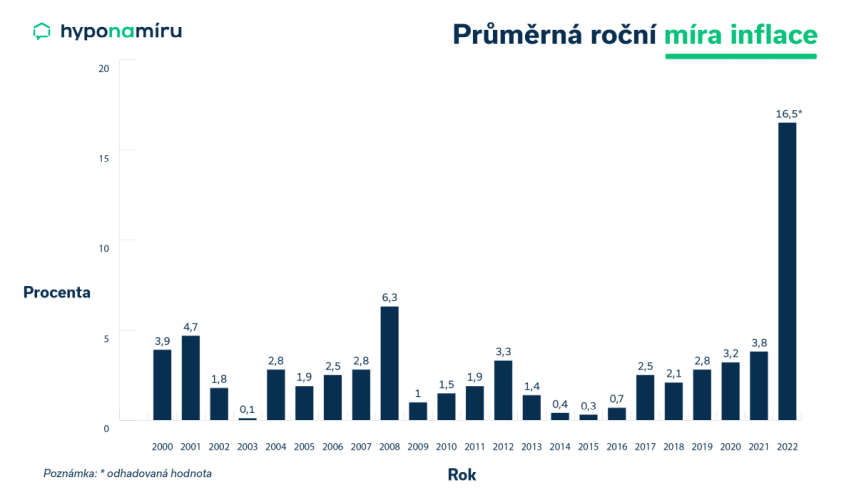

Inflace v letošním roce dosáhla rekordních 18 %. Jedná se o nejvyšší míru inflace od roku 1993. Ke zrychlení cenového růstu přispěly ceny bydlení, energií a pohonných hmot. Často se setkáváme s dotazem, jak inflaci vlastně porazit. Vzhledem k její aktuální míře bohužel zcela kompenzovat nejde. Pro její alespoň částečné snížení můžete zvolit stabilní investice – nemovitosti a příjem z nájmu, realitní fondy, podíly na nemovitostech nebo půjčit přímo developerovi. Více si můžete přečíst v našem článku Jak ochránit své peníze před inflací.

Nejsme realitka, přesto propojujeme prodávající a kupující. Nabídku realitního trhu neustále monitorujeme. Zároveň díky základním informacím a parametrům o hledané nemovitosti dokážeme našim klientům dohledat ty nemovitosti co nejvíce podobné jejich vysněné. K propojení kupujících s prodávajícími využíváme online screening. Klient od nás dostane report s potenciálními nemovitostmi z vydefinované lokality. U našeho posledního propojení získat klient byt v Brně s 12% slevou. Rádi pomůžeme i vám, stačí se na nás obrátit.

Je lepší hypotéka nebo spotřebitelský úvěr? V rozhodování vám pomůžou odpovědi na dvě základní otázky:

1. Kolik peněz potřebujete a jak rychle?

2. Máte nemovitost, kterou můžete ručit?

U účelové hypotéky stále získáte výhodnější podmínky a nižší splátku díky delší splatnosti. Tato varianta ale vyžaduje ručení nemovitostí, celkový proces je delší oproti spotřebitelskému úvěru a také musíte prokázat účel. Úvěr ze stavebního spotřební nevyžaduje v rámci podmínek pro získání zástavu nemovitosti. Nemusí se bance sdělovat účel a schváleno i načerpáno můžete mít v řádu dní. Dále si můžete půjčit pouze statisíce a to, zda vám je banka půjčí, se dozvíte až po tzv. scoringu. Naši specialisté vám rádi při výběru poradí a srovná vám všechny možnosti. Více se dozvíte také v našem článku Jak si stojí hypotéky a spotřebitelské úvěry. Co je lepší?

Témata

- Jak ochránit své peníze před inflací?

- Propojení prodávajících s kupujícími

- Jak si stojí hypotéky a spotřebitelské úvěry – co je lepší?

Hotovost ztrácí na hodnotě. Na vině je inflace, která Čechům zběsilým tempem ukusuje z jejich úspor. Podle Českého statistického úřadu dosáhl v září meziroční růst cenové hladiny 18 procent, což je nejvíce od prosince roku 1993. A podle vyjádření guvernéra ČNB Aleše Michla nemusí být pro letošek toto číslo konečné. Na podzim se totiž může inflace pohybovat okolo 20 procent. V celoročním průměru se pak zřejmě dostane na hodnotu kolem 16,5 procenta.

„Současná inflace vede k rychlému znehodnocování peněz. Není se proto čemu divit, že se lidé mnohem více zajímají o to, jak uchránit peníze před inflací. Jednou z možností je úspory vhodně investovat. Zde se ovšem nabízí otázka, kam investovat. Možností je celá řada od nemovitostí přes různé cenné papíry až po drahé kovy či alternativy v podobě kryptoměn. Každá z těchto investic má různou míru rizika i očekávaného výnosu,“ doplňuje Jana Žáčková z fintech startupu hyponamiru.cz.

Co je inflace a jak se měří?

Inflací se rozumí růst cenového hladiny v čase. Statistici při jejím vyčíslování porovnávají úroveň cen koše vybraných výrobků a služeb ve dvou různých obdobích. Tento spotřební koš aktuálně obsahuje přibližně 450 položek. Každá z nich je zařazena do jedné z 12 kategorií od potravin a nealkoholických nápojů přes výdaje na bydlení, vodu, energie, paliva až po stravování a ubytování.

Inflace byla nejvyšší v roce 1991, kdy dosáhla neuvěřitelných 56,6 procenta. Přes 20 procent se přehoupla i v roce 1993. Pokud by se v letošním roce dostala průměrná roční míra inflace na odhadovaných 16,5 procenta, jednalo by se o třetí nejhorší výsledek od Sametové revoluce.

„Od roku 2021 rychle rostou i ceny ve stavebnictví. V letošním roce nejrychleji zdražovaly ceny tepelných izolací a výrobků z oceli. Loni rostly o desítky procent ceny výrobků ze dřeva a oceli. Stavba nového domu je dnes výrazně dražší a mnozí stavebníci hledají další zdroje k jejich dokončení,“ uvádí Jana Žáčková.

Jak se bránit před inflací

Možné jsou v zásadě tři cesty. Peníze jste mohli rychle utratit, než ztratily na hodnotě. Tuto možnost už nestihnete, proto ji můžete vyloučit. Zbývá tedy zhodnocovat peníze na úročených účtech bank, nebo je investovat.

Úspory Čechů se ztenčují

Co se týče způsobu zhodnocování úspor, jsou Češi velmi opatrní. Nechtějí podstupovat riziko možné ztráty, a proto značnou část svých úspor nechávají ležet na spořicích účtech bank, i když na nich reálně peníze ztrácejí hodnotu.

Velkou oblibu spořicích kont potvrzuje i Barometr obliby spoření Asociace českých stavebních spořitelen. V tomto průzkumu 44 % dotázaných uvedlo, že spořicí konto považuje za obzvláště zajímavou možnost ukládání úspor nebo spoření peněz. Po zlatu se jedná o druhý nejoblíbenější způsob zhodnocování úspor.

Nejlépe úročené spořicí účty dnes přináší roční zhodnocení okolo pěti procent. U většiny bank platí tato výhodnější úroková sazba pouze do určité maximální výše vkladu. Částka přesahující tuto hranici je úročena výrazně nižší sazbou. Pokud máte vyšší úspory, rozložte je na více spořicích účtů.

Jana Žáčková k tomu dodává: „Inflace dnes rychle znehodnocuje i peníze držené v hotovosti doma nebo na běžných účtech bank, které zpravidla nejsou úročeny vůbec. Pro konzervativní Čechy je vhodným řešením stavební spoření. Kromě každoroční státní podpory ve výši až dva tisíc korun nabízí dnes uzavřené smlouvy i velmi zajímavé úročení vkladu. Například Buřinka v říjnu letošního roku nabízela nadstandardní úrok z vkladů 2,5 procenta ročně, navíc garantovaný po dobu minimálně šesti let.“

Vyplatí se nakupovat zlato?

Češi důvěřují drahým kovům. Potvrzuje to Barometr obliby spoření, ve kterém 51 procent dotázaných považuje drahé kovy za nejoblíbenější způsob ukládání nebo spoření peněz. Pokud uvažujete o uložení peněz do zlata, zvolte certifikované investiční zlaté slitky. Dostupné jsou v různých gramážích a snadno je v případě potřeby prodáte.

„Zlato je pro mnohé symbolem jistoty a pojistkou na nejhorší časy. Zatímco peníze se mohou v případě války, hyperinflace či kolapsu finančního trhu stát velmi rychle bezcennými, zlato si uchová svou hodnotu,“ doplňuje Jana Žáčková.

Při investici do zlata je třeba počítat s výkyvy jeho ceny, které mohou být i výrazné (tzn. zlato vykazuje vyšší volatilitu). Cena zlata rovněž nemusí v každém roce pouze růst. Například na začátku roku 2022 se cena jedné unce zlata pohybovala okolo 1 800 dolarů. V úvodu března stejného roku jeho cena pokořila hranici 2 000 dolarů a v závěru října klesla až do blízkosti 1 620 dolarů. Od začátku roku zlato odepsalo v dolarovém vyjádření přibližně 10 procent své hodnoty.

Do čeho investovat

Před každou investicí přihlédněte ke třem základním parametrům, a to očekávanému výnosu, rizikovosti a likviditě cenného papíru. Čím vyšší výnos požadujete, tím vyšší riziko budete muset podstoupit.

Nejméně rizikové jsou pevně úročené státní a kvalitní firemní dluhopisy. Dopředu víte, na jak dlouhou dobu peníze investujete a jaká je výše úrokové sazby. Obecně nesou nižší riziko i podílové fondy investující do nástrojů peněžního trhu a dluhopisů.

Pokud uvažujete o dlouhodobější investici, zajímejte se o nabídku smíšených a akciových podílových fondů. Velmi populární jsou v posledních letech i akciové ETF. Mezi moderní investiční nástroje patří rovněž investiční certifikáty. Jejich očekávaný výnos a rizikovost je dána konstrukcí konkrétního certifikátu.

Vyplatí se investovat do nemovitostí?

Investovat nemusíte pouze do drahých kovů a cenných papírů, ale také do nemovitostí. Tržní ceny bytů, rodinných domů i stavebních pozemků v posledních letech výrazně rostly. Podle dat Eurostatu se od roku 2010 zvýšily ceny obytných nemovitostí v průměru o 121 procent.

„Investice do nemovitostí přináší kromě zhodnocení v podobě růstu tržní ceny i dodatečný příjem při jejím pronájmu. V současné době jsou úrokové sazby hypoték vysoko a řada rodin dává přednost nájemnímu bydlení. Vyšší poptávka se promítá i do výše nájemného,“ dodává Jana Žáčková.

Oproti zlatu či akciovým investicím vykazují nemovitosti mnohem nižší volatilitu. Na druhou stranu jsou méně likvidní. Prodej nemovitosti může v dnešní době trvat i několik měsíců. Záleží na požadované ceně, stavu nemovitosti i konkrétní lokalitě.

Jak investovat?

Investovat můžete jak jednorázově vyšší sumu peněz, tak i pravidelně po menších částkách. Pokud se rozhodnete investovat, nezapomeňte své úspory rozložit do více typů cenných papírů a aktiv. Vhodnou diverzifikací totiž přispějete ke snížení investičního rizika. Než se pustíte do investování, měli byste rovněž znát investiční horizont, tedy dobu, po kterou nebudete úspory potřebovat.